「お金を借りたいんだけど審査が不安」

「お金を借りたいんだけど審査が不安」

「銀行カードローンの審査に落ちてしまったんだけど、なぜ?」

「一度審査に落ちたら、もうお金は借りられないの?」

ネット上で見かける様々な「お金(特にローン)」に関する悩み。大手消費者金融に15年間勤めてきた私の経験や知識が少しでも誰かの救いになればと思い、このサイトを立ち上げました。

このサイト「カードローン110番」では、私が長年携わってきたカードローンに関する様々な悩みを取り上げ、それを解決するためのノウハウを記事にして紹介しています。

- どうしてカードローンの審査に落ちてしまうのか?

- 一度審査に落ちてしまった場合、どんな対策をとるべきなのか?

- どうしてもすぐにお金が必要な場合、どうすればいいのか?

といったことを分かりやすく解説しています。ぜひ最後までお付き合いください。

当サイトおすすめカードローン

| アコム 実質年率:3.0%~18.0% | 即日融資無利息期間有来店不要 |

|---|---|---|

| プロミス 実質年率:4.5%~17.8% | 即日融資無利息期間有来店不要 |

| SMBCモビット 実質年率:3.0%~18.0% | 来店不要 |

カードローン審査を徹底解説!これを読めばあなたの疑問・不安は解決できる

これからカードローンでお金を借りる人が、もっとも気になるのは審査ではないでしょうか?

審査に通過しなければお金は貸してもらえませんから当然ですよね。 ここでは、カードローン審査について解説していますので、ぜひ参考にして審査に備えてください。

消費者金融と銀行カードローン審査に通りやすいのはどっち?

カードローンは主に消費者金融と銀行の2種類に大別できます。

はじめてカードローンに申し込む人は、消費者金融と銀行はどっちのほうが審査に通りやすいのだろうか?と考えるのではないでしょうか?

結論を先にいうと、カードローン審査は銀行の方が厳しいです。審査が不安な人は消費者金融のカードローンに申し込むことをおすすめします。

銀行カードローンは厳しい自主規制を導入し借りにくい

銀行カードローンは、消費者金融に比べて金利が安いため審査が厳しいです。

銀行カードローンの審査は保証会社である消費者金融が行ないますが、基準は消費者金融のそれとは違い銀行が定めた基準に則り審査しています。

また、銀行カードローンは過剰融資が原因で自己破産者を増加させてしまったこともあり、資金需要者に対し過度な貸付を行わないために銀行は厳しい自主規制を導入することになりました。

これにより、今までよりも審査基準が厳しくなり借りにくくなっています。また警察庁のデータベースに照合して融資の判断を行わければいけなくなったため、融資実行までに2週間近くかかることもあります。

急ぎでお金が必要という場合に対応できないのも難点です。

消費者金融は「約2人に1人」がカードローン審査に通っている

大手の消費者金融では、自社サイトにてカードローンの成約率を公開しています。

成約率を見ることで、「申し込みした人のうち、どのくらいの人が審査通過しているか」おおよその目安を知ることができます。

成約率を公表している大手消費者金融は、アコム・プロミス・アイフルの3社です。成約率は50%前後となっており「約2人に1人」は審査通過している計算です。

成約率を確認

大手消費者金融3社のカードローン成約率は下記から確認できます。

※資料の2018年4月”無担保ローンの新規成約率(貸付率)”を参考にしています。

アコム(アコムは一社目のカードローンに選ばれることが多いので審査通過率が高いようです)、プロミス、アイフルいずれも高い成約率を誇っており審査が不安という方は、上記を参考に借入先を決めるといいでしょう。

カードローン審査で有利な条件と不利な条件とは

カードローン審査ではどのような条件が有利なのか、逆にどのような条件だと不利なのでしょうか?

ここでは、審査に有利な条件・不利な条件について解説していきます。カードローン審査で特に重要視されるのは次の4項目です。

- 収入の安定性

- 居住形態と居住年数

- 家族構成

- 他社借入

それぞれ詳しく見ていきましょう。

安定収入と長期勤務は有利

カードローン審査において特に重要となるのが「安定収入があること」です。

カードローン審査において特に重要となるのが「安定収入があること」です。

収入が安定していない人にはお金を貸してくれません。なぜなら収入が不安定な人は返済できなくなるリスクが高いからです。

そのため、収入が安定している人は有利になるのです。

公務員や大企業の正社員として働いている人は、収入が安定しているのでカードローン審査も難しくないでしょう。

安定性に加えて収入額が高いほうが審査は有利です。ただし、収入がそれほど多くないとしても、毎月安定して給料をもらえていれば審査通過は十分可能です。

⇒【体験談】低年収でもカードローン審査に通るかアコムに実際に申し込んでみた

働いているけど、毎月の給料が安定していない人、月によって収入額が大きく変動する人は審査落ちの可能性が高いです。

勤続年数については、長く働いている人ほど有利です。長く働いていれば辞める可能性が低く、将来的に見ても安定して収入を得られる可能性が高いと評価されます。

パート・アルバイトでも勤続年数が5年、10年と長ければ審査に有利となります。

持ち家で居住年数が長いほうが有利

カードローン審査では居住形態や居住年数も重要視されます。

居住形態や賃貸よりも持ち家が有利とされています。持ち家だと連絡がつきやすいうえに、住宅ローンという厳しい審査をクリアしているため、返済能力が高いと判断されるからです。

また、居住年数は長ければ長いほど有利です。長く住んでいるということは、継続的に家賃を払い続けることができているということですから、カードローン会社としても安定性があると評価してくれるのです。

仮に賃貸だとしても、長く済み続けていれば審査通過の可能性はあると見ていいでしょう。

自分で自由に使えるお金が多いほうが有利

この項目は家族形態が関係してきます。

この項目は家族形態が関係してきます。

親と同居している独身と配偶者と子供がいる既婚者では、自分で自由に使えるお金が多いのはどちらでしょうか?

これは言うまでもなく前者でしょう。

子供がいると教育費などの出費が多くなる傾向があるので、返済に回すお金が少なくなると見られるからです。

もちろん、子供がいるから審査に通らないというわけではありません。ただ、親と同居していてなおかつ独身なら、返済に回すお金が多くなるので審査に有利になるのは間違いないです。

同じ独身でも一人暮らししている場合は、家賃、水道光熱費など生活に必要なものはすべて自分で負担するため、自由に使えるお金が少なくなる可能性が高いので審査に不利になりやすいです。

他社借入は少ないほうが有利

審査では、何社利用していて、いくら借り入れしているのかチェックされます。

対象となるのはカードローン、キャッシングなどの無担保ローンです。借入件数・借入額は少なければ少ないほど審査に有利です。

他社借入では借入件数が3社以上あると審査落ちの可能性が高いです。借入件数が多いということは、信用が低いと見られてしまうからです。

借入額は、個人の年収の3分の1以上あると審査通過は無理です。これは総量規制という法律によって定められています。たとえば、年収300万円の人が無担保ローンで100万円借り入れしていると審査に通りません。

要チェック!カードローン審査に落ちるのはこんな人です

カードローンに申し込むうえで誰もが避けたいのが審査に落ちてしまうことでしょう。

ここでは、どんな人がカードローン審査に落ちやすいのか具体的に解説していきます。

- 信用情報に問題がある

- 他業者からの借り入れが多い

- 一度にたくさんカードローン申し込んでいる

- 申し込みで嘘をつく

- 無職、無収入

- 現金主義でローンやクレジットカードを一切利用したことがない

上記一つでも当てはまると審査落ちの可能性があります。当てはまる項目が多くなるほど審査落ちの可能性は高くなりますので、今の自分に当てはまっていないかチェックしておきましょう。

信用情報に問題がある人は即審査落ち!

「信用情報」に問題がある人は、高確率でカードローン審査に落ちます。

「信用情報」に問題がある人は、高確率でカードローン審査に落ちます。

信用情報とは、個人のローンやクレジットカードの利用状況のことです。信用情報は個人信用情報機関というところで保存・管理しています。

消費者金融や銀行は個人信用情報機関に加盟することで、申し込み者ごとの信用情報を見ることができるようになっています。

信用情報という名のとおり、これを見て申し込み者が「信用できる人なのか」を判断しています。

信用情報には、ローンやクレジットカードの利用状況だけでなく、「支払いを延滞したり借金を踏み倒したことがある」といった情報も記録されます。

ローンやクレジットカードを利用しているけど、返済日を守らなかったり滞納して金融機関に迷惑をかける行為をすると、その事実が信用情報に記録されてしまうのです。

このような行為をした人の情報を見れば「この人は延滞したことがありますよ」「借金を踏み倒していますよ」ということがカードローン会社にバレてしまうというわけです。

信用情報に問題がある人のことを

- ブラックリスト入り

- 信用情報に傷がついている

などと言い、カードローン審査にはほぼ間違いなく通りません。

信用情報に問題があるってどういうこと?事例を交えて解説します

信用情報に問題があると審査に落ちると言われても、具体的にどういう状態だと問題なのかが気になるとことかと思います。

実際の信用情報を使って解説したいと思います。

信用情報を保存・管理する個人信用情報機関は「CIC」「JICC」「全銀協」の3つあります。多くのカードローン会社はCICとJICCの信用情報をチェックしますので、ここではCICとJICCの信用情報をもとに解説します。

CICの信用情報に「異動」が記録されていると問題ありです

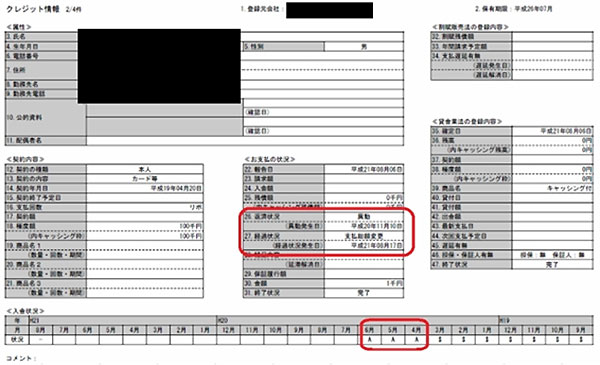

まずはCICに登録されている信用情報です。下記画像をご覧ください。

▲画像をクリックすると拡大します。

赤枠で囲った「26.返済状況」の欄に「異動」と記載されているのがわかるかと思います。これは、ローンやクレジットカードの返済において大きな問題を起こしたことを表しています。「異動」が登録されている状態を俗にブラックリスト入りと言います。

CICに異動がある人はカードローン審査に落ちます。どんなに高収入であっても、異動があるとそれだけで即審査落ちになると言っていいでしょう。

どういう場合に異動が登録されるのか?

CICに異動が登録されるのは、次の事例を起こした場合です。

- 長期滞納・・・3ヶ月以上返済を延滞すること(ローン、クレジットカード、スマホの分割払い等)

- 債務整理・・・合法的に債務(借金)を整理すること。自己破産、個人再生など

- 代位弁済・・・顧客の代わりに保証会社が一括返済すること

もう一つチェックしていただきたい項目があります。それが赤枠で囲っている<<入金状況>>の欄です。

「$」マークと「A」マークが記載されているのがわかるかと思いますが、これは契約しているカードローンやクレジットカードの支払いを期日通りに行えているかどうかを表しています。

「$」マークは正常に支払いできている、「A」マークは延滞を意味します。もし入金状況の欄に「A」マークが付いていると信用力がなくなり審査に通りにくくなります。

異動ほど大きな返済トラブルではないですが、信用をなくす行為であることに変わりはありません。

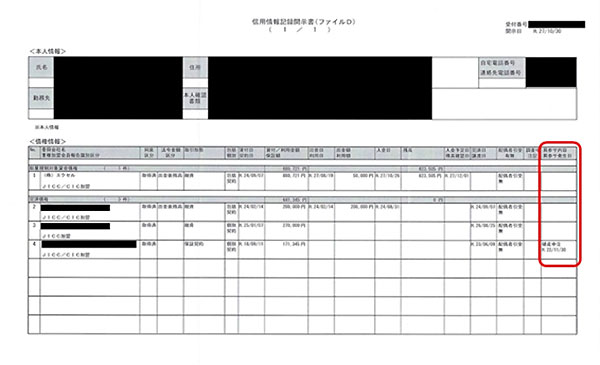

JICCの信用情報はファイルDをチェックしましょう

JICCの信用情報は2種類の用紙がありますが、信用情報に問題があるかどうか知るには「ファイルD」を見てください。

下記画像がJICCの信用情報ファイルDです。

▲画像をクリックすると拡大します。

信用情報に問題があるかどうかは赤枠で囲っている部分を見ればわかります。「異参サ内容異参サ発生日」の欄に何かしらの記載があるとアウトです。

異参サ内容異参サ発生日に記載される内容

「異参サ内容異参サ発生日」の欄に下記いずれかの記録があるとカードローン審査に通りません。

- 延滞、元金延滞、利息延滞

- 債権回収

- 債務整理

- 破産申立、特定調停、民事再生

- 保証履行

- 保証契約弁済

- 連帯保証人弁済

- カード強制解約

他の業者から借りていることもバレてしまいます

信用情報を見れば、他の業者から借り入れしているかどうかも確認できます。消費者金融や銀行カードローンは複数の利用が可能ですが、あまりにも多いと審査落ちになりやすいです。

何社以上利用していると審査に落ちるのか、その基準は業者によって違いますが3社以上利用していると審査落ちの可能性が高いです。

また、借りている金額が少なくても利用している業者の数が多いと審査落ちになることもあります。複数の業者からお金を借りていると「この人は借金グセがあるから危ないかもしれない」と警戒されてしまうのです。

一度にたくさん申し込むのはNG

信用情報にはカードローンやクレジットカードに申し込んだという情報も記録されます。具体的にどの業者に申し込んだか?

までは審査する業者が知

ることはできませんが、カードローンやクレジットカードに申し込んだという事実は知ることができます。

中には一度に複数のカードローンに申し込む方もいますが、これをやってしまうと審査する業者は「この人はお金に困っているかもしれないから危険」と判断し、審査落ちにしてしまう可能性があります。

嘘はNG!バレれば審査落ちします

審査に通りたいがために、申し込み書に嘘を記入してしまう人は少なくないです。

バレないだろうと思っているようですが、高確率でバレます。

カードローン会社は嘘を見抜くシステムが整備されているので、嘘で審査通過することはできません。

嘘の度合いにもよりますが、発覚した時点で審査落ちになる可能性が高いです。

たとえば、本当は年収290万円のところ300万円と申告するなど軽微なものであれば見過ごされますが、年収1000万円など明らかな嘘はバレますし、即審査落ちになります。

無職で無収入の人は落ちる!不安定な人もダメです

カードローンを利用することができるのは「安定した収入がある人」だけです。収入がない人がカードローンでお金を借りても返せないから当然のことです。

無職で無収入の人はカードローン審査に通りません。また、仮に収入があっても安定していない場合も審査落ちします。

たとえば、日雇いの仕事をしていて先月の収入は30万円だったけど今月は10万円だったなど、月ごとに収入の変動が大きいと不安定と見なされ審査落ちになります。

信用情報が真っ白の人も落ちる可能性があります

信用情報に問題がある人は審査落ちすると解説しましたが、実は信用情報に何の記録もない真っ白な状態の人も審査落ちの危険があります。

信用情報に問題がある人は審査落ちすると解説しましたが、実は信用情報に何の記録もない真っ白な状態の人も審査落ちの危険があります。

これまでローンやクレジットカードを一切利用したことがない現金主義の人は要注意です。

信用情報に一切記録がないかもしれませんので、カードローン審査に落ちてしまうかもしれません。

信用情報が真っ白だと「信用して良いのか」判断ができないからです。

ちなみにローンやクレジットカードを利用したことはないけど、スマホを分割で購入したことがあるという人は、信用情報は真っ白になっていませんので安心してください。スマホ購入代金の支払履歴が信用情報に記録されているからです。

カードローン審査を突破するためにできること

何が原因で審査に落ちるのかはおわかりいただけたかと思います。次はカードローン審査を突破するためのコツを紹介していきます。

コツと言っても裏技的なものではなく、基本的なものばかりです。

ただ、その基本さえもできず審査落ちしてしまう方が多いのも事実。これを機に、ここで紹介した審査突破のコツをぜひ実践してみてください。

- 入力間違いや嘘の申告をしない

- 一社ずつ申し込みする

- 収入証明書を提出する

ではひとつずつ解説していきます。

入力間違いや嘘の申告をしない

審査落ちの原因で解説した通り、嘘の申告は審査落ちになります。

審査落ちの原因で解説した通り、嘘の申告は審査落ちになります。

年収のごまかしや他業者からの借入を少なく申告しても嘘を見抜かれます。カードローン審査にはありのままの自分を記入するようにしてください。

また嘘を付くつもりがなくても入力間違いが嘘偽と見なされてしまうケースもあります。

その結果審査落ちになることもあるので、間違いがないように正確に入力しましょう。入力が終わったら、一通り見直すようにしましょう。

一社ずつ申し込みする

「カードローンをたくさん申し込んだほうが審査に通る確率は高い」こんな勘違いをされていませんか?むしろその逆で、審査落ちの可能性が高くなってしまいます。

一度にたくさん申し込みすることを申し込みブラックと言い、審査では敬遠される行為です。また、一度ではなく複数回に分けて申し込んだ場合でも、1ヶ月に3社以上申し込んでいる場合も審査通過は難しくなります。

申し込みは多くてもひと月に2社までにしておき、申し込みするときは1社ずつ行いましょう。

もし、既に申し込みをたくさんしている場合は、半年間待ちましょう。半年経てば、信用情報機関から申し込み履歴が消えるので、カードローン会社も申し込みブラックとは思わないからです。

収入証明書を提出してアピール

収入証明書とは、自分の収入を証明する資料のことです。

収入証明書とは、自分の収入を証明する資料のことです。

たとえば、給与明細書や源泉徴収票、確定申告書などがこれにあたります。

通常、カードローンの審査では高額な借り入れを希望しない限り収入証明書の提出はしなくて良いのですが、これを提出することで「自分には借りたお金を返すだけの力があります」とカードローン会社にアピールすることができます。

給与明細書や源泉徴収票など自分の収入を証明できる書類を持っているなら、迷わず提出しましょう。

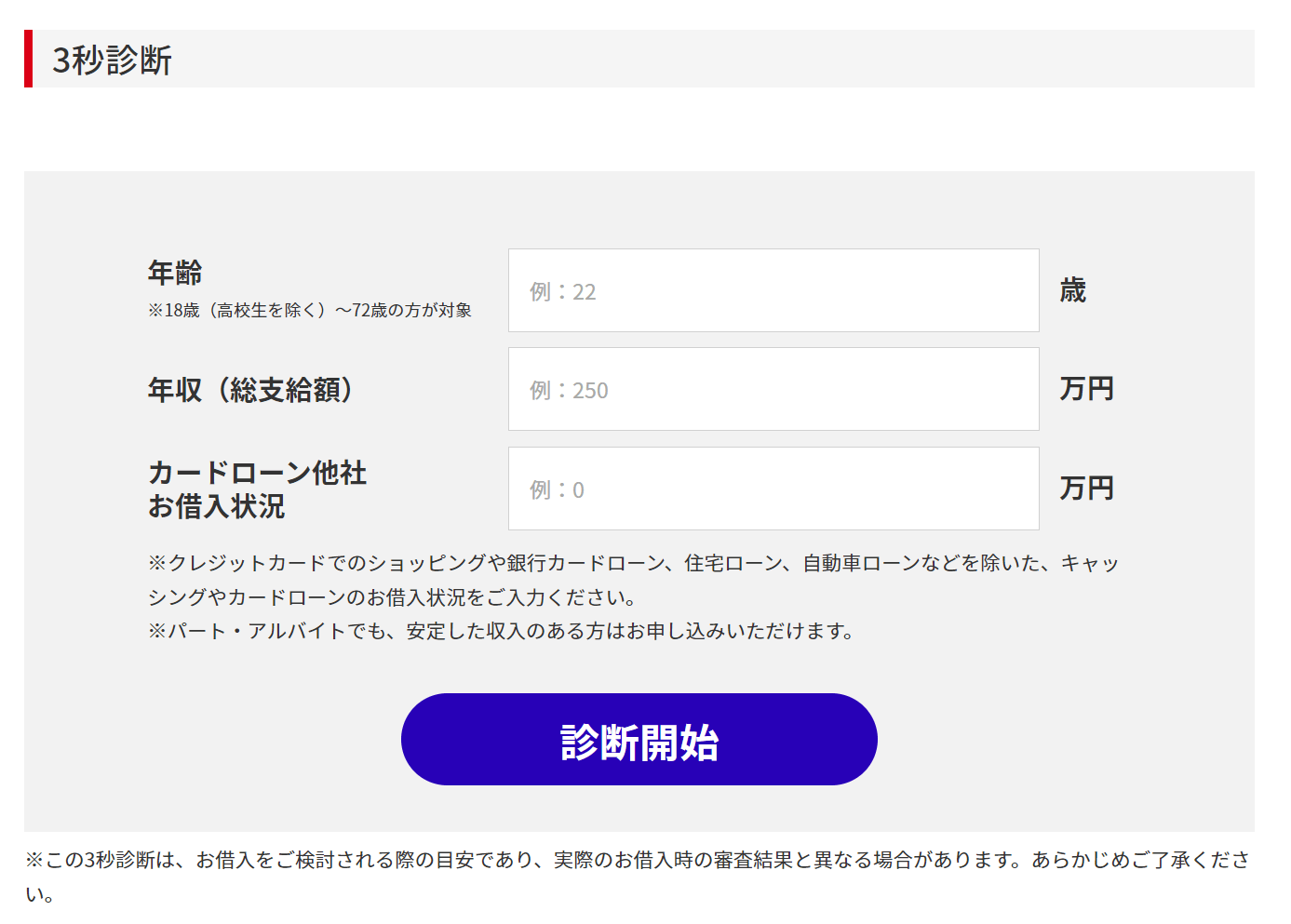

目安を知りたいなら事前シミュレーション「3秒診断」を利用

カードローンに申し込む前に、今の自分の状況で審査通過できるのか目安を知っておきたいですよね。

審査申し込みしないと結果はわかりませんが、「お試し診断」を使うことで審査通過できるのか目安を知ることができます。

たとえば、上記は消費者金融アコムのお試し診断です。3項目入力するだけで、融資の可能性があるかどうか知ることができます。

お試し診断は本審査の結果を保証するものではないですが、ある程度の目安を知るのに最適です。申し込みする前に一度試してみると良いでしょう。

アコムのお試し診断は↓のページの「3秒診断」から実施できます。

不安な人は自分で信用情報を確認しておく

信用情報に問題があれば、カードローン審査は突破できません。それが原因で審査落ちになれば、更にカードローン審査に通るのは難しくなり悪循環です。

信用情報は自分で確認することができますので、不安な人は申し込みする前に信用情報を確認しておきましょう。

カードローン審査の流れ。申し込み~借入れまでを解説

カードローン審査の流れについて見てみましょう。

利用する金融機関によって多少の違いはあるものの、おおよそ次のとおりだと思って間違いありません。

① 申し込み

② 必要書類の提出

③ 仮審査

④ 本審査

⑤ 審査結果の通知

⑥ 契約・カードの受け取り

①申し込み

カードローンの申込み方法は、インターネット・郵送・店頭・電話・自動契約機などがあります。

| 申込み方法 | 概要 | メリット |

| インターネット | スマホ・パソコンなどからカードローン会社の公式サイトにアクセスし、申込みフォームに入力すれば申し込みできる。必要書類はメール添付やアップロードで提出可能。 | ・いつでもどこからでも申し込める ・家にいながらでも申込可能 ・最短即日で借入可能 |

| 郵送 | 金融機関の窓口などに設置されている専用の申込み用紙に記入して、指定住所に郵送して申込む。 | ・じっくり検討してから申し込める |

| 店頭 | 金融機関の店舗に来店して申込む。申込の際は本人確認書類等が必要。 | ・スタッフに相談でき安心感がある ・不明点をその場でスタッフにすぐ聞くことができる |

| 電話 | 専用ダイヤルに電話して申込む。必要書類のやり取りは、インターネット、FAX、自動契約機を利用する。 | ・不明点をその場でスタッフにすぐ聞くことができる |

| 自動契約機 | 金融機関が設置しているタッチパネル式のモニターを使って申込む。無人のためスタッフは常駐しておらず、外からは中に誰が入っているのかわからない作りとなっている。 | ・専用の電話が設置されているので、不明点をスタッフにすぐ確認できる ・その場でカード発行が可能 ・最短即日で借入可能 |

特にインターネット申し込みは、誰にも知られることなく借り入れできるので人気があります。

自動契約機での申し込みは、来店する手間こそありますがその場でカードを受け取ることができるので、急ぎでお金が必要な方に人気の申込み方法です。

②必要書類の提出

カードローン審査を受けるには本人確認書類を提出しなければいけません。

カードローン審査を受けるには本人確認書類を提出しなければいけません。

大抵のカードローンは、申込み完了後または申込用紙と一緒に提出します。

借入希望額が50万円を超える場合、または他社の借り入れと今回申し込み分の借入希望額が100万円を超える場合は、収入を証明する書類も提出します。

必要書類の提出が完了すると、カードローン会社から電話がかかってきます。

電話では本人確認と申し込み内容の確認が行われます。これが完了すると、審査に移ります。

③仮審査

仮審査はコンピューターが行います。申込用紙に記載された年収や勤続年数、居住情報などそれぞれの項目に点数を付けていきます。これをスコアリング審査と言います。

カードローン会社が定めた基準に沿って自動で点数を付けていくので、仮審査はスピーディーです。

④本審査

仮審査が終わると今度は本審査です。なお、仮審査で否決になった場合は本審査に移ることはなく、審査は終了となります。

仮審査が終わると今度は本審査です。なお、仮審査で否決になった場合は本審査に移ることはなく、審査は終了となります。

本審査では、申込者の信用情報の確認、本人確認書類・収入証明書と申込用紙の照合、在籍確認を行います。

カードローン会社が加盟する個人信用情報機関に照会をかけて、申込者の信用情報を確認します。

信用情報に「長期延滞」「債務整理」といった金融事故情報があると、審査落ちになります。

申込用紙と提出された本人確認書類等を照合した結果、双方にずれがある場合は確認のために申込者に連絡を取ります。

故意に間違った情報を記入して申し込んだ場合は審査落ちになりますので申込用紙の記入には注意が必要です。

上記2つの作業が完了すると、申込者の勤務先へ在籍確認の電話を行います。申込者が本当に働いているのかを確認する作業です。

職場に電話がかかってくると言っても、同僚にカードローンの利用がバレる可能性は低いです。カードローン会社は在籍確認だとわからないよう配慮してくれますので安心してください。

⑤審査結果の通知

審査結果の通知はメールまたは電話で連絡されます。中には郵送で通知する会社もあります。自動契約機で申し込んだ場合は、その場で結果が出ることが多いです。

審査にかかる時間は、

- 消費者金融:最短30分~2時間程度

- 銀行カードローン:最短翌営業日~3営業日程度

となっています。一般的に消費者金融のほうが審査にかかる時間は短いです。

⑥契約・カードの受け取り

審査に通ったら契約とカード受け取りへと進みます。

カードの受け取り方法は、次の3通りが基本です

- 郵送:契約完了から約1週間で自宅に届く

- 店頭:契約完了後その場で受取可能

- 自動契約機:契約完了後その場で受取可能

郵送の場合は受け取りまでに時間がかかります。早く借り入れしたい場合は、店頭または自動契約機で受け取るのがいいでしょう。

ただし、店頭は基本的に平日しか営業しておらず、店舗数も少ないので店舗でカードを受け取ること事態が難しいです。

これに対して、自動契約機は土日祝日も営業しており、夜10時近くまで利用可能です。店舗数は各社で差がありますが、たとえばプロミスやアコムなら全国に1000店舗近く(2021年3月現在)あります。

直接カードを受け取りに行くのであれば、店頭ではなく自動契約機を利用するといいでしょう。

カードレス契約ならカードの受取不要です

カード発行せず借り入れや返済可能なカードローンもあります。WEB上で契約完了後、カードローン会社に入金依頼すると銀行口座にお金を振り込んでもらうことができます。返済は口座引落で行うので、カードは一切不要です。

カード発行なしで利用できるカードローンは次の2社です。

- プロミス

- SMBCモビット

どちらもスピード審査を売りにしており、申し込んだその日にお金をかりることも可能です。

カードローン審査に必要なもの

カードローン審査をスムーズに進めるためにも、審査に必要なものをあらかじめ用意しておくようにしましょう。

カードローン審査に必要な書類は主に次の2つです。

本人確認書類 運転免許証、パスポート、住民基本台帳カード、マイナンバーカード、健康保険証+現住所を確認でき

| 本人確認書類 | 運転免許証、パスポート、住民基本台帳カード、マイナンバーカード、健康保険証+現住所を確認できる書類1点など |

| 収入証明書 (提出不要な場合あり) | 源泉徴収票、所得証明書、納税証明書、給与明細書、確定申告書など |

本人確認書類に健康保険証を使用する場合は、現住所を確認できる書類もあわせて提出しなければいけませんので注意してください。具体的には、ガス・電気・水道・電話料金などの領収書などです。

収入証明書は必ず提出するわけではありません。基本的には本人確認書類だけでカードローンに申し込むことができます。

申込先が銀行カードローンの場合は、上記とは他に銀行の届印や通帳などが必要になることもあります。

周りの人に内緒でカードローン審査を受ける方法

カードローンの利用を家族や職場にバレたくないという人は多いでしょう。ここでは周りに内緒でカードローン審査を受ける方法について解説します。

家族に内緒でカードローン審査を受けるコツ

家族にカードローンの利用がバレる大抵の原因は「郵送物」です。

家族にカードローンの利用がバレる大抵の原因は「郵送物」です。

カードローン会社からの郵送物の差出人名は、カードローン会社とわからないよう別の会社名を記載してくれますが、それでも中身を家族に見られてしまえばバレてしまいます。

家族に内緒でカードローンを利用するには、郵送物が来ないようにする必要があります。

郵送物なしで利用できるカードローンは下記の4社です。

| カードローン | 郵送物なしにする方法 |

| アコム | インターネット申込⇒自動契約機で契約 |

| プロミス | ・インターネット申込⇒自動契約機で契約 ・インターネット申込⇒カードレス契約(来店不要) |

| アイフル | インターネット申込⇒自動契約機で契約 |

| SMBCモビット | WEB完結申込で申し込む |

アコム、プロミス、アイフルの場合

アコム、プロミス、アイフルの3社はインターネットで申し込みした後、自動契約機に来店して契約すると、契約書類とローンカードが発行されます。

借り入れに必要なもの全てが自動契約機で受け取ることができるので、自宅に郵送物が届けられることはありません。

また、プロミスの場合はインターネットで申し込んでそのままWEB上で契約することもできます。このとき、「カード発行なし」で契約すれば、自宅に郵送物は届けられません。

SMBCモビットの場合

SMBCモビットも三井住友銀行ローン契約機で手続き可能ですが、後日、自宅に郵送物が届くようになっているので注意してください。郵送物なしにするには「WEB完結申込」で申込みましょう。

職場に内緒でカードローン審査を受けるコツ

職場の同僚にカードローンの利用がバレる可能性があるのは、電話による在籍確認です。

職場の同僚にカードローンの利用がバレる可能性があるのは、電話による在籍確認です。

カードローン会社もバレないよう配慮してくれますが、それでも職場に電話されるのは嫌だという方もいるでしょう。

実はカードローンによっては在籍確認の電話なしで利用可能なものもあります。

筆者が実際にカードローン会社に問い合わせて確認したところ、電話連絡なしで契約可能なカードローンは下記の3社です。

| SMBCモビット | ・下記3つの条件を満たしたうえで「WEB完結申込」で申し込む ①ゆうちょ銀行、三菱UFJ銀行、三井住友銀行、みずほ銀行のいずれかの口座を持っている ②社員証、保険証、給与明細書、源泉徴収票のいずれかを提出できる ③運転免許証、パスポートのどちらかを提出できる |

| アイフル | 下記いずれかの書類を提出する ・社会保険証 |

| アコム | 自動契約機にて手続きし、下記すべての書類を提出する ・本人確認書類 |

SMBCモビットでは、すべての手続をWEB上で完結できる「WEB完結申込」という申込み方法があります。

条件を満たしていないと申し込みできませんので、必要書類と条件を確認したうえで申し込みしましょう。ちなみにSMBCモビットのWEB完結申込では、申込者への本人確認の電話もなしにできます。

アイフルでは、SMBCモビットのようなWEB完結申込はありませんが、申込み後にコールセンターに電話して「書類で在籍確認して欲しい」旨を伝えると、電話連絡無しの方法で進めてくれます。

このときに、必要な書類について案内がありますので指定された書類を提出できれば、職場への電話を省略してくれます。

また、アコムではWEB完結を実施しておりますが、在籍確認は行われます。申し込み後に「書類で在籍確認して欲しい」旨を伝えると電話連絡ではなく書類に変更してもらえる可能性はあります。

ただし、SMBCモビットの場合はWEB完結申込で申し込めば電話連絡なしにできますが、アイフルとアコムはあらかじめ相談する必要がありなおかつ必ず応じてくれるわけではありませんので注意してください。

あくまでも審査担当者の判断によりますので、絶対に電話してほしくないという人はSMBCモビットに申し込むのがいいでしょう。

延滞には十分気をつけましょう

上記で紹介した方法を実践すれば、家族バレせずに契約も借り入れも可能となります。

上記で紹介した方法を実践すれば、家族バレせずに契約も借り入れも可能となります。

しかし、契約後で1点注意してほしいことがあります。それは「延滞」です。

カードローンは毎月決められた日までに決められた金額を返済しなければいけません。

もし、期日を過ぎても返済しなかった場合は、カードローン会社から催促の電話がかかってきたり、督促状が自宅に送られてきてしまい家族にバレてしまう恐れがあります。

くれぐれも返済日に遅れないようにしましょう。

どうしても返済日に間に合わない場合は?

どうしても期日までに返済できない場合は、早めに連絡を入れましょう。「いつまでに返済できるか」をきちんと伝えておけば、約束した日まではカードローン会社から電話がかかってきたり督促状が送られてくることはありません。

カードローン審査は最短30分!今日申し込んですぐお金を借りるコツ

カードローンは最短30分で審査完了します。手続きがスムーズに進めば、今日中に現金を借りることも可能です。

ただし、どのカードローン会社でもすぐにお金を借りられるわけではありません。今日中にお金を借りたいなら「即日融資」に対応しているカードローン会社を選ばないといけません。

ここでは、今日中にお金を借りたい人向けに

- 即日融資対応のカードローン会社

- 即日融資する具体的な方法

について解説していきます。

今日中にお金を借りられるのは消費者金融

今日中にお金を借りられるのは、次の大手消費者金融4社です。

| カードローン会社 | 金利 | 限度額 | 夜間の即日融資 | 土日祝日の 即日融資 |

| アコム | 3.0%~18.0% | 1~800万円 | ○ | ○ |

| プロミス | 4.5%~17.8% | 1~500万円 | ○ | ○ |

| アイフル | 3.0%~18.0% | 1,000円~800万円 | ○ | ○ |

| SMBCモビット | 3.0%~18.0% | 1~800万円 | ○ | ○ |

要注意!銀行カードローンは早くても翌日借入れ

2017年あたりまでは銀行カードローンでも即日融資が可能でしたが、規制強化により2018年1月より銀行カードローンは全面即日融資停止となっています。早くても翌日からの借り入れとなります。

あくまでも審査や手続きがスムーズに進んだ場合に限り申込日の翌日から借入可能であり、実際には1週間前後かかることが多いです。

今日中にお金を借りる方法は2パターン

今日中にお金を借りる方法は主に2パターンあります。

- WEB完結(来店不要)

- WEB申込み⇒自動契約機で契約

WEB完結は来店不要で今日中に借りられる

WEB上で申し込みから契約まで完結する方法を「WEB完結」といいます。

WEB上ですべての手続を行えるので、家にいながらでも現金の借り入れができます。来店しなくていいので、誰とも顔をあわせなくていいのもメリットです。

WEB完結で即日融資するには次の2つに注意してください。

- 基本的に平日しか利用できない

- 指定時間内に振込依頼までの手続きを終えること

- 遅くても平日13時までには申し込みを済ませること

WEB完結の場合、自分の持っている銀行口座にお金を振り込んでもらう形となります。ご存知のとおり、当日中に銀行振込が反映されるのは平日の15時までです。

土日祝日に手続き完了しても、振り込まれるのは休み明けとなり即日融資できないので注意してください。土日祝日に即日融資を希望している場合は、後述する自動契約機による即日融資の方法を参照してください。

土日祝日に手続き完了しても、振り込まれるのは休み明けとなり即日融資できないので注意してください。土日祝日に即日融資を希望している場合は、後述する自動契約機による即日融資の方法を参照してください。

また、銀行口座に振込してもらうには契約完了後にカードローン会社に振込の依頼をする必要があります。これを忘れてしまうと、当日中にお金が振り込まれません。振込依頼は平日14時ぐらいまでに終わらせておくのが良いでしょう。

指定時間内に振込依頼を間に合わせるためにも、申し込みは遅くても13時までに終わらせましょう。

WEB完結による即日融資の方法

では、アコム、プロミス、アイフル、SMBCモビットそれぞれのWEB完結による即日融資の流れについて見てみましょう。

アコム

① アコム公式サイトの申込画面に必要事項を入力

② コールセンター(0120-07-1000)に電話し即日融資したいと伝える

③ 必要書類をアップロード

④ 契約手続き

⑤ 会員ページにログインし振込依頼する

⑥ 指定口座に振り込まれる

アコムの場合は、24時間、土日も銀行口座振込が可能となっています。

プロミス

① プロミス公式サイトの「新規お申込み」選択、申込画面に必要事項を入力

② コールセンターに電話し即日融資したいと伝える

③ 必要書類をアップロード

④ 契約手続き

⑤ 会員ページにログインし振込依頼する

⑥ 指定口座に振り込まれる

プロミスの場合は、原則24時間最短10秒でお振込可能のため、当日中に契約が完了すれば即日融資できます。(※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。)

アイフル

① アイフル公式サイトの申込画面に必要事項を入力

② フリーダイヤル(0120-337-137)に電話し即日融資したいと伝える

③ 審査結果の連絡

④ 必要書類をアップロード

⑤ 契約手続き

⑥ 会員ページにログインし振込依頼する

⑦ 指定口座に振り込まれる

アイフルの場合は、平日14時10分までに振込依頼が完了すれば即日融資できます。

SMBCモビット

① SMBCモビット公式サイトの「WEB完結申込」選択、申込画面に必要事項を入力

② フリーコール(0120-03-5000)に電話し即日融資したいと伝える

③ 必要書類をアップロード

④ 契約手続き

⑤ 会員ページにログインし振込依頼する

⑥ 指定口座に振り込まれる

プロミスの場合は、原則24時間最短10秒、SMBCモビットの場合は、原則24時間最短3分で振込可能となっていますので、当日中に契約が完了すれば即日融資できます。(※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。)

自動契約機なら土日でも借りられる

カードローン会社の自動契約機に来店して手続きすることで、その場でローンカードを受け取ることができます。

自動契約機を使って即日融資する場合の注意点は

- 申し込みはインターネットで行う

- 自動契約機の営業時間内に来店する

- 必要書類を持参するのを忘れない

まず、自動契約機を利用する場合でも申し込みはインターネットで済ませておくようにしましょう。自動契約機で申し込みすることもできますが、次のようなケースが考えられます。

- 提出書類に不備があり取りに戻らなければいけない

- 審査が終わるまで自動契約機の外に出ることができない

- 審査落ちになれば無駄足に終わってしまう

あらかじめインターネットで申し込みして、審査に通ってから自動契約機で来店すれば短い時間で手続き完了できます。効率よくカードを受け取ることができるのです。

自動契約機は24時間営業ではありません。各社で営業時間が微妙に違いますので、必ず確認したうえで来店してください。

自動契約機で手続きする際は、本人確認書類が必要です。審査の結果次第では収入証明書も必要になります。詳しくは、審査結果の通知の際に担当者から説明があるので、聞き逃さないようにしましょう。

自動契約機による即日融資の方法

では、アコム、プロミス、アイフルそれぞれの自動契約機による即日融資の流れについて見てみましょう。

アコム

① アコム公式サイトの申込画面に必要事項を入力

② コールセンター(0120-07-1000)に電話し即日融資したいと伝える

③ 審査結果の通知

④ 必要書類を持参して自動契約機へ来店

⑤ 契約、カード発行

アコムの場合は、21時までに自動契約機で手続き完了すれば即日融資できます。

※自動契約機の営業時間:9:00~21:00 年中無休(年末年始を除く)

プロミス

① プロミス公式サイトの申込画面に必要事項を入力

② コールセンターに電話し即日融資したいと伝える

③ 審査結果の通知

④ 必要書類を持参して自動契約機へ来店

⑤ 契約、カード発行

プロミスの場合は、21時までに自動契約機で手続き完了すれば即日融資できます。

※9:00~21:00 (※契約機により営業時間が異なります)。

⇒プロミスは本当に即日で借りられた!今日中に借りる具体的な流れをご紹介

アイフル

① アイフル公式サイトの申込画面に必要事項を入力

② フリーダイヤル(0120-337-137)に電話し即日融資したいと伝える

③ 審査結果の通知

④ 必要書類を持参して自動契約機へ来店

⑤ 契約、カード発行

アイフルの場合は、22時までに自動契約機で手続き完了すれば即日融資できます。