創業37年の老舗ローン専門店の学生専用ローン

友林堂は創業37年の老舗ローン専門店です。学生に優しいローンですが、他社ローンと比較して使いにくい点もあります。

有林堂のメリット・デメリットを分かりやすく解説しましたので、ぜひ参考にしてください。

友林堂の口コミ・評判では、元金自由返済、1万円からの融資、銀行振込による融資などが高く評価されています。

学生ローンメニューは1種類だけなので、商品選びで迷うことはありません。用途は多目的・目的ローンから選ぶことができます。

友林堂(学生ローン)のデメリット

友林堂(学生ローン)の学生ローンが不便だなと思う部分が以下の3点です。

友林堂(学生ローン)の学生ローンが不便だなと思う部分が以下の3点です。

- ●借入の都度手続きが必要

- ●借入返済方法の自由度が少ない

- ●融資の限度額が低い

お金を借りる度に書面での契約が必要

有林堂は「証書貸付」によって融資を行っています。証書貸付とは証書に必要事項を記入して署名捺印した上で申込む方法を指します。

そのためお金が必要なった際は、都度手続きが必要です。現在の主流は、借りたり、返したりを何度でも繰り返せるカードローンです。

スマホ、PCから申込みすれば、最短1時間で借入可能です。おまけに、家族や友人にもバレる心配がありません。

お金を返す方法も店頭や振込に限定される

有林堂に返済をするときは、店頭に出向くか、振込・振替にてお金を支払う必要があります。

他社カードローンであれば、コンビニの提携ATMで、土日祝日夜間に関係なく返済できます。わざわざ店舗に出向く必要もありません。

学生だからこそ、便利なカードローンを利用して欲しいです。

| 有林堂 | カードローン | |

| 借入 | 都度手続きが必要 | カードで自由に借入可能 |

| 返済 | 銀行振込 店頭返済 自動引き落とし | 銀行振込 店頭返済 自動引き落とし コンビニATM 専用ATM |

大手の中では、最短1時間以内で借入可能な、プロミスとアコムなら30日間無利息なのも学生にはありがたいですね。

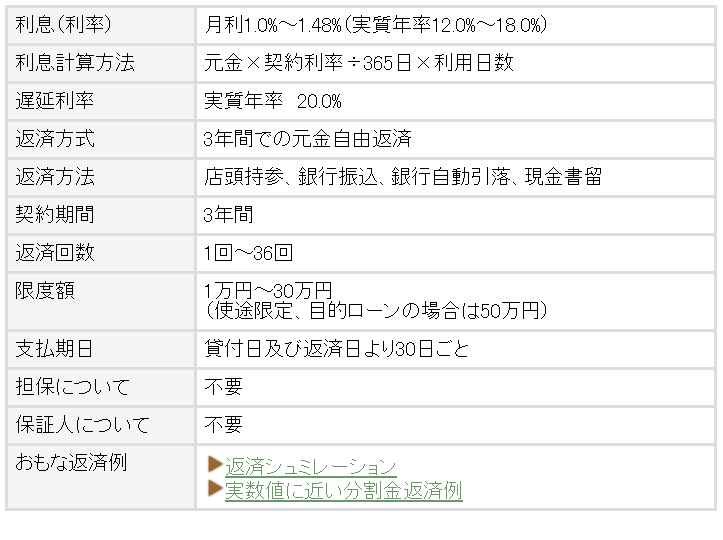

返済回数は1~36回まで設定され、契約期間は3年間となります。返済期限は30日ごとですが、1回で完済することも可能です。

学生向けだから限度額が低め

実質年率は12.0%~18.0%、限度額は30万円となります。1万円から借り入れ可能であり、年利は最高でも18.0%です。

利息制限法では10万円未満の融資では、20.0%の金利を認めていますが、友林堂なら2.0%以上も低金利で借りることができるのです。

用途は多目的ですが、目的ローンとして使用する場合は、限度額50万円まで利用できます。

30万円までの範囲ならば、通常のキャッシングやカードローンと同じように利用できるのです。

30日間金利ゼロで借りれるお得なカードローン

有林堂の返済回数とは

返済方法は、店頭返済、銀行振込、銀行自動引落、現金書留が準備されています。

利息は利用日数で加算されていくため、借入日数が短いほど総支払額は少なくなります。

利息を減らしたい方は、1ヶ月以内に完済する習慣を付けるといいでしょう。この方法を厳守していれば借りすぎの心配はありません。

返済方式は元金自由返済方式であり、学生の経済状況を考慮したものです。

一般的なキャッシングは、返済期日までに元金+利息を支払う必要があり、毎月の支払額は大きくなるのです。

元金自由返済の場合ですと、利息だけ支払って元金は余裕のあるときに返済することが可能です。

バイト収入が少ない月は利息だけ支払い、収入が多い月は元金を一気に減らす、という使い方が可能なのです。

学生キャッシングを利用できるのは、大学生、大学院生、短大生、専門学生などです。

融資を受ける最低条件は、本人に安定した収入があることです。アルバイト収入のある学生を対象としており、借入可能額は年収の3分の1までとなります。

年収90万円の学生ならば、30万円まで借りることができるのです。収入がゼロだと借りても返済できないので、借入額もゼロになります。

総量規制(年収の3分の1まで)による貸付制限は、借りすぎを防止できるというメリットがあります。

昔のヤングローンは総量規制による縛りはなく、今よりも高額融資を受けることが可能でしたが、返済が厳しくなる問題もありました。

現在のローンは、計画的に返済していけるのが特徴です。お申し込みの際は、身分証明証として学生証、運転免許証などを用意してください。

身分証明はデジタルカメラ、携帯カメラなどで撮影・送信したり、FAXで送信したりできます。

コピーして郵送する必要がないので、借り入れまでスピーディーです。融資は指定口座への振込融資という方法になるため、窓口まで行く必要はありません。

契約書類は郵送で届けられますが、契約前に融資を受けることができるので、すぐに借りたい方におすすめです。

契約書類作成後に融資を受ける方法の場合だと、借りるまでに2週間以上を要することもあるのです。

老舗学生ローンの友林堂なら、急な出費にも対応できるのです。友林堂のホームページには、無料のシミュレーションコーナーが用意されています。

ここで返済回数、毎月の返済金額の算出ができます。同額の借り入れにおいても、人によって返済計画は変わってくるものです。

「返済期間を長くして、毎月の返済額を少なくしたい」「毎月の負担額を多めにして、返済期間を短くしたい」など。

経済状況は人それぞれであり、ベストな返済方法も違ってくるものです。ローンは前倒しにより完済することもできるので、返済日にこだわる必要はありません。

友林堂のローンは元金自由返済方式であり、利息だけ支払って翌月にジャンプすることができますが、1回で全額完済することも可能です。

借り入れ上手な方は、返済回数が少ないのが特徴です。ローンは3年で返済するより、1年で完済したほうがいいのです。

利息計算は日割なので、1日単位で発生していきます。3年借りた場合の利息は1,095日分にもなります。

10日で完済した場合は、10日分の利息しか発生しないので、3年借りた場合の100分の1程度の利息になります。

毎月の返済額を少なくすれば、ローンの返済は簡単で楽なものだと錯覚するでしょうが、完済まで多くの利息が発生することを忘れてはいけません。

短期完済するためには、借りる金額を少なくするのが一番効果的です。借りる前に必ずシミュレーションをして、短期完済可能な借入額を知っておきましょう。

学生ローンを選ぶメリットとは

学生ローンは学生を対象としたローンです。

学生ローンは学生を対象としたローンです。

社会人向けのキャッシングやカードローンとの違いは、学生にとって借りやすいことです。

社会人を対象としたローンは、一般的に年収200万円前後の方を対象としています。

商品によっては、年収150万円程度でも融資してくれますが、年収の額に関係なく「継続した安定収入があること」が条件とされます。

安定収入の解釈は各社によって異なりますが、「毎月収入があること」を条件とするのが普通です。

パート、アルバイト、派遣社員など、非正規の方も収入があれば借りることができるのです。

しかし、学生に対しては融資不可としたり、保護者の同意を必要としたりするローンがほとんどです。

学生ローンには珍しく親の同意が不要

担保・保証人は不要なので、親の同意を得ることなく借りることができます。

学生ローンと呼ばれる商品は多いですが、そのほとんどは親の同意が必要となり、お金を借りたことがバレてしまうのです。

プライバシーを守りたい学生の方は、学生ローン専門店の友林堂をおすすめします。

学生ローンの場合、収入の少ない学生を対象としているため、通常のキャッシングよりも借りやすくなっているのです。

学生ローンは限度額、返済方式、返済期間などにも工夫があります。限度額は多くても50万円程度に設定されています。

友林堂の場合は、多目的の場合は1万円~30万円、目的ありの場合は1万円~50万円としています。

多目的ローンは、生活費、娯楽費、旅費など、生活に関わる費用全般に使うことができます。

お金がなくて困ったときに役立つのは多目的ローンです。目的ありの場合は目的ローンの扱いになり、学費、旅費、免許取得費用などに使うことができます。

友林堂の返済方式は学生の経済状況を考慮し、利息の支払いだけをすれば、元金の支払いを先延ばしできる仕組みになっています。

「今月は余裕がないので、利息だけ支払っておこう」という使い方ができるのです。

1万円を実質年率18.0%(月利1.5%)で借りた場合、月に発生する利息は150円となります。

元金の1万円を用意できない場合は、利息の150円を支払って、元金の支払いは翌月以降に延ばせるわけです。

返済期間は3年間(1~36回)に設定されています。30万円を実質年率18.0%で3年間(36回)借りた場合は、毎月の返済金額は10,810円です。

1年半(18回)に設定した場合は19,110円となります。返済期間を短くするほど月の負担は増えますが、利息は減ることがわかるでしょう。

本来のキャッシングは長期借入用のローンではなく、給料日までの不足分を補うために誕生したものです。

返済期間はなるべく1ヶ月以内、長くとも3ヶ月以内に設定しておけば失敗しません。

学生時代にローンを利用しておくメリット

ローンはなるべく若いうちに利用しておくべきです。

ローンはなるべく若いうちに利用しておくべきです。

「お金を借りることは悪いこと」と認識している方が多いですが、ローンに良い悪いはないのです。

利用者自身が返済不能になるまで借り入れをして、返済できなくなったら金融業者を悪者にするパターンが多いのです。

毎月期日までに元金・利息の支払いをしていれば、信用は確実に上がっていきます。

社会人になってから、ローンやクレジット契約をするときも有利になります。

「ローンの利用実績はゼロが好ましい」と言われる方もいますが、生涯において一度もお金を借りない方は非常に少ないのです。

現在は金銭的に余裕があっても、10年後のことは誰にもわかりません。初ローンが50代という状況であれば、多くの業者は融資を躊躇します。

ローン実績がゼロということは、きちんと返済してくれるかどうか判断できないのです。

過去に利用実績があり、返済状況が健全なものであれば、融資をしてくれる可能性は高くなります。

ローンは決して悪いものではなく、遅延履歴を作ってしまうから悪いのです。

毎月確実に返済していれば、業者から増枠交渉の電話が来ることもあります。増枠の話が来たら、信用されていると考えていいでしょう。

学生時代は収入も少なく、借りられるお金は少額となります。社会人になって契約するローンほどのリスクはありません。

若いころにローンを利用しておけば、大人になってから失敗することもないのです。

はじめて融資を受ける学生の方は、希望額を5万円以内に抑えておくとよいです。

そして、毎月どの程度の返済額になり、利息はどの程度か知っておくのです。

借入限度額については、「これ以上は借りない」というラインを自分で決めておきましょう。

借りすぎ防止のためには、収支の把握、自己管理も必須なのです。若いころに収支の管理を徹底しておけば、大人になってからもお金で失敗する可能性は低くなります。

[af_txt007]

| |

|  |

|  |

|  |

|  |

| |

| |

| |

| |

| |

| |

| |

| |