名古屋で有名な中堅消費者金融アロー

株式会社アローは名古屋市に所在する中堅消費者金融会社です。

株式会社アローは名古屋市に所在する中堅消費者金融会社です。

設立は平成12年と比較的新しい会社ですが、日本貸金業協会会員に加盟し、貸金業登録している健全な金融業者です。

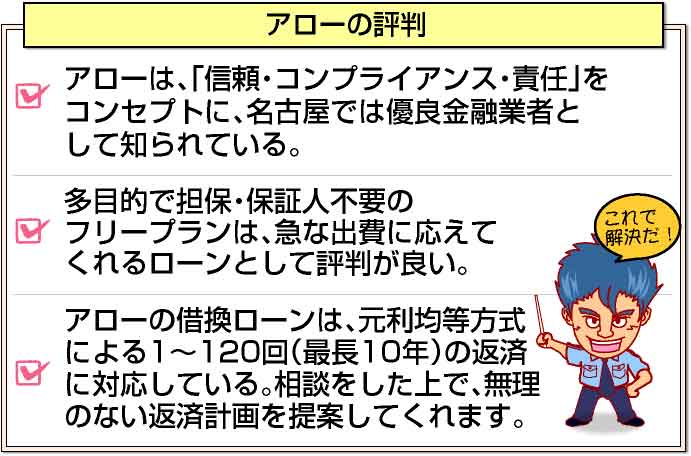

「信頼・コンプライアンス・責任」の3本の矢をコンセプトとしており、地元では優良金融業者として知られています。

口コミ、評判から見るアローのメリット

- ●審査はかなり柔軟

- ●借り換えローンがある

審査はかなり柔軟

それでは順番に解説します。アロー最大の特徴がなんと言っても審査面です。自己破産などの債務整理経験者へもしっかりと審査してくれます。

借り換えローンがある

次に借り換えローンについて解説します。借り換えローンとは、複数社からの借入を一本化するローンのことを指します。

複数社からの借入をまとめることで、返済日が1回だけとなり手間を削減する

ことができます。

また、借り換えローン総量規制の対象外となり、年収の3分の1を超える借入があっても、しっかりと審査してくれます。

口コミ、評判から見るアローのデメリット

それでは、次にデメリットについて解説します。

- ●金利が高い

- ●申込み方法が限定

- ●在籍確認が必須

金利が高い

アローの金利は正直高いです。

アローは審査基準を他社よりも柔軟にしているため、高い金利を設定しないと割に合わない。ことが考えられます。大手消費者金融と比較しても、高い金利が設定されています。

| カードローン | 実質年率 |

| アロー | 15.0%~19.94% |

| アコム | 3.0%~18.0% |

| プロミス | 4.5%~17.8% |

| SMBCモビット | 3.0%~18.0% |

| アイフル | 4.5%~18.0% |

| レイク | 4.5%~18.0% |

| auじぶん銀行 | 1.48%~17.5% |

申込み方法が限定されている

アローの申し込み方法は、インターネット、FAX、郵送しか手段がありません。

唯一、ネット申込みがあるのが救いなのですが、・・・電話、自動契約機、店頭を使えば即日借入も可能ですが、どうやら今すぐお金が必要な人には向いていないかも知れません。

在籍確認が必須

大手ではSMBCモビットがWEB完結なら電話連絡なしで有名ですが、アローのような中小業者では在籍確認は必須です。中小は、大手のような柔軟ではありません。

中小の消費者金融は、大手と違い小資本ですので、一人でも返済できない時の打撃が半端ではありません。そのため、勤務先に在籍しているかを確認することで、「返済能力」の有無を確認する傾向にあります。

実は、在籍確認と言っても怖がる必要はありません。電話を取った同僚に聞かれても「保険の勧誘」とでも言っておけば消費者金融からの借入だとバレることはありません。

口コミ、評判から見るアローを利用すべき人

では以上を踏まえた上で、アローを利用すべき人は以下の条件のいずれかに当てはまる方です

- ●カードローン審査に自信がない

- ●借入をまとめたい

それでは順番に解説します。

カードローン審査に自信がない

アローは中小消費者金融の中でも、かなり借りやすいです。自己破産や債務整理を行った人でも、返済能力を見極めた上で審査します。

そのため大手の審査に通過する自信が無い人にとっては、うってつけの消費者金融です。

借入をまとめたい

複数の借入を一本化したい人にもアローがお勧めです。

口コミ、評判から見るアローを利用すべきではない人

- ●大手消費者金融の審査に落ちる要素が低い人

- ●専業主婦の人

- ●各種ローン(住宅、自動車等)利用予定の人

大手消費者金融の審査に落ちる要素が低い人

前述の通り、アローの審査はかなり柔軟な反面、金利などの条件は良くありません。

理由は、高い利息を取らなければ収益が出ないからです。返済能力が低い人を審査に通すことで、貸し倒れの(お金が返ってこない)確率が高まるので、高い金利で補う必要があるのです。

そのため中小業者は、大手の消費者金融の審査に通過しない場合に絞って利用すべきです。

特に「過去に債務整理を行った」などの落ちる要素が無い限り、条件の良い大手を利用してください。

また中小業者を利用する場合でも、大手同様30日の無利息期間サービスがある「フタバ」が条件面でおすすめです。

| カードローン | 実質年率 |

| アロー | 15.0%~19.94% |

| フタバ | 14.959%~17.950% |

専業主婦の人

専業主婦の人は、大手、中小に関係なく消費者金融を利用することができません。

なぜなら、消費者金融系は、「総量規制」によって年収の3分の1までの貸付しかできないからです。ご自身に収入がなければお金を借りることができないのです。

例外的に、配偶者が同意すれば貸付可能なケースもあります。しかし、多くの消費者金融では、専業主婦からの申し込みは認められていません。

なので、消費者金融ではなく銀行カードローンを選ぶようにしてください。

※銀行は消費者金融よりも審査は厳しいです。債務整理などの事故歴がある人は、審査落ちとなります。信用情報に問題ありの方は、申込みしないでください。

各種ローン(住宅、自動車等)利用予定の人

また、各種ローン(住宅、自動車等)利用予定の人は、中小消費者金融(大手は問題ありません。)の利用はお勧めできません。

なぜなら、審査の際に中小消費者金融の利用歴があると「お金に困っている人」と見なされ審査に落ちる可能性があるからです。

例えば、銀行の住宅ローンセンターに勤務する私の友人は、信用情報に「中小消費者金融の履歴」があると、「返済能力」に問題ありとして審査落ちとしていたようです。将来的に各種ローンを利用する予定なら借入するなら大手をお勧めします。

アローのキャッシング審査を徹底公開

アローで借入をしようと思ったら、審査申し込みが必要です。アローは貸金業者では中小消費者金融に分類されている金融屋さんで、大手金融業者よりも審査がゆるいといわれていますが、それでもしっかりとした審査基準で融資の可否やキャッシング限度額を決定しています。

申込みを行うアロー利用者に求められているのは、返済能力と信用情報です。

貸したお金がちゃんと帰って来るのかは、年収や勤続年数から判断されており、中小の街金の場合は年収100万円以上かつ勤続年数半年がその基準だといわれているようです。

信用情報は、クレジットカードの利用履歴や各金融機関の借入履歴を含めた消費者金融情報がのっており、指定信用情報機関に登録されています。

返済日にも関わらず返さなかった返済遅延や、自己破産などの債務整理情報など、金融事故の情報も漏れなく掲載されています。

金融事故を起こして信用情報ブラックになると、借入限度額が減額される場合もありますし、たとえ中小業者であっても融資限度額どころか、融資自体がNGとなることもあります。

信用情報に傷をつけないように細心の注意が必要です。

アローが重視している基準とは

アローは20歳から65歳で、安定収入のある人が利用可能です。正社員はもちろんのこと、契約社員や派遣社員、自営業者やパート・アルバイトでも申し込むことができます。

ただし、パートやアルバイトの場合は、健康保険に加入している必要がありますし、自営業の場合には確定申告による収入証明書の提出が必要です。

安定収入のない専業主婦の場合には、配偶者に安定収入があれば申し込むことができますが、配偶者の同意が必要となります。そのため、配偶者に内緒にした借入方法はありません。

アローはスピード審査のため、キャッシング審査に通過したというネット上での口コミ投稿者やアロー利用者からは好評ですので、いざという時に頼れるキャッシング会社といえるでしょう。

債務整理した人も審査に通る可能性アリ

通常金融ブラックになってしまった場合には、希望通りの借入は難しく、特に自己破産などの債務整理をした場合には、闇金融は別としても、どこのキャッシング業者からの借入も厳しいでしょう。

しかし、アローは独自審査により債務整理経験者も相談可能とうたっています。

アローの場合は過去の金融事故よりも現状から考えた今後の返済能力を重視しているようなので、他社の新規借り入れや増額審査に落とされたとしても、アローでは借入れができる場合もあるようです。

もしも審査に自信がない場合には、一度担当者に確認電話をしてみましょう。申込や審査、返済方法について親切にアドバイスしてくれるかと思いますよ。

もちろん、だからといって必ず審査に通るという意味ではありませんが、まずは相談がスムーズです。

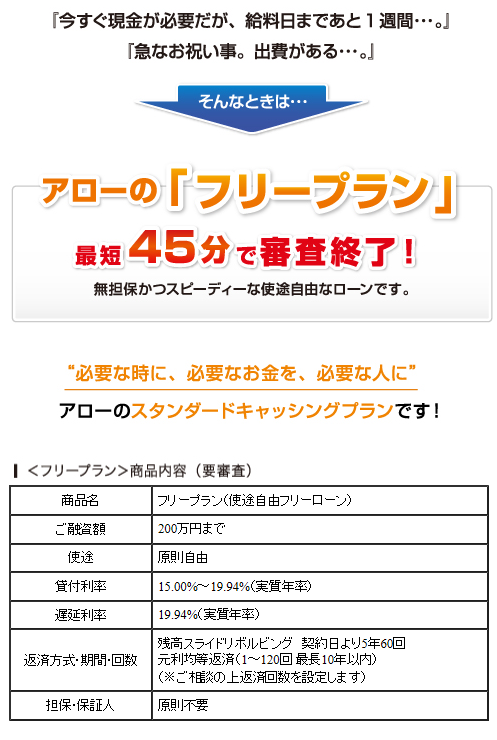

キャッシングアローのスペックまとめ

キャッシングアローの特徴は以下のとおりです。

| 借入プラン | フリープラン 借入ローン |

| 申込方法 | インターネット FAX 郵送 |

| 使い道 | 多目的(フリーローン) |

| 担保・保証人 | 不要 |

| 融資スピード | 早い |

| 限度額 | 最高200万円 |

| 実質年率 | 15.00%~19.94% |

| 返済方式 | 残高スライドリボルビング(60回・最長5年) 元利均等返済(1~120回・最長10年) |

高い限度額を実現するには

限度額は最高200万円と高額対応しており、ご自身の年収の3分の1まで借りることができます。限度額の200万円を借りるためには、年収600万円以上あれば条件をクリアできます。

低金利を実現するには

実質年率15.00%で借りるコツは、100万円の希望額を設定することです。

利息制限法により、100万円を借りた場合は、確実に15.00%で借りることができます。この金利を0.1%でも超えることは絶対にないので安心です。

利息制限法では、10万円未満の融資の上限金利は20.0%としています。10万円以上100万円未満は18.0%、100万円以上は15.0%となるため、これを目安に設定金利を予測してみるといいでしょう。

返済が不安なら返済シミュレーションが便利

消費者金融アローのホームページでは、返済シミュレーションが可能です。

- 借入希望額

- 実質年率

- 毎月の返済額or返済回数

これらを入力するだけで「月々必要な返済金額」や「完済までの支払い回数」を簡単に調べることができます。

一般的に安全な借入額は年収の1~2割だと言われていますが、この数値はまったく当てになりません。

年収の3割借りても問題なく返済できる人もいれば、1割でも無理な人もいるのです。経済状況は人によって違いますので、自分の返済計画はシミュレーションをして自分で決めていくしかありません。

アローは他社WEBキャッシングと同じように、銀行振込による返済に対応しています。店舗返済、ATM返済にも対応しており、カードローンと同じ感覚で利用できるのです。

アローローンは担保・保証人が不要なので、すぐに借りたい方から人気があります。担保・保証人を必要とするローンの場合、これらの審査にも時間を要するため、融資まで数週間かかることも少なくありません。

すぐにお金が必要なときは、担保・保証人なしでネット申し込みができるWEBキャッシングが最適なのです。

アローのホームページでは、追加・増枠の申し込みページも設けているので、契約後に追加融資・増枠が必要になったときもスピーディーです。

窓口に出向いて契約をするのと比べて、手続きに要する手間・時間は半分以下となります。

スピーディーな融資をお探しなら、審査最短30分のアコムもおすすめです。

アローでキャッシングする時のプライバシーは大丈夫?

消費者金融で借り入れをする場合に、多くの人が気にしていることがらがプライバシーへの配慮です。

消費者金融を利用している人の中には、職場はおろか、家族にも借り入れを内緒にしている人が数多くいらっしゃいますので、どこまでプライバシーに配慮してくれるのかは気になるところです。

大手消費者金融の場合には、たとえば郵送物が届かないウェブ明細で返済額や残高確認ができるようになっていたり、全国各地に設置されている自動契約機においては、誰かが利用している間に他の人が入って鉢合わせしないように、利用中にはドアがオートロックされる仕組みになっています。

また、消費者金融で唯一クレジットカードを発行しているアコムのACマスターカードは、一般のクレジットカードとほぼ同じようなデザインのため、消費者金融が発行しているクレジットカードという見分けがつきにくくなっています。

このように、借り入れをしていることを、周囲にバレないようにさまざまな配慮が施されているのですが、アローの場合はどうなのでしょうか?

在籍確認は個人名だから安心

アローも利用者のプライバシーにはきめ細やかな配慮をしてくれています。

たとえば、申込者が記載した勤務先に本当に働いているかの確認をする在籍確認の電話ひとつ取ってみても、消費者金融の在籍確認だと分からないように確認電話を入れてくれます。

具体的にはアローとは名乗らず、個人名でかけています。本人がでたとしても、アローとは名乗らずに、確実に本人であるという確認がとれてからアローであることを名乗るほどの徹底ぶりですので、たとえ職場に確認電話をかけられたとしても同僚にバレる心配はなさそうです。

ちなみに在籍確認の電話は、その勤務先で本当に働いているかの裏を取るためにかけているため、万一申込者本人が電話にでれなかったとしても問題はありません。

それでも心配な人は事前対策がおすすめ

しかしながら、職場に電話をかけられて、何らかの拍子で消費者金融からの借入であることを同僚に知られるのではないかという心配をする人もいらっしゃるかも知れません。

場合によっては、消費者金融に詳しい同僚がいて、在籍確認の様子で何となく借り入れをしているなと気づかれることもあり得ない話ではないでしょう。

もちろん、消費者金融から借入することが悪いことではありませんから、本来回りの人にバレても問題はないのでしょうが、単純に恥ずかしいという理由でバレたくない人が大半です。

もしも、在籍確認の電話がどうしても心配なのであれば、クレジットカードの在籍確認がかかってくるというふうに同僚に伝えておきましょう。

実際、クレジットカードに申し込みをした場合にも在籍確認の電話は入りますので、確認電話がより自然体となるでしょう。

アローキャッシングを急いでいる人への虎の巻

通常、中小業者から借り入れをする人は、その前に大手消費者金融の借入に申し込んでいるパターンが多いかと思います。

より好条件の大手消費者金融の審査に落ちたことによって、次に中小業者に申し込むという順番が王道ですが、その場合は急ぎで融資を求めている人がより多くなります。

なぜなら、大手への申し込みや審査結果を聞いてから、次の行動に移るため、どうしても大手に申し込んだ分だけタイムロスがでてしまいます。

もともと急いでいたので大手の即日審査を頼りにしていた人であれば、さらにひっ迫した状況となるでしょう。

しかし、アローの審査時間は最短45分とスピード対応ですので、たとえ急ぎだったとしても安心です。では、アローで最速融資を受けるにはどういうことに気を付ければ良いのでしょうか?

最短で借りる方法と手順を解説

アローのキャッシングは郵送やFAXでもできますが、最短で利用するためにはネットから申込みを行います。

ネットの場合24時間申し込み受付が可能ですが、審査の結果は電話かメールできっちりと届きますので安心して利用することが可能です。

わざわざ店舗へ行く必要がないという手軽さもありますので、ぜひネット申込を活用しましょう。

ただし、融資されるお金は銀行に入金される振込キャッシングなので、銀行の営業時間から逆算して、なるべく午前中に申し込んでおくと即日対応可能となります。

手順としては、「ネット申込み」→「内容確認電話」→「審査結果(最短45分)」→「銀行振込(最短1時間)」となり、アッという間に融資を受けられることもあります。

ネット申込はパソコンだけでなく、スマホからも利用できますので、もしも急ぎで融資を希望する場合には、いつでもどこでも申し込むことが可能です。これなら大手消費者金融の審査が落ちたとしても安心ですね。

必要書類は事前準備しておくとスムーズ

アローの必要書類は運転免許証や健康保険証、パスポートなどの本人確認書類が必要です。

また、アローで50万円以上の借入を行う場合や、他社借入と合わせて100万円を超える借り入れを行う場合には、収入証明書が必要となります。

ほかにも振込キャッシング用の銀行通帳やキャッシュカード、勤務先の情報が分かるものを事前準備しておくと、審査がより一層スムーズとなります。

審査は最短30分、即日借入可能

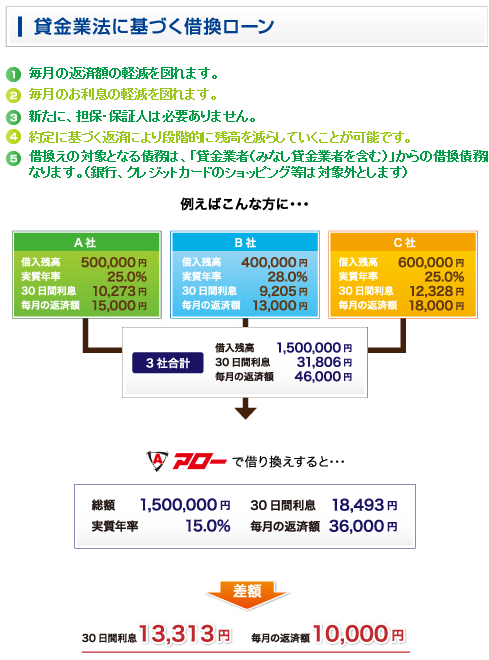

[af_acom]借換ローン(正式名称:貸金業法に基づく借換ローン)は、他社からの借入金の一本化に役立つまとめローンです。

他社のキャッシング、カードローンを一本化することで、支払いを明瞭化することができます。支払いに困っている方の多くは、借入先が多すぎる傾向があります。

3件以上は当たり前で、古くからローンを利用している方だと、7社以上から借りている方も少なくありません。

当時は大手消費者金融会社の金利も高く、27%超といった超高金利がまかり通っていました。

その時代のローンを利用している方は、現在も完済できず支払い続けているケースが多いのです。

アローの借換ローンの実質年率は15.00%~19.94%で、利息制限法に基づく金利設定となっています。

おまとめのメリットは、低金利ローンに乗り換えて支払額を減らすだけではありません。近年のローンは全般的に低金利化しており、乗り換えによる金利引き下げ効果は弱くなっています。

銀行と消費者金融の金利差を見ても、大きな差はないのが現状です。ローンを一本化する一番のメリットは、借入先を減らすことにあります。

借入先が多くなるほど、各ローンの借入・返済状況を把握しにくくなります。どのローンを優先的に返済するべきか判断に迷うこともあるでしょう。

そんなときは、一本化して1社にまとめれば、支払いはぐっと楽になります。1社の返済に集中できるので、毎月の返済シミュレーションも楽になるでしょう。

さらに複数社に返済する面倒も解消するので、忙しい方ほど一本化するメリットは大きいのです。

アローの借換ローンは、元利均等方式による1~120回(最長10年)の返済に対応しています。相談をした上で、無理のない返済計画を提案してくれます。

フリーローンやキャッシングといった商品は無数にありますが、借り換えに対応している商品は多くはありません。

商品概要を見ると、用途不問(ただし、借り換え資金は除く)などと記載されていることが多いのです。用途不問の意味は、消費に関しては問わないということです。

生活費、旅費、クルマの修理代などは消費に属するため、問題なく借りることができますが、他社の借入金の一本化は消費には属しません。そのため、借り換えに対応できないというわけです。

アローの借換ローンは、ネットで申し込みができると口コミで評判です。ネット契約のメリットは、申し込みから融資までスピーディーなこと、申込者の情報が外部に漏れにくいことです。

ローンの利用は意外と人にバレやすいのですが、この多くは自分に原因があるのです。人通りの多い有人・無人店舗に何度も出入りしていれば、知り合いに見られてしまうこともあるでしょう。

プライバシーを厳守したい方ほど、ネット契約を利用するメリットは大きいのです。

ローンの一本化はなぜ借換ローンが有利なのか?

他社借入金の一本化に使えるキャッシングもあります。

借り換えに使えないローンの場合、用途不問(借り換えは除く)などと記載されていますが、借り換えに関する記載がない場合は一本化に使えると考えていいでしょう。

ただし、借換ローンと比べて不利な部分もあるのです。貸金業法上の総量規制の対象となります。

これによって年収の3分の1までしか借入れできませんローン一本化を考えている方の多くは、すでに総量規制の範囲を超えて融資を受けています。

他社借入額・件数が多いため一本化しようと思っても、総量規制によりできないのです。

特に古くからローンを利用している方の場合、総量規制の制定前から借りていることが多く、年収と同額の借入金を抱えている方も少なくありません。

こうした方がローンの一本化をするためには、総量規制の対象外である商品を選ぶ必要があります。

アローではフリーローンと借換ローンの2種類を用意しており、総量規制の対象外となるのは後者の借換ローンです。

前者は一般消費用のローンなので、年収の3分の1までしか借りられません。

現在は25.0%、28.0%といった超高金利のローンは存在しませんが、一本化することで借入先を減らすメリットは期待できます。

1社に対して集中的に返済することで、完済までの期間を圧縮して利息を減らす効果が期待できるのです。

ローンの返済で大切なのは、いかに利息を減らしていくかです。月の負担軽減に着目した借り方は失敗しやすいので注意しましょう。

月の返済額が小さいほど返済期間は長期化し、より多くの利息が発生するからです。

アローと同じく借り換え・おまとめに対応

[af_acom]元金充当額に着目して返済しましょう

キャッシングの返済で重要なのは、元金充当額に着目することです。毎月いくら返済したかではなく、どれだけ元金を減らしたかが重要なのです。

利息分だけ必死に支払いをしても、永久に完済することはできません。借入残高と利息の両方を減らしていく必要があるのです。

そのためにも、毎月1回は返済シミュレーションを行うべきでしょう。どれだけ元金が減っているのか確認するだけでいいのです。

元金の減り具合を見れば、完済までどの程度の期間がかかるのか予測できます。長期を要するようであれば、毎月の返済額を増やす対策が必要でしょう。

短期間で完済するコツは、必要額だけ借りることです。自分の預金口座のお金を引き出すような感覚になっていたら注意が必要です。

常に借りたお金であることを意識し、短期完済を心がけてください。利息を抑えるポイントは、低金利ローンを利用すること、借りる金額をなるべく少なくすること、短期間で完済することです。

この3つのポイントを意識して借りれば、借りすぎの心配はないでしょう。

無理なく返済できる方法は、返済回数を1~3回に抑えておくものです。1~3回で完済できる金額を想定して借りれば、借りすぎを防げるのです。

理想は1回で完済することですが、多くても3回で完済すると決めておけば、債務超過には陥りません。

高額の融資を受けてから、コツコツ返済していくのは大変なことです。キャッシングの正しい使い方は、「少し借りてすぐに返す」ことなのです。

商品概要のページを見ると、金利は年利表記となっていますが、実際は日割で利息が発生しています。

借りて30日後に返済するよりも、10日後に返済したほうが利息は少なくなるのです。借入期間を3分の1に短縮すれば、利息も3分の1になります。

理想的なキャッシングの借り方は、「次の給料日(ボーナス)まで借りる」という方法です。キャッシングという名称の前は、サラ金という呼び名が一般的でした。

サラリーマン金融という意味であり、サラリー(給料日)までの金欠を解消する商品として誕生したのがはじまりです。

既にアコムを申し込んだ人はこちらもおすすめ

[af_aiful]

| |

|  |

|  |

|  |

|  |

| |

| |

| |

| |

| |

| |

| |

| |