MRF(エムアールエフ)の事業資金は3プランから選べる

MRF(エムアールエフ)は、福岡市に本社を構える地域密着型の金融業者です。

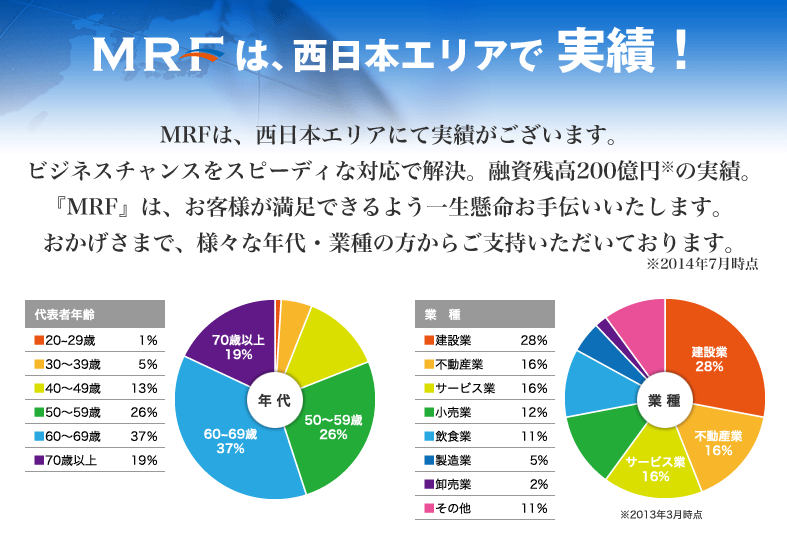

100万円~3億円の限度額に対応した個人事業主・法人向けローンをラインナップし、西日本エリアで幅広い融資実績を確立しています。

利用者は20代~70代となっており、業種は建設業を筆頭として、不動産業、サービス業、小売業、飲食業の利用率が高く、融資残高はすでに200億円に達しています。

エムアールエフの事業者ローンには以下の3種類の融資プランがあり、融資額は最大3億円に対応しています。

| 融資プラン | 年率 |

| 長期間元金据置プラン(新商品) | 4.00%~9.90% |

| ブリッジプラン(短期資金用) | 5.00%~9.60% |

| オーダーメイドプラン(長期資金用) | 6.00%~15.00% |

融資可能かどうかは、オンラインで確かめることができます。

融資額が高額対応しているのは、不動産担保ローンの一種でもあるからです。無担保のビジネスローンの場合、借りられる金額は多くても1,000万円程度です。

それ以上の融資を受ける場合は、不動産を担保にする必要があるのです。不動産担保型生活資金の場合、土地評価額の7割程度が限度額として設定されます。

評価額1億円の不動産を担保にした場合は、7,000万円まで借りることができるのです。

これは不動産担保ローン全般の相場でもあり、不動産を担保にするローンは、評価額の7割融資が相場となります。

無担保ローンの金利と比較した場合、有担保ローンは低金利となっています。

担保にできる土地・建物などがある方は、有担保型のビジネスローンを利用したほうがお得になります。

確実に返済をしていれば、担保を失うことはなく、低金利で借りられる分だけメリットが大きいのです。

事業資金全般は総量規制対象外となっています。総量規制の対象となるローンは、多目的のキャッシングやカードローンなどです。

銀行の無担保型ビジネスローン、消費者金融のカードローンタイプの事業資金融資を利用する場合は、総量規制の対象外となります。

総量規制の対象となるのは、消費者金融、信販会社などで消費目的のローンを利用した場合です。

ビジネス目的に使用する場合においては、消費には該当しないので総量規制の対象外なのです。

MRFの長期間元金据置プランは、口コミで評判の高いビジネスローンです。融資限度額は100万円~3億円に対応し、高額の調達が可能となっています。

契約年率は4.00%~9.90%、実質年率は15.00%以内となります。借入残高の3.00%+消費税は、事務(更新)の手数料として必要です。

用途は事業資金のみとなっており、それ以外には使えません。申込時の必要書類は、本人証明2点(運転免許証、健康保険証など)、不動産登記簿謄本、公的な営業許可証もしくは届出書、事業実績証明書、残高証明書となります。

契約時においては、権利証、印鑑証明書(3ヶ月以内)、実印が必要となります。

保証人は原則不要(法人の場合は、代表者の連帯保証)ですが、担保は不動産(土地、建物など)に対して根抵当権設定する必要があります。

返済方法は元金据置一括返済を導入し、1回~36回(3年以内)の範囲で設定できます。

毎月利息だけを支払い、3年以内に元金を一括返済します。3年ごとの更新をすれば、15年まで返済期間を延ばすことができます。

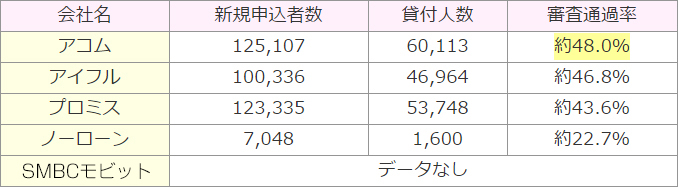

大手消費者金融は成約率が高い

事業者向けローンは、厳格な審査&融資までのスピードが遅いのが特徴です。皆さんがご存知の大手消費者金融もビジネスローンをや っています。

なお、以下は、大手消費者金融は審査通過率となりますが、各社とも40%以上をキープしており、借入しやすいのが特徴です。 不動産といった担保は不要で、しかも保証人も不要です。

おまけに最大800万円まで借入可能です。30日分の利息が完全0円で、最短60分で借入できます。来店も不要でスマホ、PCから申込み可能で非常に便利です。

MRFの事業資金ローンはなぜ選ばれるのか?

MRFの人気の理由は、来店不要、仮申込対応(24時間以内)、営業マンの高スキルにあります。利用者の年代は60代が最も多く、次いで50代、70代以上となっています。業種も多岐に渡っており、200億円の融資実績があります。

一般的なビジネスローンの場合、金融機関の別室で面談を受けながら融資が決められていきます。

何度も来店して、ようやく契約できるローンが多いのですが、MRFは面倒な手続きは自宅にて完了します。

電話、郵送、FAXなどの手続きだけで契約完了し、面会が必要な部分については営業スタッフが訪問してくれます。

面倒な手続きを簡略化し、スピード融資が可能になったのです。お申込後は24時間以内に対応してくれるので、融資までが非常に早いのが特徴です。

ビジネスローンの場合、数百万円~数千万円以上の高額融資になることが多いため、融資まで非常に時間がかかるのが普通です。

不動産評価にも時間がかかるため、無担保ローンのような短期融資は難しいのです。

MRFのビジネスローンは、スピードにこだわる方におすすめです。ホームページで申込手続きをすると、担当者から結果の連絡が来ます。

その後、必要書類の提出、契約書類のサインを経てから融資がスタートするのです。

ビジネスローンと聞くとハードルの高さを感じる方が多いでしょうが、MRFの商品は個人事業主もよく利用しています。

飲食店のリフォーム費用として活用する方もいるなど、ビジネスに関連する用途全般に対応してくれます。

担当する営業スタッフはその道のプロであり、一人ひとりに応じた最適なプランを紹介してくれます。

高額な借り入れになるため、自己判断でのプラン選択は危険なのです。プロに相談をして、無理のない返済計画を提案してもらいましょう。

お金は借りることよりも、返すことのほうが重要なのです。返済に重点を置いて借りれば、無理な借入額になることはありません。

無難な返済額を設定しておけば、借入額も妥当な金額となるでしょう。ローンで失敗しないために、疑問点は借りる前に解決しておくことです。

「複数ローンの一本化に使いたい」「税金を滞納しているので借り入れできないのでは?」「事業を始めたばかりなので、借りられるか不安」などなど。

金銭的な悩みを抱えたままでは、成功する事業もうまくいきません。MRFの専属マネージャーに相談すれば、現在における最適な解決策を提示してくれます。

よいビジネスローンの特徴は融通性が高いことなのです。MRFは3種類のローンを用意しており、まとめ資金、運転資金、設備投資、つなぎ資金など、目的に応じた商品を紹介してくれます。

高額融資のビジネスローンゆえに、間違った商品選びをすると返済困難になります。

キャッシング、カードローンなどの少額ローンのように簡単には決められません。

最終的に融資を決めるのは金融機関なのです。自分で借りられないと決め付けていても意味がありません。

返済方法については、相続遺産の売却、収益物件の売却、土地・不動産の担保などの方法もあります。

担当スタッフと相談しながら、ベストな返済方法を決めていくので安心です。

MRFのWEBサイトでシミュレーションをしておこう

MRFのWEBサイトでは、毎月の返済額、借入可能額のシミュレーションが行なえます。ローン利用における成功・失敗は、借入時にほぼ決まってしまうのです。余裕を持って返済できるプランを設定することが何より大切なのです。

少額融資、短期返済の場合だと、多少無理をした返済プランでも完済できる可能性が高いですが、高額融資、長期返済となるとそうはいきません。

万が一の事態も考慮して借入額、返済期間を決めていく必要があります。MRFのビジネスローンは、他社ローンの一本化にも対応しています。

年率による負担差は高額ローンほど大きくなり、たった1%の金利が数十万円以上の利息の差となるのです。

借入先を一本化すると、返済が簡潔化するメリットもあります。複数社から借りていると、各社への返済金の配分が難しくなります。

早期完済できるローンに対しては優先的に返済したいものですが、高金利ローンを優先させたほうが利息減額につながることもあります。

まずはシミュレーションをしてみて、わからない部分については専属スタッフに相談しましょう。

個人事業主の場合、消費者金融や信販会社などのカードローンでビジネス資金を調達している方が少なくありません。

ビジネス専用のカードローンの場合は総量規制の対象外ですが、無担保ローンの場合は金利が高めになります。

借入額も少額設定なので、借入先が必然的に増えてしまうデメリットもあります。

1~2社程度ならさほど問題はありませんが、3社を超えて借り入れると各社の借入状況の把握が難しくなってきます。

複数社の無担保ローンを利用するよりも、1社の有担保ローンのほうが返済計画を立てやすいのです。

さらに有担保ローンを選ぶことで利息を減額できます。返済を楽にする一番の方法は、利息を減らすことなのです。

ローンの返済額は、借入額+利息として考えなくてはいけません。利息を減らすことで月の返済額、総支払額を少なくできるのです。

MRFでは事業計画、収支計画などのアドバイスもしてくれます。返済のためには、事業が軌道に乗ることが何より大切となります。

設定担保を売却して返済することも可能ですが、事業利益を返済金に充てることもできます。

税金を滞納している場合、有担保・無担保ローンに関わらず、融資を断られることが多いですが、MRFでは独自基準により融資提案をすることも可能なのです。

納税額も含めて事業資金を借りたり、事業計画の見直しをして赤字決算の状態で融資を受けたり、銀行で借りられない方もMRFなら融資を受けられる可能性があります。

専属マネージャーは各支店に配備されており、地域密着型のサービスを提供しています。

融資相談は訪問に対応しているので、来店する必要はありません。

来店不要で借りられるビジネスローンは多くはありません。

| |

|  |

|  |

|  |

|  |

| |

| |

| |

| |

| |

| |

| |

| |