[千葉銀行]ちばぎんカードローン・クイックパワー│の審査、評判、返済等の全てを解説

ハイスペックなことで有名な千葉銀行カードローン。融資ができることも人気の秘密です。

ハイスペックなことで有名な千葉銀行カードローン。融資ができることも人気の秘密です。

しかし、「本当に私でも入れるのかなー? サービスがいいって本当? 申し込み方がわからない…」と、悩んでいませんか? その他にも、評判や借りやすさについても知っておきたいところですよね。

この記事を読めば「欲しい情報を探すのが大変で挫折しそう……」と持っているあなたでも、千葉銀行カードローンの特徴や口コミ、申込方法・返済方法まで全てわかります。

カードローン初心者の方でも、分かりやすいように説明しているので、ぜひ参考にしてください。

ちばぎんカードローンの特徴と評判

| ちばぎんフリーローンクイックパワー<アドバンス> | |

| 金利(実質年率) | 1.7%~14.8% |

| 借入限度額 | 10~800万 |

| 審査時間の目安 | 最短 |

| 総量規制 | 対象外 |

| 申し込み資格 | 20~65歳 |

| 担保・保証人 | 不要 |

| 遅延利息 | 14.6% |

千葉銀行カードローンは、評判のカードローンです。

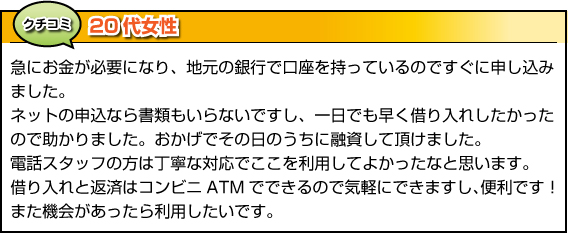

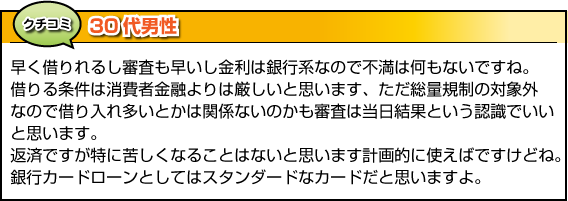

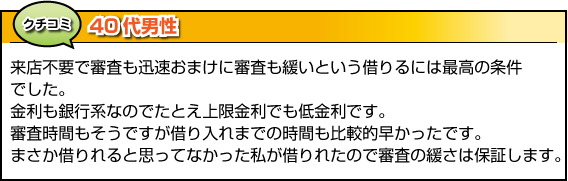

口座を持っていない人でも融資できたり、借入審査も評判がよいのが特徴です。まずは、実際に申込した人の口コミを見てみましょう。

(引用元:価格.com)

(引用元:価格.com)

このように、千葉銀行カードローンは利用者の満足度が高いようです。様々あるサービスの中でも、融資が可能である点は特に評価されています。

在籍確認は会社に電話でかかってきますが、あなたがカードローンを申し込んでいることが知れ渡ってしまわないような配慮もされているので安心です。

さらに、消費者金融機関ではないため信頼性が高いのも安心して利用できるポイントです。

また消費者金融と違い、総量規制という「年収の3分の1までしか融資を受けられない制限」も適用外。返済を計画的に行う必要はありますが多くの借入をしたい人には最適です。

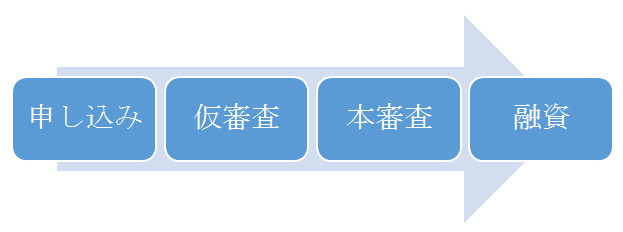

ちばぎんカードローン発行までの流れ ここからは、具体的な申し込み方法をご説明します。申込は、「パソコン・スマートフォン」「電話」「FAX」「郵送」「モバイル」で可能です。

ここからは、具体的な申し込み方法をご説明します。申込は、「パソコン・スマートフォン」「電話」「FAX」「郵送」「モバイル」で可能です。

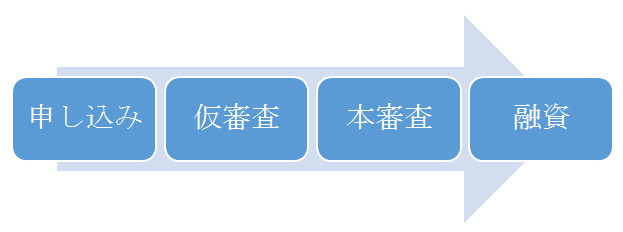

ただし、郵送では融資ができないので注意が必要です。基本的な流れは、「申込→仮審査→本審査→融資」です。

仮審査では、申込時に記入した借入希望の情報と、収入などをチェックし融資可能かを判断します。

その後、電話か郵送で仮審査結果を受け取ります。もし、このときに問題がなければ、本人確認書類などの提出に移ります。

すでに、千葉銀行に口座がある人の場合は書類の提出は不要です。審査結果によっては、書類の提出を求められる可能性もあるので覚えておきましょう。

書類の提出後は、千葉銀行が会社に電話をかけて在籍確認を行います。このとき、千葉銀行のスタッフは、銀行名やカードローンについては話さず、「個人の○○さんからあなたに電話するように」電話をかけるルールがあります。

そのため、在籍確認で借入が会社の人に知られてしまうこともありません。また、もしあなたが不在でもあなたの在籍を確認できれば問題ありません。

この本審査に通過すれば、限度額まで融資を受けることができます。

ちばぎんカードローン審査内容と方法

それでは、審査は具体的にどのような方法で行われているのでしょうか。

ここでは、審査方法と審査内容についてご説明します。

審査方法は「書類チェック」と「電話確認」が基本です。審査は「仮審査」と「本審査」があります。

仮審査では、あなたが申し込みをしたときに入力した情報や信用情報を千葉銀行のスタッフが確認します。

本審査では、提出した情報に誤りがないかを調査されます。このときに電話で行われるのが在籍確認です。それでは、具体的にどのような内容をチェックしているのでしょうか?

ちばぎんカードローンの審査内容は?

千葉銀行カードローンの審査内容では、「信用情報」「収入と返済プラン」「暮らしについて」がチェックされます。

信用情報とは、あなたがこれまで行ってきた取引のことです。クレジットカードの支払いの滞納がないか、ほかの消費者金融の利用状況などをチェックされます。

「収入と返済プラン」では、あなたの収入で理論上きっちりと返済が可能かを審査されます。

ここで重要なのは「安定した収入」であること。毎月20万の収入のように毎月収入があることが大切です。3ヶ月に1回60万円の収入が入るという場合は、安定していないとみなされます。

「暮らしについて」は勤務地や居住状況についての確認です。ここでは、仕事先にどれくらい勤務しているか、現在の住まいにどれくらい住んでいるかなどが審査されます。

審査ではこのような内容を確認されます。複数の項目があって不安になるかも知れませんが、ポイントは「返すことができるか」です。

これまでの支払い履歴や収入状況から金利を踏まえても、借入金額を返済できると判断されれば融資を受けることができます。

[af_chibagin]ちばぎんカードローンの審査は甘い?厳しい?事例や評判から徹底検証

申し込みをするときに、どうしても気になるのが審査の難易度ですよね。

申し込みをするときに、どうしても気になるのが審査の難易度ですよね。

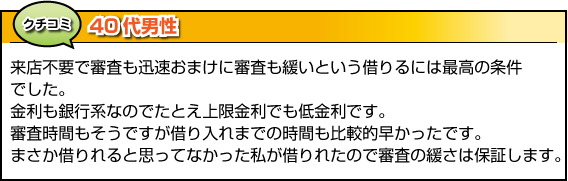

千葉銀行カードローンの審査は、厳しくない方だと言われています。

また、アルバイトやパートなど月収が少ない人でも審査に通っていることから、審査が比較的通りやすいことがわかります。実際に、借入を行った人も次のように述べています。

(引用元:価格.com)

その他にも「初めてで不安だったけど、審査に通った」「低額だったので、金利が低くて安心した」という口コミも多くあります。

銀行系のカードローンですので、消費者金融の審査よりかは厳しめですが、難しいわけではないようです。

保証会社は申込者の返済能力を、「信用情報」や「収入と返済プランのバランス」で判断するので、無理のない利用計画をたてれば融資を受けられます。

審査は難易度が高くないとはいえ、在籍確認は書類で行うことはできません。会社に電話でかかってくるので覚えておきましょう。

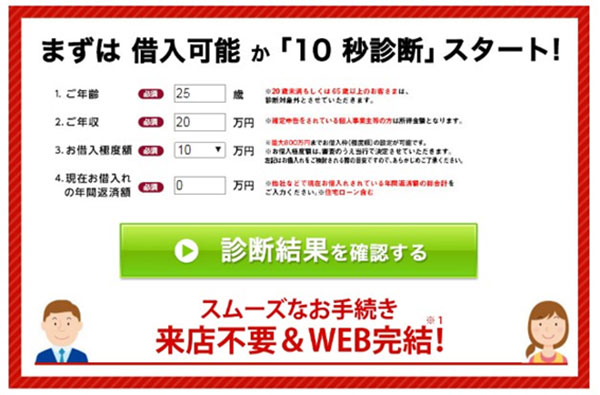

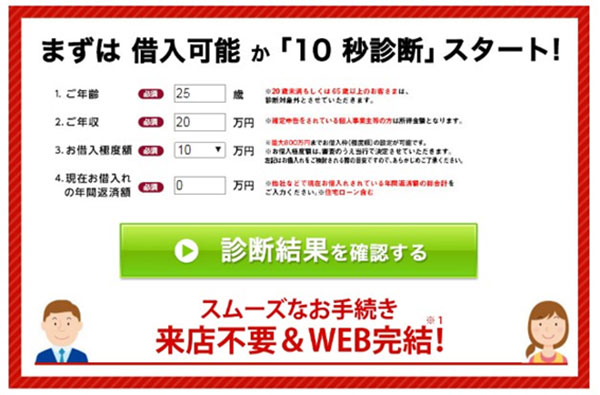

千葉銀行カードローンのホームページでは、簡単な基本情報の入力で借り入れができるかを診断してもらえるツールがあります。あくまで仮審査ですが、参考にしてみてください。

千葉銀行カードローン審査のチェックポイント

千葉銀行カードローンの審査時のチェックポイントについて解説していきます。

チェックポイントは大きく分けて2つです。

- 申し込み者の属性

- 申し込み者の信用情報

審査では申し込み者に返済能力があるかどうかを属性と信用情報をもとに判断します。

属性と信用情報が問題なければ返済能力があると評価され、千葉銀行カードローンで融資を受けることができるようになります。

申し込み者の属性は合計点で審査する

属性とは申し込み者の年収や勤務先情報、居住形態、家族構成、他社借入状況などの個人情報のことです。

千葉銀行カードローンでは申し込み者の属性をコンピュータが自動で点数化し、その合計点数から返済能力と信用度を審査します。

この仕組をスコアリングシステムと言います。 スコアリングシステムによって算出された点数が高ければ高いほど審査は有利です。

また点数が高いほうが金利や限度額を良い条件で借りることができます。

- 年収

- 年齢

- 勤務先情報

- 居住情報

- 家族構成

スコアリングシステムで点数が付けられるのは上記のような項目です。いずれも審査に影響を与える項目です。

属性審査では点数化された合計点で融資するかどうかが決まります。

そのため、単に年収が低いから即審査落ち、パート・アルバイトだから審査落ちなど1つでも不利な項目があれば審査に通らないというわけではありません。

どのような条件だと属性審査で有利になるのか見ていきましょう。

年収

やはり年収は高いほうが、スコアリングシステムの点数は高いです。 ただし、千葉銀行カードローンの申し込み条件にもあるとおり収入は「安定性」があることが重要です。

年収が高いほうが審査に有利ではありますが、仮に年収が200万円程度でも収入自体が毎月きちんと入ってくる状態であれば安定していると評価されますので、審査通過の可能性は十分あります。

「年収が低いから無理だろうな・・・」などと諦める必要はありません。

年齢

年齢もスコアリングシステムで点数化されます。

千葉銀行カードローンの申し込み条件は「満20歳以上65歳未満」なので、この範囲内であれば点数が減点されることはないですが、年齢が60歳以上だと返済能力の面から審査通過はやや難しくなります。

勤務先情報

勤務先情報もスコアリングで点数化されます。

- 勤務先

- 雇用形態

- 勤続年数

大企業の正社員や公務員は収入が安定しているため高得点を獲得できるでしょう。

これに対して、派遣社員・パート・アルバイト・フリーター・自営業は点数が低くなります。

ただし、千葉銀行カードローンの申し込み条件には「正社員のみ」といった記載はないことから、雇用形態の理由だけで審査に落とされることはありません。

非正社員でも安定収入があれば千葉銀行カードローンの審査に通過することは十分可能です。 勤続年数は長いほど高得点になります。

1つの職場に長く勤めていれば今後も継続して働き収入を得られるだろうと評価されますので、点数が高くなる傾向にあります。

勤続年数が短いと辞めるのではないか?と思われ点数が低くなりやすいです。 勤続年数の目安は1年以上です。

もし今の職場で働き始めて1年未満の場合は、審査落ちする可能性もありますので注意してください。

最低でも半年以上でないとその他の項目でカバーできても審査通過はかなり厳しいです。

居住情報

居住情報とは居住形態と居住年数のことです。居住情報は「持ち家」「居住年数が長い」2つの条件が揃っていると高得点になる傾向にあります。

持ち家は、家という資産があるので貸し倒れする可能性が低いと判断されますので審査に有利です。

家族構成

家族構成は、家族と同居していると高得点になりやすいです。

一方、一人暮らしだと生活費などすべて自分の給料でまかなうので、返済に回せるお金に余力がない可能性が高いと判断されます。

既婚で子どもがいる場合も点数は低くなりやすいです。教育費や生活費がかかるため一人暮らし同様に返済に回せるお金に余力がないと判断されやすいです。

申し込み者の信用情報

千葉銀行カードローンの審査では信用情報がかなり重要となります。スコアリングでどんなに高得点でも、信用情報に問題があればそれだけで審査落ちしてしまいます。

それほど信用情報は審査で重要な要素であると言えます。 信用情報とは個人のローンやクレジットカードなどの利用履歴のことを言います。

申し込み、契約、借入・返済状況、金融事故の有無といった情報はすべて信用情報に集約されています。

信用情報は個人信用情報機関で管理されており、銀行や消費者金融等の金融機関に情報共有されます。

千葉銀行カードローンに申し込むと、審査担当者は加盟する個人信用情報機関に照会して申し込み者の信用情報を確認します。

千葉銀行カードローンが加盟している機関は?

千葉銀行カードローンは以下3つの個人信用情報機関に加盟しています。

- CIC(シーアイシー)

- JICC(日本信用情報機構)

- 全国銀行個人信用情報センター

千葉銀行カードローンでは信用情報をチェックし、申し込み者のローンやクレジットカードの利用状況から「きちんと返済してくれる人なのかどうか」

「信用できる人か」を判断するのです。 信用情報で重点的にチェックされるのは下記3つの項目です。

- 金融事故の有無

- 他社借入状況

- ローン、クレジットの利用実績

金融事故の有無

ローンやクレジットカードに申し込んだり契約するとそれらの事実が信用情報に登録されます。そして契約後の利用状況もきちんと登録されます。

ここで重要となるのが返済履歴です。毎月きちんと返済できていれば信用情報は良好ですが、返済が遅れたり減額するなど問題を起こしてしまうと「金融事故」が登録されてしまいます。

- 長期延滞(2~3ヶ月以上)

- 債務整理(任意整理・個人再生・自己破産)

- 代位弁済

- 強制解約

上記いずれか1つでも該当する人は自分の信用情報に金融事故が登録されているでしょう。

金融事故の登録期間は1年~最長10年です。期間中は千葉銀行カードローンだけでなく他のカードローンでも審査通過は難しくなります。

他社借入状況

信用情報を見れば何社からいくら借りているかもわかります。他社借入状況で見られるのは借入件数と借入金額です。 借入件数が0~1件であれば審査上は特に問題ありません。

借入件数は3件以上になると審査通過が難しくなります。

借入件数が多いということは、1社から十分な信用を得られずまとまったお金を借り入れできなかったということですから、件数が多い人は信用度が低いと判断されますので審査に不利となります。

借入金額が多い場合も審査に不利です。他社からの借入額が多いとそれだけ返済負担も大きくなるため、新たに貸し付けることで返済に遅れたり返済できなくなるリスクが高まるからです。

ローン・クレジットの利用実績

信用情報を見ることで申し込み者の利用実績も知ることができます。

信用情報を確認した際、利用実績がないと真っ白な状態ですので、信用取引に関する情報を得られません。

これまでローンやクレジットカードを一切利用したことがない人は一般的にスーパーホワイトと呼ばれており、審査ではかなり不利です。

スーパーホワイトがカードローン審査に不利になる理由は、「過去に金融事故を起こしたことがあるのではないか?」と疑われてしまうからです。

金融事故は一定期間経過するとその事実が信用情報から抹消されますが、その際、これまでの利用実績もすべて消えてしまうのです。

要するに利用実績がないと千葉銀行カードローンの審査担当者は、「金融事故で利用実績が削除されたのか」「ローンやクレジットカードを一切利用したことがない人なのか」判断がつけられません。

20代であれば問題視される可能性は低いですが、30代以降で信用情報が真っ白だと金融事故を起こしていたのではないかと警戒され、審査に通りづらくなってしまうので注意が必要です。

千葉銀行カードローンの審査に落ちる原因

千葉銀行カードローンの審査に落ちる原因について見ていきましょう。

下記のいずれか1つでも該当する人は千葉銀行カードローンの審査に落ちる可能性が高いです。

- 収入が不安定

- 在籍確認が取れない

- 申し込みブラック

- 提出書類に不備がある

- 虚偽申告または記入ミス

- アコムが審査、保証しているカードローンでトラブルを起こしたことがある

これから千葉銀行カードローンに申し込みしようとしていて上記に該当する人は、審査通過できないかもしれませんので、申し込みを控えることをおすすめします。

複数該当すれば審査落ちはほぼ間違いないでしょう。

収入が不安定

千葉銀行カードローンの申し込み条件でもある「安定収入」がない人は審査に通りません。 「安定収入=高収入」ではありません。

毎月1回以上の収入を得ていることが安定収入の目安となります。毎月1回でも収入があれば給料の形態は問われません。

固定給はもちろんのこと、歩合給や時給制でも大丈夫です。 具体的に年収はいくらあるのが良いのか?これに関しては「年収○万円以上が望ましい」というのは不明です。

しかし、千葉銀行カードローン公式サイトにある「10秒診断」を利用すれば、ある程度の目安は知ることができます。

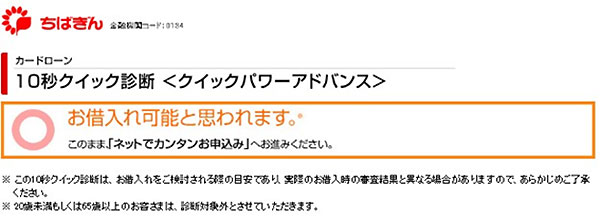

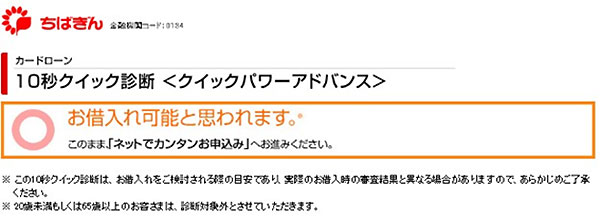

試しに「年収20万円」で診断してみたところ結果は下記のとおりとなりました。

結果だけ見れば年収20万円あれば最低金額の借入はできる可能性があるということです。

もっとも、年収20万円では他の要素で返済能力が低ければ審査落ちする可能性は高いでしょう。

しかし、10秒診断の結果を見る限り、千葉銀行カードローンでは年収額自体はそれほど重要視していないと推測できます。

あくまでも収入の安定性を重視する傾向にあるので、審査がどうしても不安という方は、自分の今の状況で10秒診断を受けてみると良いでしょう。

ただし、毎月収入があっても月によって金額が大きく変動するようであれば収入は不安定と見なされ審査落ちの可能性が高いです。

特に自営業の方は会社員と違って収入の変動が大きくなりやすいので注意してください。

在籍確認が取れない

千葉銀行カードローンの審査では在籍確認が行われます。申し込み者の勤務先へ電話して本当にそこで働いているかを確かめるためです。

きちんと在籍確認ができなければ審査落ちの原因となります。

たとえば、実際には勤めていない会社を申告したり、転職して前の職場を申告した、育児休暇中といった場合は在籍確認できませんので審査落ちするでしょう。

千葉銀行カードローンの在籍確認は担当者の個人名で電話をかけます。

銀行名は基本的に名乗りませんし、本人以外に用件を話すこともしませんので職場にバレる可能性は低いので安心してください。

申し込みブラック

申し込みブラックとは短期間または同時に複数のカードローンに申し込みすることを言います。

申し込みブラックは「お金に困っている」と判断されるため審査に落ちやすくなります。 カードローン会社によって申し込みブラックの基準は異なりますが、1ヶ月に4社以上申し込みしていると危険です。

申し込み履歴は信用情報機関に半年間残るので、千葉銀行カードローンでは、半年以内に何社カードローンに申し込みしたのかわかるようになっているのです。

申し込みブラックに当てはまる方は、申し込み履歴が消えてから千葉銀行カードローンに申し込むようにしましょう。

提出書類に不備がある

千葉銀行カードローンの審査では下記の書類を提出します。

<本人確認書類> 必ず提出

- 運転免許証

- パスポート

- マイナンバーカード

- 各種健康保険証+公共料金の領収書など

- 在留カード

- 特別永住者証明書

上記いずれか1点を提出します。

<収入証明書> 50万円を超える限度額の場合

- 源泉徴収票

- 住民税決定通知書

- 給与明細書

- 確定申告書

上記いずれか1点を提出します。

本人確認書類は顔写真がない、現住所が違うなど不備があると審査落ちする可能性があります。

また収入証明書は最新のものを必ず提出してください。数年前の古いものでは返済能力を証明できず審査落ちしてしまいます。

また自営業の場合は限度額に関係なく収入証明書の提出を求められますので必ず用意しておきましょう。

虚偽申告または記入ミス

どうしても審査に通りたい気持ちから嘘の申告をしてしまう人は少なくないです。

しかし、嘘はほぼ間違いなくバレますし、バレた時点で即審査落ちとなりますので絶対に止めましょう。

仮に嘘の申告で審査通過しても後でそれが発覚した場合は、全額一括返済を求められ、最悪の場合は詐欺罪に問われる可能性もあります。

また記入ミスでも虚偽扱いになりますので注意してください。

嘘を付くつもりがなくても事実と異なることには変わりはありませんので、申し込み書を全て記入し終えたら必ず見直しをしてから提出しましょう。

アコムが審査、保証しているカードローンでトラブルを起こしたことがある

「なんでアコムが関係するの?」と思ったかもしれませんが、千葉銀行カードローンの審査をしているのは保証会社である「エム・ユー信用保証㈱」です。

そしてこの保証会社は大手消費者金融のアコムのグループ会社なのです。 グループ内で情報共有されている可能性が高いため、アコムが審査・保証しているカードローンで返済トラブルを起こしたことがある人は注意が必要です。

仮に金融事故にならないほどの軽微な延滞でも審査落ちしてしまう可能性が高いです。 アコムが審査・保証しているカードローンは下記のとおりです。

- 三菱東京UFJ銀行カードローンバンクイック

- じぶん銀行カードローン

- セブン銀行カードローン

- ソニー銀行カードローン

もしどれか1つでもカードローンを利用したことがあり、返済で問題を起こしたことがある人は千葉銀行カードローンに申し込むのは控えたほうがいいかもしれませんね。

千葉銀行カードローンは2営業日以内に電話連絡がなければ審査落ち?

千葉銀行カードローンでは審査に通過した場合は電話連絡が入ります。通常、審査結果は2営業日以内にでますが、審査落ちの場合の連絡はハガキとなります。

ハガキの郵送は自宅に届くまでに時間がかかりますので、もし申し込みしてから2営業日過ぎても審査結果の連絡が来ない場合は審査落ちしている可能性が高いです。

千葉銀行カードローンの審査は電話で在籍確認あり!だけど職場バレしない

千葉銀行カードローンの審査は電話で在籍確認を行います。

「職場に電話するなんてバレるんじゃないの?」と不安に思うかもしれませんが、千葉銀行カードローンの在籍確認によってカードローンの利用がバレる可能性は限りなく低いです。

その理由は3つあります。

- 担当者の個人名で電話してくれる

- 電話の内容は簡単

- 非通知で電話する

担当者の個人名で電話してくれる

千葉銀行カードローンの在籍確認は担当者の個人名で電話をかけます。万が一、職場の同僚に用件を聞かれても本人以外には答えない決まりになっていますので、職場にバレる可能性は低いです。

電話の内容は簡単

在籍確認で気になるのは電話の内容ではないでしょうか。

「本人が電話にでるまで何度も電話をかけてきたら怪しまれるんじゃ・・・」 職場で自分が電話にでられるとは限りませんので、何度も電話されるのは困りますよね。

しかし千葉銀行では本人が電話にでられなくても在籍確認は基本的に1回で済みます。

在籍確認は申し込み者がその職場で働いていることを確認するのが目的ですので、電話応対した人が「〇〇は、只今席を外しております」などと答えてくれればそれで在籍確認は完了となります。

また本人が電話にでた際も在籍確認はすぐに終わります。1分程度の簡単な内容ですので安心してください。生年月日や住所など余計な質疑応答は一切ありません。

非通知で電話する

千葉銀行カードローンの在籍確認は非通知で電話します。 そのため、折り返しの電話をされてカードローンの利用がバレてしまうこともありません。

千葉銀行カードローンの審査時間と時間がかかる原因

千葉銀行カードローンの審査にかかる時間について解説していきます。

千葉銀行カードローンは「24時間審査」じゃない!

千葉銀行カードローンはWEBから申し込むことができます。WEB申込なら24時間いつでも申し込むことができるので便利ですね。

しかし、審査も24時間実施しているわけではありません。 千葉銀行カードローンでは審査は平日9時00分~17時00分の間となります。

早めに審査結果を知りたいのであれば、審査実施時間中に申し込みするようにしましょう。

土日祝日は申込み可能でも審査は一切行っていません。土日祝日に申し込みした場合は、休み明けに審査を行いますので、結果がでるまでに時間がかかりますので注意してください。

審査結果は最短即日

審査結果の回答は最短即日です。審査実施時間は平日9時00分~17時00分ですので、当日中に結果を知りたい場合は午前中の内に申し込みを完了できるようにしましょう。

ただし、この審査結果はあくまでも仮審査です。本審査の結果も即日ででるわけではありません。

本審査では警察庁のデータベースに照会する必要があり、その結果がでるまでに早くても2営業日程度かかります。この結果がでないことにはカードローン契約はできません。

審査に時間がかる原因

千葉銀行カードローンの審査回答は最短即日ですが、申し込み者の条件次第では審査に時間がかかることもあります。

- 審査実施時間外に申し込みした

- 申込みが混み合っている

- 申込み内容に不備がある

- 在籍確認が取れない

- 担当者が審査通過させるか悩んでいる

先ほども説明したとおり、審査の実施時間は平日9時00分~17時00分となります。時間外に申し込んだ場合はその分審査に取り掛かるのが遅くなります。

申し込みは平日の昼休みや週末の金曜日が混み合うことが多いので審査結果がでるのが遅くなる傾向にあります。

この時間帯を避けて申し込むのが良いでしょう。 申し込み内容に不備があった場合、確認のために申し込み者に連絡することがあります。

本人と連絡がつかなければ確認が取れず審査は一時中断となってしまい時間がかかります。申し込み内容は正確に記入しましょう。

収入が不安定、他社借入が多いなど返済能力に不安要素があると担当者は審査に通すかどうか迷うケースがあります。

長期延滞など金融事故を起こしていないものの、融資するかどうか判断場難しい場合は結果がでるまでに時間がかかる傾向にあります。

千葉銀行カードローンは口座が必須!持っていない場合は審査に時間がかかるので要注意

千葉銀行カードローンを利用するには千葉銀行の口座が必須となります。 口座を持っているかどうかで審査の流れと借入までにかかる時間が異なります

千葉銀行の口座を持っている場合の審査の流れ

① WEB申し込み

② 審査開始

③ 在籍確認

④ 契約手続き

⑤ 借入開始

千葉銀行に口座を持っている場合は上記の流れで審査が進められます。

口座があれば少ない工程で手続きが進むので、比較的容易かつわかりやすいです。 申し込み方法は4種類から選ぶことができます。

- WEB完結申し込み

- 郵送

- FAX

- 電話

WEB完結ならスマホだけで手続きできるので簡単かつスピーディーですのでおすすめです。しかも口座開設時に本人確認書類の提示は済んでいるので、書類提出の手間が省けます。

千葉銀行の口座を持っていない場合の審査の流れ

① 申し込み

② 口座開設申込

③ 審査開始

④ 在籍確認

⑤ 本人確認書類提出

⑥ 審査結果通知

⑦ 口座番号の登録

⑧ 契約手続き

⑨ 借入開始

千葉銀行に口座を持っていない場合、借入開始までの手続きは手間がかかります。契約時には口座番号の登録が必要になりますので、それまでに口座開設を済ませないといけません。

しかも、千葉銀行カードローンでは書類提出は郵送となりますので余計に時間がかかります。

WEB上にアップロードすると言った方法はありません。 口座開設はWEB申込みと店頭申し込みの2種類あります。

WEB申し込みの場合、手続きが完了するまでに1週間以上かかります。多少面倒かもしれませんが、少しでも早く借入したい場合は店頭窓口で口座開設するといいでしょう。

ちばぎんで借りるために知っておきたい必須情報

「どうしても、今日中に融資を受けたい!」という場合でも、千葉銀行のカードローンであれば融資を受けることができます。ただし、その際はいくつか必須事項があります。千葉銀行カードローンは、年4.3%~14.8%の金利で最大500万円まで借入ができるカードローンです。

条件を満たせば、派遣・パート・アルバイトでも来店不要でお手続きが完了するのも便利なポイントです。大手銀行と変わらぬサービスで人気を集めているちばぎんカードローンは、都市銀行のカードローンに劣らないサービスが魅力です。 アルバイト、パートの方も融資対象としており、千葉銀行の口座を持っていない方でも融資が可能。千葉県や東京都など関東圏で利用されているちばぎんカードローン。融資、WEB完結など都市銀行に負けないサービスに加えて、身分証明書だけで手続きが終わる手軽さが魅力となっています。家計を預かる方でも、予想外の出費があったり使い過ぎてしまったりすることもありますね。 また、自身のためにお金を使いたいということもあると思います。しかし、夫の稼いだお金を自分のために使うことに躊躇うこともあるのではないでしょうか?千葉銀行では3種類のカードローンを取り扱っているのをご存知ですか?どう違うの?何を選べばいいの?と迷ってしまいますね。

それぞれのカードローンは、申込条件や金利・融資額などが異なっています。ここでは、各カードローンの特徴をわかりやすくお伝えしていきます。ちばぎんカードローンは関東圏で高い満足度を誇り、1年間で40,000人が申し込みをしているサービスです。 ただ申し込む前に消費者金融や他の銀行カードローンと比較したい!他社とどこが違うのかわからないという方は少なくありません。ちばぎんカードローンの融資を受けるための必須事項

「どうしても、今日中に融資を受けたい!」という場合でも、千葉銀行のカードローンであれば融資を受けることができます。ただし、その際はいくつか必須事項があります。

「どうしても、今日中に融資を受けたい!」という場合でも、千葉銀行のカードローンであれば融資を受けることができます。ただし、その際はいくつか必須事項があります。

1. 正午までに契約手続きを完了させること

2. 千葉銀行の口座を持っていない場合は、正午までに口座を作成しておくこと

3. カードローン入金サービスに加入すること

4. 平日であること

千葉銀行カードローンは、正午までに申し込み手続きを完了させることで融資を受けることができます。

その際、必須事項となるのは正午までに手続きを完了させていることです。当日の午前9時までに申し込みを行っておくのがオススメです。

融資を受ける場合は、口座に振り込みで入金してもらうために「カードローン入金サービス」に入る必要があります。

仮審査後の本人確認の電話を受けた際に、「振込を希望すること。カードローン入金サービスに加入したいこと。」を伝えるとスムーズに入れます。

また、普通預金口座を持っていない方の場合は、振り込みを行ってもらうために千葉銀行の口座も正午までに作っておく必要があります。

[af_chibagin]ちばぎんカードローンの利用方法

ちばぎんカードローンの利用方法を見ていきましょう。申込完了後は、次の方法で融資を受けることができます。

ちばぎんカードローンの利用方法を見ていきましょう。申込完了後は、次の方法で融資を受けることができます。

●ATM(千葉銀行のATM、提携会社のATM、コンビニエンスストアのATM)

●店舗窓口

●インターネットバンキング

●テレフォンバンキング

カードローンの契約完了後に、\キャッシュカードを利用すれば、24時間ATMからお金の借入ができます。また、千葉銀行の受付時間内は店舗窓口でも借り入れ可能です。

その他にも、ネットバンキングとテレフォンバンキングのサービスを利用すれば、会社にいながら電話で口座への振り込みを依頼することができます。

ネットバンキングとテレフォンバンキングを利用するためには、マイアクセスというサービスに登録する必要があります。

ネットバンキングとテレフォンバンキングは、マイアクセスへの登録完了後に届く「ご契約者カード」を使って普通預金口座への振り込みを依頼できるサービスです。

キャッシュカードか通帳があればインターネットから申し込むことができるので、いざというときのためにも登録しておくことがおすすめです。

千葉銀行のカードローンは借入金利が低いのも魅力ですが、借入方法が充実しているのもよいところですね。それでは、最後に返済方法を見ていきましょう。

ちばぎんカードローンの返済方法とプロが推奨するおすすめの返済方法

ちばぎんカードローンの最低返済額は2,000円。毎月1日に指定預金口座から自動的に返済されます。返済金額は借入残高によって変動する「残高スライド方式」と呼ばれるものです。

ちばぎんカードローンの最低返済額は2,000円。毎月1日に指定預金口座から自動的に返済されます。返済金額は借入残高によって変動する「残高スライド方式」と呼ばれるものです。

例えば50万円の借入残高なら最低返済額は10,000円、400万円以上の借入残高なら最低返済額は90,000円です。

お金に余裕ができて、一度に返したい場合はATM・ネットバンキング・テレフォンバンキングで希望額を返済することができます。

千葉銀行店舗ATMはもちろん、イオン銀行やセブン銀行のATMも使用することもできます。ネットバンキング・テレフォンバンキングは、「ちばぎんマイアクセス」へ登録すると翌日から利用可能です。

また、ちばぎんクイックパワーアドバンスでは、自動融資サービスも利用することができます。

自動融資サービスを使えば、クレジットカードの支払いまでに口座残高が足りない場合、自動的に補てんしてくれるので支払いミスを防ぐことができます。

残高不足になってしまうと、信用情報に傷がつきます。信用情報に傷がつくと、次に銀行や消費者金融で借入の審査を行うときに、通りにくくなってしまうため注意が必要です。

毎月支払日の前日までに、普通預金口座に十分な金額があるか確認するようにしましょう。また、継続して返済できるように利用限度額に余裕があるからといって使いすぎないのも大切です。

[af_chibagin]

ここからは、具体的な申し込み方法をご説明します。申込は、「パソコン・スマートフォン」「電話」「FAX」「郵送」「モバイル」で可能です。

ここからは、具体的な申し込み方法をご説明します。申込は、「パソコン・スマートフォン」「電話」「FAX」「郵送」「モバイル」で可能です。

ただし、郵送では融資ができないので注意が必要です。基本的な流れは、「申込→仮審査→本審査→融資」です。

仮審査では、申込時に記入した借入希望の情報と、収入などをチェックし融資可能かを判断します。

その後、電話か郵送で仮審査結果を受け取ります。もし、このときに問題がなければ、本人確認書類などの提出に移ります。

すでに、千葉銀行に口座がある人の場合は書類の提出は不要です。審査結果によっては、書類の提出を求められる可能性もあるので覚えておきましょう。

書類の提出後は、千葉銀行が会社に電話をかけて在籍確認を行います。このとき、千葉銀行のスタッフは、銀行名やカードローンについては話さず、「個人の○○さんからあなたに電話するように」電話をかけるルールがあります。

そのため、在籍確認で借入が会社の人に知られてしまうこともありません。また、もしあなたが不在でもあなたの在籍を確認できれば問題ありません。

この本審査に通過すれば、限度額まで融資を受けることができます。

ちばぎんカードローン審査内容と方法

それでは、審査は具体的にどのような方法で行われているのでしょうか。

ここでは、審査方法と審査内容についてご説明します。

審査方法は「書類チェック」と「電話確認」が基本です。審査は「仮審査」と「本審査」があります。

仮審査では、あなたが申し込みをしたときに入力した情報や信用情報を千葉銀行のスタッフが確認します。

本審査では、提出した情報に誤りがないかを調査されます。このときに電話で行われるのが在籍確認です。それでは、具体的にどのような内容をチェックしているのでしょうか?

ちばぎんカードローンの審査内容は?

千葉銀行カードローンの審査内容では、「信用情報」「収入と返済プラン」「暮らしについて」がチェックされます。

信用情報とは、あなたがこれまで行ってきた取引のことです。クレジットカードの支払いの滞納がないか、ほかの消費者金融の利用状況などをチェックされます。

「収入と返済プラン」では、あなたの収入で理論上きっちりと返済が可能かを審査されます。

ここで重要なのは「安定した収入」であること。毎月20万の収入のように毎月収入があることが大切です。3ヶ月に1回60万円の収入が入るという場合は、安定していないとみなされます。

「暮らしについて」は勤務地や居住状況についての確認です。ここでは、仕事先にどれくらい勤務しているか、現在の住まいにどれくらい住んでいるかなどが審査されます。

審査ではこのような内容を確認されます。複数の項目があって不安になるかも知れませんが、ポイントは「返すことができるか」です。

これまでの支払い履歴や収入状況から金利を踏まえても、借入金額を返済できると判断されれば融資を受けることができます。

申し込みをするときに、どうしても気になるのが審査の難易度ですよね。

申し込みをするときに、どうしても気になるのが審査の難易度ですよね。

千葉銀行カードローンの審査は、厳しくない方だと言われています。

また、アルバイトやパートなど月収が少ない人でも審査に通っていることから、審査が比較的通りやすいことがわかります。実際に、借入を行った人も次のように述べています。

(引用元:価格.com)

その他にも「初めてで不安だったけど、審査に通った」「低額だったので、金利が低くて安心した」という口コミも多くあります。

銀行系のカードローンですので、消費者金融の審査よりかは厳しめですが、難しいわけではないようです。

保証会社は申込者の返済能力を、「信用情報」や「収入と返済プランのバランス」で判断するので、無理のない利用計画をたてれば融資を受けられます。

審査は難易度が高くないとはいえ、在籍確認は書類で行うことはできません。会社に電話でかかってくるので覚えておきましょう。

千葉銀行カードローンのホームページでは、簡単な基本情報の入力で借り入れができるかを診断してもらえるツールがあります。あくまで仮審査ですが、参考にしてみてください。

千葉銀行カードローンの審査時のチェックポイントについて解説していきます。

チェックポイントは大きく分けて2つです。

- 申し込み者の属性

- 申し込み者の信用情報

審査では申し込み者に返済能力があるかどうかを属性と信用情報をもとに判断します。

属性と信用情報が問題なければ返済能力があると評価され、千葉銀行カードローンで融資を受けることができるようになります。

申し込み者の属性は合計点で審査する

属性とは申し込み者の年収や勤務先情報、居住形態、家族構成、他社借入状況などの個人情報のことです。

千葉銀行カードローンでは申し込み者の属性をコンピュータが自動で点数化し、その合計点数から返済能力と信用度を審査します。

この仕組をスコアリングシステムと言います。 スコアリングシステムによって算出された点数が高ければ高いほど審査は有利です。

また点数が高いほうが金利や限度額を良い条件で借りることができます。

- 年収

- 年齢

- 勤務先情報

- 居住情報

- 家族構成

スコアリングシステムで点数が付けられるのは上記のような項目です。いずれも審査に影響を与える項目です。

属性審査では点数化された合計点で融資するかどうかが決まります。

そのため、単に年収が低いから即審査落ち、パート・アルバイトだから審査落ちなど1つでも不利な項目があれば審査に通らないというわけではありません。

どのような条件だと属性審査で有利になるのか見ていきましょう。

年収

やはり年収は高いほうが、スコアリングシステムの点数は高いです。 ただし、千葉銀行カードローンの申し込み条件にもあるとおり収入は「安定性」があることが重要です。

年収が高いほうが審査に有利ではありますが、仮に年収が200万円程度でも収入自体が毎月きちんと入ってくる状態であれば安定していると評価されますので、審査通過の可能性は十分あります。

「年収が低いから無理だろうな・・・」などと諦める必要はありません。

年齢

年齢もスコアリングシステムで点数化されます。

千葉銀行カードローンの申し込み条件は「満20歳以上65歳未満」なので、この範囲内であれば点数が減点されることはないですが、年齢が60歳以上だと返済能力の面から審査通過はやや難しくなります。

勤務先情報

勤務先情報もスコアリングで点数化されます。

- 勤務先

- 雇用形態

- 勤続年数

大企業の正社員や公務員は収入が安定しているため高得点を獲得できるでしょう。

これに対して、派遣社員・パート・アルバイト・フリーター・自営業は点数が低くなります。

ただし、千葉銀行カードローンの申し込み条件には「正社員のみ」といった記載はないことから、雇用形態の理由だけで審査に落とされることはありません。

非正社員でも安定収入があれば千葉銀行カードローンの審査に通過することは十分可能です。 勤続年数は長いほど高得点になります。

1つの職場に長く勤めていれば今後も継続して働き収入を得られるだろうと評価されますので、点数が高くなる傾向にあります。

勤続年数が短いと辞めるのではないか?と思われ点数が低くなりやすいです。 勤続年数の目安は1年以上です。

もし今の職場で働き始めて1年未満の場合は、審査落ちする可能性もありますので注意してください。

最低でも半年以上でないとその他の項目でカバーできても審査通過はかなり厳しいです。

居住情報

居住情報とは居住形態と居住年数のことです。居住情報は「持ち家」「居住年数が長い」2つの条件が揃っていると高得点になる傾向にあります。

持ち家は、家という資産があるので貸し倒れする可能性が低いと判断されますので審査に有利です。

家族構成

家族構成は、家族と同居していると高得点になりやすいです。

一方、一人暮らしだと生活費などすべて自分の給料でまかなうので、返済に回せるお金に余力がない可能性が高いと判断されます。

既婚で子どもがいる場合も点数は低くなりやすいです。教育費や生活費がかかるため一人暮らし同様に返済に回せるお金に余力がないと判断されやすいです。

申し込み者の信用情報

千葉銀行カードローンの審査では信用情報がかなり重要となります。スコアリングでどんなに高得点でも、信用情報に問題があればそれだけで審査落ちしてしまいます。

それほど信用情報は審査で重要な要素であると言えます。 信用情報とは個人のローンやクレジットカードなどの利用履歴のことを言います。

申し込み、契約、借入・返済状況、金融事故の有無といった情報はすべて信用情報に集約されています。

信用情報は個人信用情報機関で管理されており、銀行や消費者金融等の金融機関に情報共有されます。

千葉銀行カードローンに申し込むと、審査担当者は加盟する個人信用情報機関に照会して申し込み者の信用情報を確認します。

千葉銀行カードローンが加盟している機関は?

千葉銀行カードローンは以下3つの個人信用情報機関に加盟しています。

- CIC(シーアイシー)

- JICC(日本信用情報機構)

- 全国銀行個人信用情報センター

千葉銀行カードローンでは信用情報をチェックし、申し込み者のローンやクレジットカードの利用状況から「きちんと返済してくれる人なのかどうか」

「信用できる人か」を判断するのです。 信用情報で重点的にチェックされるのは下記3つの項目です。

- 金融事故の有無

- 他社借入状況

- ローン、クレジットの利用実績

金融事故の有無

ローンやクレジットカードに申し込んだり契約するとそれらの事実が信用情報に登録されます。そして契約後の利用状況もきちんと登録されます。

ここで重要となるのが返済履歴です。毎月きちんと返済できていれば信用情報は良好ですが、返済が遅れたり減額するなど問題を起こしてしまうと「金融事故」が登録されてしまいます。

- 長期延滞(2~3ヶ月以上)

- 債務整理(任意整理・個人再生・自己破産)

- 代位弁済

- 強制解約

上記いずれか1つでも該当する人は自分の信用情報に金融事故が登録されているでしょう。

金融事故の登録期間は1年~最長10年です。期間中は千葉銀行カードローンだけでなく他のカードローンでも審査通過は難しくなります。

他社借入状況

信用情報を見れば何社からいくら借りているかもわかります。他社借入状況で見られるのは借入件数と借入金額です。 借入件数が0~1件であれば審査上は特に問題ありません。

借入件数は3件以上になると審査通過が難しくなります。

借入件数が多いということは、1社から十分な信用を得られずまとまったお金を借り入れできなかったということですから、件数が多い人は信用度が低いと判断されますので審査に不利となります。

借入金額が多い場合も審査に不利です。他社からの借入額が多いとそれだけ返済負担も大きくなるため、新たに貸し付けることで返済に遅れたり返済できなくなるリスクが高まるからです。

ローン・クレジットの利用実績

信用情報を見ることで申し込み者の利用実績も知ることができます。

信用情報を確認した際、利用実績がないと真っ白な状態ですので、信用取引に関する情報を得られません。

これまでローンやクレジットカードを一切利用したことがない人は一般的にスーパーホワイトと呼ばれており、審査ではかなり不利です。

スーパーホワイトがカードローン審査に不利になる理由は、「過去に金融事故を起こしたことがあるのではないか?」と疑われてしまうからです。

金融事故は一定期間経過するとその事実が信用情報から抹消されますが、その際、これまでの利用実績もすべて消えてしまうのです。

要するに利用実績がないと千葉銀行カードローンの審査担当者は、「金融事故で利用実績が削除されたのか」「ローンやクレジットカードを一切利用したことがない人なのか」判断がつけられません。

20代であれば問題視される可能性は低いですが、30代以降で信用情報が真っ白だと金融事故を起こしていたのではないかと警戒され、審査に通りづらくなってしまうので注意が必要です。

千葉銀行カードローンの審査に落ちる原因について見ていきましょう。

下記のいずれか1つでも該当する人は千葉銀行カードローンの審査に落ちる可能性が高いです。

- 収入が不安定

- 在籍確認が取れない

- 申し込みブラック

- 提出書類に不備がある

- 虚偽申告または記入ミス

- アコムが審査、保証しているカードローンでトラブルを起こしたことがある

これから千葉銀行カードローンに申し込みしようとしていて上記に該当する人は、審査通過できないかもしれませんので、申し込みを控えることをおすすめします。

複数該当すれば審査落ちはほぼ間違いないでしょう。

収入が不安定

千葉銀行カードローンの申し込み条件でもある「安定収入」がない人は審査に通りません。 「安定収入=高収入」ではありません。

毎月1回以上の収入を得ていることが安定収入の目安となります。毎月1回でも収入があれば給料の形態は問われません。

固定給はもちろんのこと、歩合給や時給制でも大丈夫です。 具体的に年収はいくらあるのが良いのか?これに関しては「年収○万円以上が望ましい」というのは不明です。

しかし、千葉銀行カードローン公式サイトにある「10秒診断」を利用すれば、ある程度の目安は知ることができます。

試しに「年収20万円」で診断してみたところ結果は下記のとおりとなりました。

結果だけ見れば年収20万円あれば最低金額の借入はできる可能性があるということです。

もっとも、年収20万円では他の要素で返済能力が低ければ審査落ちする可能性は高いでしょう。

しかし、10秒診断の結果を見る限り、千葉銀行カードローンでは年収額自体はそれほど重要視していないと推測できます。

あくまでも収入の安定性を重視する傾向にあるので、審査がどうしても不安という方は、自分の今の状況で10秒診断を受けてみると良いでしょう。

ただし、毎月収入があっても月によって金額が大きく変動するようであれば収入は不安定と見なされ審査落ちの可能性が高いです。

特に自営業の方は会社員と違って収入の変動が大きくなりやすいので注意してください。

在籍確認が取れない

千葉銀行カードローンの審査では在籍確認が行われます。申し込み者の勤務先へ電話して本当にそこで働いているかを確かめるためです。

きちんと在籍確認ができなければ審査落ちの原因となります。

たとえば、実際には勤めていない会社を申告したり、転職して前の職場を申告した、育児休暇中といった場合は在籍確認できませんので審査落ちするでしょう。

千葉銀行カードローンの在籍確認は担当者の個人名で電話をかけます。

銀行名は基本的に名乗りませんし、本人以外に用件を話すこともしませんので職場にバレる可能性は低いので安心してください。

申し込みブラック

申し込みブラックとは短期間または同時に複数のカードローンに申し込みすることを言います。

申し込みブラックは「お金に困っている」と判断されるため審査に落ちやすくなります。 カードローン会社によって申し込みブラックの基準は異なりますが、1ヶ月に4社以上申し込みしていると危険です。

申し込み履歴は信用情報機関に半年間残るので、千葉銀行カードローンでは、半年以内に何社カードローンに申し込みしたのかわかるようになっているのです。

申し込みブラックに当てはまる方は、申し込み履歴が消えてから千葉銀行カードローンに申し込むようにしましょう。

提出書類に不備がある

千葉銀行カードローンの審査では下記の書類を提出します。

<本人確認書類> 必ず提出

- 運転免許証

- パスポート

- マイナンバーカード

- 各種健康保険証+公共料金の領収書など

- 在留カード

- 特別永住者証明書

上記いずれか1点を提出します。

<収入証明書> 50万円を超える限度額の場合

- 源泉徴収票

- 住民税決定通知書

- 給与明細書

- 確定申告書

上記いずれか1点を提出します。

本人確認書類は顔写真がない、現住所が違うなど不備があると審査落ちする可能性があります。

また収入証明書は最新のものを必ず提出してください。数年前の古いものでは返済能力を証明できず審査落ちしてしまいます。

また自営業の場合は限度額に関係なく収入証明書の提出を求められますので必ず用意しておきましょう。

虚偽申告または記入ミス

どうしても審査に通りたい気持ちから嘘の申告をしてしまう人は少なくないです。

しかし、嘘はほぼ間違いなくバレますし、バレた時点で即審査落ちとなりますので絶対に止めましょう。

仮に嘘の申告で審査通過しても後でそれが発覚した場合は、全額一括返済を求められ、最悪の場合は詐欺罪に問われる可能性もあります。

また記入ミスでも虚偽扱いになりますので注意してください。

嘘を付くつもりがなくても事実と異なることには変わりはありませんので、申し込み書を全て記入し終えたら必ず見直しをしてから提出しましょう。

アコムが審査、保証しているカードローンでトラブルを起こしたことがある

「なんでアコムが関係するの?」と思ったかもしれませんが、千葉銀行カードローンの審査をしているのは保証会社である「エム・ユー信用保証㈱」です。

そしてこの保証会社は大手消費者金融のアコムのグループ会社なのです。 グループ内で情報共有されている可能性が高いため、アコムが審査・保証しているカードローンで返済トラブルを起こしたことがある人は注意が必要です。

仮に金融事故にならないほどの軽微な延滞でも審査落ちしてしまう可能性が高いです。 アコムが審査・保証しているカードローンは下記のとおりです。

- 三菱東京UFJ銀行カードローンバンクイック

- じぶん銀行カードローン

- セブン銀行カードローン

- ソニー銀行カードローン

もしどれか1つでもカードローンを利用したことがあり、返済で問題を起こしたことがある人は千葉銀行カードローンに申し込むのは控えたほうがいいかもしれませんね。

千葉銀行カードローンでは審査に通過した場合は電話連絡が入ります。通常、審査結果は2営業日以内にでますが、審査落ちの場合の連絡はハガキとなります。

ハガキの郵送は自宅に届くまでに時間がかかりますので、もし申し込みしてから2営業日過ぎても審査結果の連絡が来ない場合は審査落ちしている可能性が高いです。

千葉銀行カードローンの審査は電話で在籍確認を行います。

「職場に電話するなんてバレるんじゃないの?」と不安に思うかもしれませんが、千葉銀行カードローンの在籍確認によってカードローンの利用がバレる可能性は限りなく低いです。

その理由は3つあります。

- 担当者の個人名で電話してくれる

- 電話の内容は簡単

- 非通知で電話する

担当者の個人名で電話してくれる

千葉銀行カードローンの在籍確認は担当者の個人名で電話をかけます。万が一、職場の同僚に用件を聞かれても本人以外には答えない決まりになっていますので、職場にバレる可能性は低いです。

電話の内容は簡単

在籍確認で気になるのは電話の内容ではないでしょうか。

「本人が電話にでるまで何度も電話をかけてきたら怪しまれるんじゃ・・・」 職場で自分が電話にでられるとは限りませんので、何度も電話されるのは困りますよね。

しかし千葉銀行では本人が電話にでられなくても在籍確認は基本的に1回で済みます。

在籍確認は申し込み者がその職場で働いていることを確認するのが目的ですので、電話応対した人が「〇〇は、只今席を外しております」などと答えてくれればそれで在籍確認は完了となります。

また本人が電話にでた際も在籍確認はすぐに終わります。1分程度の簡単な内容ですので安心してください。生年月日や住所など余計な質疑応答は一切ありません。

非通知で電話する

千葉銀行カードローンの在籍確認は非通知で電話します。 そのため、折り返しの電話をされてカードローンの利用がバレてしまうこともありません。

千葉銀行カードローンの審査にかかる時間について解説していきます。

千葉銀行カードローンは「24時間審査」じゃない!

千葉銀行カードローンはWEBから申し込むことができます。WEB申込なら24時間いつでも申し込むことができるので便利ですね。

しかし、審査も24時間実施しているわけではありません。 千葉銀行カードローンでは審査は平日9時00分~17時00分の間となります。

早めに審査結果を知りたいのであれば、審査実施時間中に申し込みするようにしましょう。

土日祝日は申込み可能でも審査は一切行っていません。土日祝日に申し込みした場合は、休み明けに審査を行いますので、結果がでるまでに時間がかかりますので注意してください。

審査結果は最短即日

審査結果の回答は最短即日です。審査実施時間は平日9時00分~17時00分ですので、当日中に結果を知りたい場合は午前中の内に申し込みを完了できるようにしましょう。

ただし、この審査結果はあくまでも仮審査です。本審査の結果も即日ででるわけではありません。

本審査では警察庁のデータベースに照会する必要があり、その結果がでるまでに早くても2営業日程度かかります。この結果がでないことにはカードローン契約はできません。

審査に時間がかる原因

千葉銀行カードローンの審査回答は最短即日ですが、申し込み者の条件次第では審査に時間がかかることもあります。

- 審査実施時間外に申し込みした

- 申込みが混み合っている

- 申込み内容に不備がある

- 在籍確認が取れない

- 担当者が審査通過させるか悩んでいる

先ほども説明したとおり、審査の実施時間は平日9時00分~17時00分となります。時間外に申し込んだ場合はその分審査に取り掛かるのが遅くなります。

申し込みは平日の昼休みや週末の金曜日が混み合うことが多いので審査結果がでるのが遅くなる傾向にあります。

この時間帯を避けて申し込むのが良いでしょう。 申し込み内容に不備があった場合、確認のために申し込み者に連絡することがあります。

本人と連絡がつかなければ確認が取れず審査は一時中断となってしまい時間がかかります。申し込み内容は正確に記入しましょう。

収入が不安定、他社借入が多いなど返済能力に不安要素があると担当者は審査に通すかどうか迷うケースがあります。

長期延滞など金融事故を起こしていないものの、融資するかどうか判断場難しい場合は結果がでるまでに時間がかかる傾向にあります。

千葉銀行カードローンを利用するには千葉銀行の口座が必須となります。 口座を持っているかどうかで審査の流れと借入までにかかる時間が異なります

千葉銀行の口座を持っている場合の審査の流れ

① WEB申し込み

② 審査開始

③ 在籍確認

④ 契約手続き

⑤ 借入開始

千葉銀行に口座を持っている場合は上記の流れで審査が進められます。

口座があれば少ない工程で手続きが進むので、比較的容易かつわかりやすいです。 申し込み方法は4種類から選ぶことができます。

- WEB完結申し込み

- 郵送

- FAX

- 電話

WEB完結ならスマホだけで手続きできるので簡単かつスピーディーですのでおすすめです。しかも口座開設時に本人確認書類の提示は済んでいるので、書類提出の手間が省けます。

千葉銀行の口座を持っていない場合の審査の流れ

① 申し込み

② 口座開設申込

③ 審査開始

④ 在籍確認

⑤ 本人確認書類提出

⑥ 審査結果通知

⑦ 口座番号の登録

⑧ 契約手続き

⑨ 借入開始

千葉銀行に口座を持っていない場合、借入開始までの手続きは手間がかかります。契約時には口座番号の登録が必要になりますので、それまでに口座開設を済ませないといけません。

しかも、千葉銀行カードローンでは書類提出は郵送となりますので余計に時間がかかります。

WEB上にアップロードすると言った方法はありません。 口座開設はWEB申込みと店頭申し込みの2種類あります。

WEB申し込みの場合、手続きが完了するまでに1週間以上かかります。多少面倒かもしれませんが、少しでも早く借入したい場合は店頭窓口で口座開設するといいでしょう。

「どうしても、今日中に融資を受けたい!」という場合でも、千葉銀行のカードローンであれば融資を受けることができます。ただし、その際はいくつか必須事項があります。

「どうしても、今日中に融資を受けたい!」という場合でも、千葉銀行のカードローンであれば融資を受けることができます。ただし、その際はいくつか必須事項があります。

1. 正午までに契約手続きを完了させること

2. 千葉銀行の口座を持っていない場合は、正午までに口座を作成しておくこと

3. カードローン入金サービスに加入すること

4. 平日であること

千葉銀行カードローンは、正午までに申し込み手続きを完了させることで融資を受けることができます。

その際、必須事項となるのは正午までに手続きを完了させていることです。当日の午前9時までに申し込みを行っておくのがオススメです。

融資を受ける場合は、口座に振り込みで入金してもらうために「カードローン入金サービス」に入る必要があります。

仮審査後の本人確認の電話を受けた際に、「振込を希望すること。カードローン入金サービスに加入したいこと。」を伝えるとスムーズに入れます。

また、普通預金口座を持っていない方の場合は、振り込みを行ってもらうために千葉銀行の口座も正午までに作っておく必要があります。

ちばぎんカードローンの利用方法を見ていきましょう。申込完了後は、次の方法で融資を受けることができます。

ちばぎんカードローンの利用方法を見ていきましょう。申込完了後は、次の方法で融資を受けることができます。

●ATM(千葉銀行のATM、提携会社のATM、コンビニエンスストアのATM)

●店舗窓口

●インターネットバンキング

●テレフォンバンキング

カードローンの契約完了後に、\キャッシュカードを利用すれば、24時間ATMからお金の借入ができます。また、千葉銀行の受付時間内は店舗窓口でも借り入れ可能です。

その他にも、ネットバンキングとテレフォンバンキングのサービスを利用すれば、会社にいながら電話で口座への振り込みを依頼することができます。

ネットバンキングとテレフォンバンキングを利用するためには、マイアクセスというサービスに登録する必要があります。

ネットバンキングとテレフォンバンキングは、マイアクセスへの登録完了後に届く「ご契約者カード」を使って普通預金口座への振り込みを依頼できるサービスです。

キャッシュカードか通帳があればインターネットから申し込むことができるので、いざというときのためにも登録しておくことがおすすめです。

千葉銀行のカードローンは借入金利が低いのも魅力ですが、借入方法が充実しているのもよいところですね。それでは、最後に返済方法を見ていきましょう。

ちばぎんカードローンの最低返済額は2,000円。毎月1日に指定預金口座から自動的に返済されます。返済金額は借入残高によって変動する「残高スライド方式」と呼ばれるものです。

ちばぎんカードローンの最低返済額は2,000円。毎月1日に指定預金口座から自動的に返済されます。返済金額は借入残高によって変動する「残高スライド方式」と呼ばれるものです。

例えば50万円の借入残高なら最低返済額は10,000円、400万円以上の借入残高なら最低返済額は90,000円です。

お金に余裕ができて、一度に返したい場合はATM・ネットバンキング・テレフォンバンキングで希望額を返済することができます。

千葉銀行店舗ATMはもちろん、イオン銀行やセブン銀行のATMも使用することもできます。ネットバンキング・テレフォンバンキングは、「ちばぎんマイアクセス」へ登録すると翌日から利用可能です。

また、ちばぎんクイックパワーアドバンスでは、自動融資サービスも利用することができます。

自動融資サービスを使えば、クレジットカードの支払いまでに口座残高が足りない場合、自動的に補てんしてくれるので支払いミスを防ぐことができます。

残高不足になってしまうと、信用情報に傷がつきます。信用情報に傷がつくと、次に銀行や消費者金融で借入の審査を行うときに、通りにくくなってしまうため注意が必要です。

毎月支払日の前日までに、普通預金口座に十分な金額があるか確認するようにしましょう。また、継続して返済できるように利用限度額に余裕があるからといって使いすぎないのも大切です。

| |

|  |

|  |

|  |

|  |

|  |

| |

| |

| |

| |

| |

| |

| |

| |