転職直後にカードローン・キャッシング審査に通過する方法

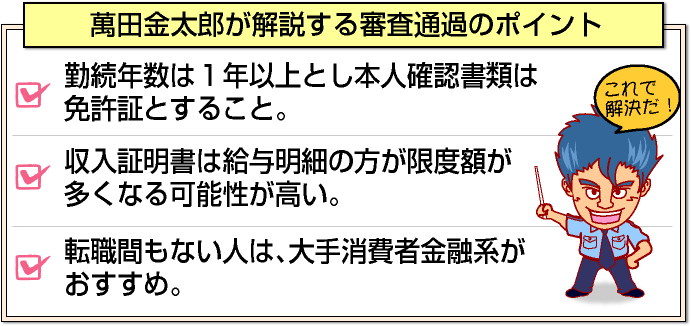

転職間もない人の審査通過のポイントとは?

勤務先の勤続年数が短い場合、カードローン会社やキャッシング会社の審査では非常に不利となります。

勤務先の勤続年数が短い場合、カードローン会社やキャッシング会社の審査では非常に不利となります。

しかし、いくつかのポイントを押さえるだけで、審査通過の可能性を高めることができます。

今回は転職間もない人を対象に、お金を借りるためのポイントを解説していきます。

勤続年数が短くてもお金を借りる方法

正社員・アルバイト問わず、最低条件として勤続年数1年は無いと厳しいでしょう。

正社員・アルバイト問わず、最低条件として勤続年数1年は無いと厳しいでしょう。

安定収入がある事を最重要とするカードローン審査・キャッシング審査において、勤続年数が短いことは「収入の安定性に不安がある」と判断せざるを得ないからです。

従って、審査に通過するためには、以下2つのどちらかになります。

転職直後でカードローン審査に受かる方法

- 最低でも勤続年数1年になった頃を見計らって申し込む

- 勤続年数が短くてもお金を借りる方法を調べて実践する

なお、このページでは後者「勤続年数が短くてもお金を借りる方法を調べて実践する」について解説したいと思います。

まず、申告した勤続年数と実際の勤続年数との乖離があると、審査落ちになります。

本人確認書類に健康保険証を使わない

実際の勤務年数を確認するための方法としては、会社に勤めている人が加入している健康保険証に記載されている資格取得年月日を見れば入社年月日がわかります。

実際の勤務年数を確認するための方法としては、会社に勤めている人が加入している健康保険証に記載されている資格取得年月日を見れば入社年月日がわかります。

従って、本人確認書類として健康保険証を提出しなければ「本当の勤続年数」はわかりません。

例えば、私が在籍していた消費者金融会社の本人確認書類としては以下があります。

本人確認書類として認められるもの

- 運転免許証(※1)

- 公共料金(電気、水道、ガス、NHK、固定電話)の領収書(※2)

- 社会保険の領収書

- 国税、地方税の領収書

- 納税証明書

※1 運転免許証の交付を受けていない人は、健康保険証もしくはパスポートが必要になります。さらに、申し込み時の住所と本人確認書類上の住所が異なる場合は、以下の書類を提出する必要があります。

※2 携帯電話は不可。

従って、本人確認書類としては、

- 申し込み時の住所と本人確認書類の住所が同一の場合、「運転免許証」のみの提出で問題ありません。

- 申し込み時の住所と本人確認書類の住所が違う場合、「運転免許証」+「公共料金の領収書」または「パスポート」+「公共料金の領収書」

を提出すれば問題ありません。これによって、「あなたが申込書に記入した通りの勤続年数」に基づいて審査されます。

カードローン各社の本人確認書類

| カードローン会社 | 本人確認書類 |

| アコム | 運転免許証、個人番号カード、健康保険証など ※顔写真がない書類の場合、住民票、公共料金の領収書、納税証明書のいずれかの書類が必須 |

| プロミス | 運転免許証、パスポート、健康保険証+住民票、個人番号カード ※健康保険証+住民票の両方が必須になるのは、来店による契約手続きの場合のみ ※個人番号が記載されている本人確認書類を提出する際は、その箇所を見えないように加工して提出 |

| SMBCモビット | 運転免許証(お持ちでない方は健康保険証など) ※運転免許証(お持ちでない方は、健康保険証またはパスポートをご用意ください ※収入証明類(源泉徴収票等)をご提示いただく場合がございます ※個人事業主の方は「営業状態確認のお願い」の提出が必要になる場合がございます |

| アイフル | 運転免許証、パスポート、個人番号カード、公的証明書類 |

主要各社の状況を見てますと本人確認書類として認められる種類が多いのがアコムです。逆にSMBCモビットが最も柔軟性が低いと言えます。

審査通過率の高いカードローンを選択してみる

転職間もない人は、本人確認として認められる種類が多いカードローンを選択すれば良いことがわかりました。

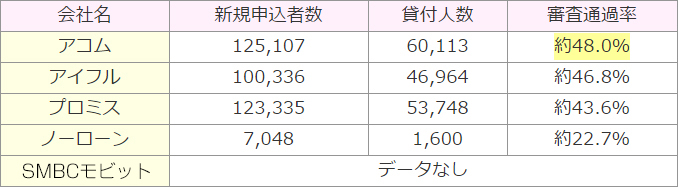

次に審査通過率の高いカードローンを選択しても良いです。以下は主要各社の審査通過率となります。アコムが最も高いのがわかります。

審査通過率が高いカードローン

年収が少なくても審査に不利なわけではない

収入が少ないからといって審査基準が厳しくなるわけではありません。

収入が少ないからといって審査基準が厳しくなるわけではありません。

「収入に見合った限度額設定がされるだけです。」

例えば、年収30万円の人であれば、消費者金融系であれば、借入れ限度額として10万円のカードローン利用が可能になります。

現在、消費者金融業者やクレジットカード会社などの貸金業者は、貸金業法における総量規制の関係から年収の3分の1までしか融資できません。

従って、年収30万円の人が10万円以上の利用限度額を希望するのであれば、以下2つのいずれかの方法しかありません。

キャッシングの限度額を増やす方法

- 年収を上げる

- 年収を多めに申告する

以降は、後者の「年収を多めに申告して借り入れする方法」について解説したいと思います。

年収などの収入証明書が必要になってくるケースとして2つあります。

収入証明書が必要になるケース

- 1社の利用限度額が50万円を超える

- 他社を含めた借入額合計が100万円を超える

従って、50万円を超えなければ自己申告通りの収入で審査されることになります。

とは言うものの、50万円を超える借入を希望される方も多いと思います。その際、給与証明が1ヶ月もしくは2ヶ月分用意できれば、問題無い金融機関もあります。

その場合、多めに借りるためのテクニックとしては、ボーナスのある会社に勤務している人は、「1ヶ月分の給与証明×16ヶ月」での計算が可能になります。

例えば、ボーナス有り無しで計算すると借入れ可能額も大きく変わってきますので、ボーナス有りで申告することを忘れずにお願いいたします。

| 年収 | 借入限度額 (総量規制の年収3分の1上限) |

| 20万円×12ヶ月=240万円 | 80万円 |

| 20万円×16ヶ月=320万円 | 106万円 |

仮に、借入希望額を下回る金額での契約となった場合でも望みはあります。

利用実績を作り、返済能力を示せば、増額審査に申し込むことができます。審査に通過すれば、利用枠を増枠してもらうことが可能です。

転職後すぐ高い限度額でお金を借りたいならアコムがおすすめ

転職後間もない人で限度額の大きいカードローンを希望する場合は、前述の通り、収入証明書の提出が必須となります。

転職後間もない人で限度額の大きいカードローンを希望する場合は、前述の通り、収入証明書の提出が必須となります。

その際、収入証明書を給与明細のみで認めている金融機関をお勧めします。

なお、銀行カードローンの場合、申込者が給与所得者であれば、源泉徴収票の提出を必須としている銀行がほとんどです。そのため、審査通過率はどうしても低くなります。

消費者金融カードローンの場合ですと、大手消費者金融のアコムであれば、直近1ヶ月分の給与明細があれば問題ありません。

大き目の限度額を希望するなら、銀行系よりも消費者金融系の方が審査通過の可能性が高いでしょう。

給与明細だけでOKなカードローン

在籍確認の内容と回避方法

審査における在籍確認について、キャッシング先もプライバシーや個人情報の保護には配慮してくれています。

在籍確認の内容

- 会社名は出さず個人名で電話をしてくれる

- 確認内容は「○○さんいらっしゃいますか?」と聞くだけ

とはいえ、「転職間もないこの時期に、面倒なことはして欲しくない」というのが正直なところですよね。

この点、大手消費者金融のアイフルであれば、給与明細等を提出することで、電話での在籍確認の代わりとして認めてくれることがあります。

電話確認を避けたい場合には、プロミスがおすすめです。

相談にも柔軟に対応してくれるカードローン

その他の注意点として

これは、転職して間もない人にだけでなく、全ての利用者への注意事項となりますが返済が滞ることが無いようくれぐれも注意してください。

既に他から借入があり3ヶ月以上延滞している人は、個人信用情報機関に記録(いわゆる金融事故情報)が残ります。その場合、確実に審査に落ちますので、心当たりのある人は、一度ご自身の信用情報を開示されることをお勧めします。

基本はJICCとCICこの2つを開示しておけば問題ないでしょう。信用情報については、こちらのページで詳しく解説しています。

カード業者から「信用できない顧客」と判断されれば、利用停止となる可能性もあります。

万が一、返済が遅れてしまった場合には、なるべく早く支払いをしましょう。

もし、何らか事情があってすぐに支払えない場合、連絡を入れれば担当者が相談に乗ってくれます。取り立てるような事はありませんのでご安心下さい。

[af_txt003]

[af_acom][af_mobit]

| |

|  |

|  |

|  |

|  |

| |

| |

| |

| |

| |

| |

| |

| |