破産免責を受けた自己破産者の審査通過ポイントとは?

「自己破産者でも通るカードローンやキャッシングはありますか?」このような相談も非常によく受けます。

これは、基本的に個人信用情報機関の登録情報からブラック情報(金融事故情報)の記録が消えれば問題ありません。

ただし、自己破産の際に迷惑をかけた金融機関以外のカードローンを申し込むようにしてください。

なぜなら、社内ブラックリストとして免責を受けた金融機関内で半永久的にデータが残るからです。過去に自社に損害を与えた債務者にお金は貸してくれませんので注意しましょう。

当サイト申込&人気No1カードローン

破産後カードローン審査に通るには

現在、日本には3社の個人信用情報機関が存在しています。自己破産などの破産情報は、各社によって記録される年数が異なります。

| 個人信用情報機関 | 記録される年数 |

| CIC(シーアイシー) | 5年間 |

| JICC(ジェイアイシーシー) | |

| 全銀協(KSC) | 10年間 |

CIC(シーアイシー)、JICC(ジェイアイシーシー)では5年間記録され、全銀協(KSC)では10年間記録されることになります。

信用情報にキズが付くって具体的にどういうこと?

キャッシングをしようとする場合、信用情報にキズがついていると審査落ちしやすいです。

「信用情報にキズがつく」とは以下のような状況を指します。

信用情報にキズがつく例

- 過去に滞納や遅延があった

- 債務整理をした

上記のような金融事故を起こした場合に、その履歴が一定期間が過ぎるまで信用情報に記載されます(これを「信用情報ブラック」と言います)。

キャッシングなどの審査では、申込者の勤務先や年収のほかに、過去の利用履歴や延滞履歴などの返済状況も見られます。

申し込み情報や信用情報を元に、厳正な審査基準によって審査の可否や融資額が決められます。

「返済能力がない」と判断されると審査は厳しくなりますので、信用情報にキズが付かないように気を付けなければなりません。

破産後に最速のタイミングでお金を借りる秘訣

3社全ての信用情報機関での記録が完全に無くなるまで10年かかります。しかし、全ての信用情報機関の破産情報(異動情報)が消えるまでの10年が経過しないとキャッシングやカードローンの契約ができないかと言うとそうではありません。

重要なのは、申込みを検討している金融機関が「どの信用情報機関に加盟しているか」です。

銀行カードローン

| 会社名 | 加盟している信用情報機関 |

| みずほ銀行カードローン | 全銀協(+オリコ保証・CIC・JICC) |

| 三井住友銀行カードローン | 全銀協(+SMBCコンシューマーファイナンス(プロミス)保証・CIC・JICC) |

| りそなカードローン | 全銀協(+りそなカード保証・CIC・JICC) |

銀行は「全銀協(KSC)」に加盟しているので、お金を借りれるようになるまで10年間かかります。

消費者金融カードローン

| 会社名 | 加盟している信用情報機関 |

| アコム | CIC、JICC |

| プロミス | CIC、JICC |

| スタッフィ | JICC |

| シンキ | JICC |

| CFJ | CIC、JICC |

| ネットカード | JICC |

| クレディア | JICC |

| 日本プラム | JICC |

| エーシーエスファイナンス | JICC |

上記はほんの一例ですが、CICとJICCのみしか加盟していない会社であれば、5年経過していれば自己破産を行った記録が無くなります。

失敗しないために、5年経過時点でCIC・JICCで「信用情報開示」を行い、金融ブラック情報が消えていることを確認しましょう。

上記の理由から、自己破産から5年経過後にキャッシングやカードローンを利用したい人は、銀行系は避けて消費者金融系を申し込むようにしてください。

ただし、消費者金融系であっても、破産の際に迷惑をかけたカード会社だけは避けるようにしてください。社内ブラックとして半永久的に記録が残っている関係上、確実に審査に落ちてしまいます。

官報情報(自己破産)は収集されている?

以前、次のような質問をいただいたことがあります。

「自己破産を行うと官報に載りますよね?カードローン会社は官報の情報を集めてブラックリスト化している可能性はあるのでしょうか?」

確かに、その可能性を100%否定することはできません。ただし、データがあまりにも膨大すぎるため、私の知る限りでは官報情報を収集している会社は存在しません。

当サイト申込&人気No1カードローン

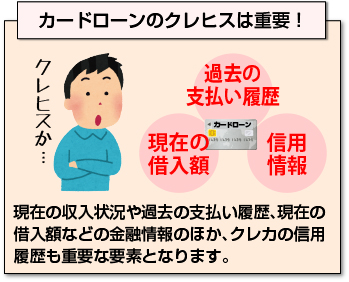

カードローンのクレヒスは重要!遅延や滞納を対策で小まめに履歴をチェック

カーロドーンの審査に通過するためには、クレカの信用履歴も重要な要素となります。

カーロドーンの審査に通過するためには、クレカの信用履歴も重要な要素となります。

クレカの利用履歴であるクレヒス(クレジットヒストリー)は、信用情報に記載されています。そのため、過去のクレカの利用額やクレカでの借入額などの金融情報も審査基準に含まれます。

したがって、銀行系カードローンや信販会社のカードローンだけでなく、審査が甘いといわれる消費者金融から借り入れをする場合にもクレヒスは重要な要素となります。

クレヒスに限らず、カードローンやキャッシングの返済は遅延や滞納なく行うことが重要なので、明細は小まめに確認しておく必要があるでしょう。

そこで、みずほ銀行カードローン、三井住友銀行カードローン、りそなカードローンの履歴を確認する方法を紹介します。

みずほ銀行カードローンの履歴を確認する方法

みずほ銀行の明細を確認する方法は大きく分けると3パターンあります。

- みずほダイレクト(インターネットバンキング)

- 電話確認

- 店頭窓口での確認

みずほダイレクトの使い方

カードローン口座をみずほダイレクト利用口座に登録しているとインターネットで閲覧ができるので、いつでもリアルタイムに明細の確認が可能です。インターネットバンキングにログインしたあと、「入出金明細照会」から確認できます。

電話確認の方法

電話の場合はカードローン専用ダイアルが設けられているので、本人確認のために通帳を準備した上で、0120-324-555にかけましょう。平日は9時から21時、土日祝日は17時まで受け付けしています。

店頭窓口での確認

店頭窓口の場合は、取引明細書を発行してくれます。3か月前までの明細は無料ですが、それ以前のものは1カ月あたり220円必要となっています。

三井住友銀行カードローンの履歴を確認する方法

三井住友銀行カードローンの場合にも、インターネットバンクや電話、店頭で確認することが可能です。インターネットで確認する場合はSMBCダイレクトというインターネットバンキングやモバイルバンキングでいつでも照会が可能で、店頭の場合には本店や支店、ATMで照会することができます。

電話の場合は三井住友銀行カードローンプラザで教えてくれますので、フリーダイヤル0120-923-923に問い合わせましょう。受付時間は9時から21時となっています。

りそなカードローンの履歴を確認する方法

りそな銀行の場合はウェブ明細を照会できるだけでなく、利用明細のデータをCSVデータとPDFで保存することが可能です。保存した方が管理しやすい場合には、これらのデータを活用しましょう。

電話の場合はりそなカードインフォメーションセンターに問い合わせることができます。電話番号は東京03-5996-1341と、大阪06-7709-8010で、9時から18時までオペレーターが対応してくれます。

カードローン自己破産しないための対策とは?

自己破産をしてしまうと、借入れはほぼ不可能となります。

時折、自己破産をしても借入れが可能というキャッチコピーを目にすることがありますが、実際は保証人を審査することによって融資しているところが多いようです。

では、カードローンの利用などにより、結果的に多重債務となって自己破産しないためにはどのようなことに気を付ければ良いのでしょうか?自己破産をしないための対策について紹介します。

自己破産しないために確認しておくべきこと

キャッシングの審査では、安定収入かどうか、現在の借入状況、過去の金融事故などの情報が見られます。これらは貸し倒れリスクを避けるためのチェックポイントといえます。

これを逆にいうと、借りる側もこれらのチェックポイントをクリアしているのであれば金融事故を起こすリスクが低いと考えることができます。

自己破産を回避するためには、持続的な収入を増やし、現在の借入を少しでも減らした上、過去の金銭トラブルを解決することが大切です。これら3つの視点を常に心がけておきましょう。

自己破産者の免責を確認

免責とは、責任は免除された状態のことをいい、逆にいうと免責までには一定の年数がかかります。

自己破産だけでなく、複数社から借り入れをしている多重債務者や、返済ができなかった返済不能者も免責までの目安期間があり、自己破産の場合には3年から10年程度、多重債務の場合は1年から5年、返済不能者の場合は1カ月から1年程度が必要です。

スーパーホワイトは審査で不利?

よくネットのQ&Aサイトや口コミサイト上に、以下のような書き込みを見かけます。

- 「自己破産、債務整理、任意整理などのブラック情報が消えただけでは、審査に通過しません。」

- 「クレジットカードやキャッシングなどの利用実績が無いと審査上、不利になります。」

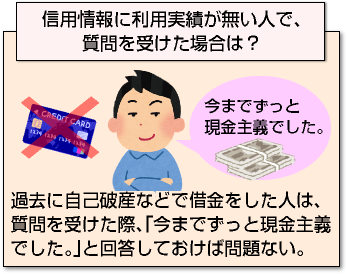

俗に言うスーパーホワイト(信用情報の履歴が真っ白)の場合、借り入れできる可能性が低くなるのでしょうか?

信用情報の履歴が無くても問題なし

カードローンに限って言うと、信用情報の履歴が無い状態でも、全く問題ありません。

例えば店舗で借入れを希望する際に信用情報にクレジットカードやカードローンの履歴(契約情報)が無い場合、店長によっては、「以前、金融事故などを起こされたことはありますか?」といった質問を受ける可能性はありますが、

「今までずっと現金主義でした。今回たまたまレジャー目的でお金が必要になりました。」とでも答えておけば問題ありません。

「今までずっと現金主義でした。今回たまたまレジャー目的でお金が必要になりました。」とでも答えておけば問題ありません。

わざわざ、正直に「債務整理しました」や「自己破産しました。」などの事実を伝える必要はありません。

今まで現金主義でしたと回答すればOK

私の店長時代の体験談をお話しすると、もしかして「この人は、過去に債務整理を行ったのでは?」といった動物的な勘が働いた経験もありましたが、「今まで、ずっと現金主義でした。」と回答してきた方には、融資していました。

実際、後から債務整理経験者だったという事実がわかったとしても、社内的なペナルティはありませんし、「なんで貸したんだ!」といった叱責なども一切ありませんでした。

従って、過去に自己破産や債務整理後に借金したい人で、質問を受けた際は、「今までずっと現金主義でした。」と回答しておけば問題ないでしょう。

また、審査通過のポイントとしては、いきなり100万、200万などの大きい限度額を希望しないことも重要です。

まずは、数十万程度からはじめて、半年、1年と利用実績を積んでから増額申請を行うようにしてください。

借金返済の実績によって返済能力や信用力を示せば、格段に審査通過がしやすくなります。

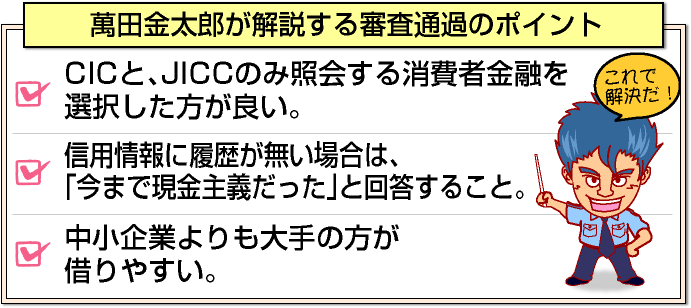

審査が不安な人が意識すべきこと3つ+α

自己破産を行った人の審査通過ポイントとしては、

- CICとJICCのみを照会する消費者金融系を選んで申し込みすること。

- 質問を受けた際は、現金主義でした。と回答すること。

- 最初の限度額は少な目にする。

この3つさえ理解していれば、問題なく審査に通過するはずです。

しかし、それでも審査に不安な人は、「広告宣伝活動を積極的に実施している会社」を選択することが重要です。

しかし、それでも審査に不安な人は、「広告宣伝活動を積極的に実施している会社」を選択することが重要です。

特に広告宣伝を実施しているということは、「新規での貸付残高を積極的に増やしたい」ことを意味します。

特に大手消費者金融会社ほど、積極的にPR活動を行っています。

よく、「大手よりも中小消費者金融(セントラルやスカイオフィスなど)の方が通りやすい。」などの書き込みを見かけますが実際は逆です。

新規貸付目標が10,000件の大手と100件の中小とでは、どちらが審査に費やす労力や時間を割くための余力があるでしょうか?

また経営体力的にも貸倒れを避けるためには、中小業者の方が融資に慎重(審査厳しい)です。

基本的には、CMでよく見かける会社であれば、問題ありません。

間違っても闇金融には手を出さないで下さい。確実に多重債務者への道を進むことになります。

なお、個人信用情報についてはこちらのページでも詳しく解説していますので併せて参考にしてください。

審査が不安な人が検討したい裏ワザを紹介

カードローンやキャッシングなど、借入時の審査に不安がある場合に必要なお金を作るためには、何か良い手立てはないものなのでしょうか?

カードローンやキャッシングなど、借入時の審査に不安がある場合に必要なお金を作るためには、何か良い手立てはないものなのでしょうか?

実はお金を借りるには銀行や消費者金融からの借入以外にも、クレジットカードのキャッシングという方法もあります。

クレジットカードのキャッシングは、カード発行時に定められた限度額まで利用することが可能で、カード所持者が手軽に利用することができます。

しかし、一般のクレジットカードでは限度額が低かったり、そもそもクレジットカードの審査も落ちる可能性もあります。

そこで、一般のクレジットカードの審査に落ちた人でも気軽に申し込めるアコムACマスターカードを紹介します。

クレジットカードという手段も!アコムACマスターカードのすすめ

消費者金融大手のアコムは、消費者金融で唯一クレジットカードを発行しています。

消費者金融のクレジットカードと聞くと、何となく抵抗がある人がいらっしゃるかも知れませんが、そもそもアコムは三菱UFJ銀行(バンクイック)や、その他地方銀行の保証会社となっているほどの優良企業で、カードローンやキャッシング、おまとめローンなど、さまざまな金融商品を提供しています。

アコムACマスターカードは利用目的を問わずにショッピングやキャッシングをすることができ、年会費無料のリボ専用カードです。支払いをするタイミングで支払い回数を聞かれたら1回と答えれば他の人にバレる心配もありません。

金利は10%から14.6%で、クレジットでの利用限度額は最大300万円、カードローンと合わせての利用の場合は最大800万円までとなっています。

ちなみに、券面デザインは一般のクレジットカードと見分けがつかないので、消費者金融が発行しているカードに抵抗がある人でも安心です。

年会費が無料なので、持っていて損はありません。いざという時のために1枚備えておきましょう。

[af_txt007]

[af_acom][af_aiful]

| |

|  |

|  |

|  |

|  |

| |

| |

| |

| |

| |

| |

| |

| |