広島信用金庫のカードローン審査を受けてみた?

日本の信用金庫業界は大丈夫?

日本の金融業界はバブル崩壊後に大量の不良債権を抱えて、銀行業界、生命保険・損害保険業界などで業界再編が行われ、金融機関数そのものがかなり整理統合されて少なくなりました。

信用金庫もその例にもれず、信用金庫間の統合が行われ、八千代信用金庫などは普通銀行に転換を図っています。

この中で、生き残った信用金庫業界は再び日本銀行の超低金利政策によって採算が悪化しています。

信用金庫とは

信用金庫は、地域の中小企業や地域住民の方々の出資によって作られている地域金融機関であり、銀行などと比べますと、かなりエリアが狭く、規模も小さいと言えます。

信用金庫は、地域の中小企業や地域住民の方々の出資によって作られている地域金融機関であり、銀行などと比べますと、かなりエリアが狭く、規模も小さいと言えます。

営業できるエリアが決められており、大きな規模にはなれない金融機関なのです。

日本全国、どこに行っても信用金庫のない地域はないと言えるほどたくさんの信用金庫がありましたが、バブル崩壊後は採算悪化によって地域内での統廃合が進み、信用金庫数もかなり減っています。

バブル期の1990年に451金庫であったものが、リーマンショック前の2007年には281金庫と2/3以下まで減少しているのです。

エリアの狭い信用金庫では、地域の中小企業などの低迷によって採算が合わなくなり、より規模の大きい信用金庫に吸収されていったためです。

マイナス金利で信用金庫の採算は現在も悪化

しかし、信用金庫は、現在でも日本銀行のマイナス金利政策によって、企業融資の利幅が極めて小さくなり、採算が悪化しています。

企業融資はもともと貸出金利が低いため、融資金額を大きくすることにより儲けを出そうとしています。

しかし、それでも調達がマイナス金利になりますと、元々低い金利がさらに下がってしまい、利幅の縮小から、店舗コストなどを賄(まかな)いきれないのです。

信用金庫もカードローンに注力

そのため、信用金庫も、地方銀行などと同様に住宅ローンや個人融資であるカードローン分野に進出して利幅を確保しようとしているのです。

そのため、信用金庫も、地方銀行などと同様に住宅ローンや個人融資であるカードローン分野に進出して利幅を確保しようとしているのです。

カードローンの場合は、企業融資に比べますと、融資金利は14%程度で高く、融資単価は小さくなりますが、充分に利幅を確保することができます。

心配されるのは、貸倒リスクで、企業融資の場合にはほとんどが担保付きや保証協会の保証付き融資のため、担保となる不動産を売却するなどすることにより、融資金額の回収は可能です。

個人融資、特に無担保無保証人のカードローンの場合は貸倒リスクが大きく、しかも回収が難しいということから、従来は銀行などの金融機関は手を出しませんでした。

しかし、収益環境の悪化から、カードローン分野には進出せざるを得なくなったのです。

そこで、保証会社の保証をとり、延滞になった場合には、保証会社に融資金と未収入の利息を合わせて買い取らせることによって、銀行は貸倒リスクを被ることなく、カードローンに参入しています。

信用金庫も同様の手法によって個人融資であるカードローンに参入しているのです。

しんきん保証基金の設立

銀行業界は貸金業法の規制にかからないため、自行の優良顧客には規制の枠を超えて融資する必要がありますが、貸金業法の規制のかかる保証会社は保証をしません。

そこで、銀行はそのような場合には、子会社の保証会社を作って、保証をさせることによって高額融資や融資対象者以外にも融資のできるようにいます。

しかし、信用金庫単体では規模的に小さいためにそこまでコストをかけることができません。そのため、信用金庫業過全体で、「しんきん保証基金」という保証会社が設けられたのです。

自金庫の優良顧客に対して、貸金業法の対象者規制や総量規制の枠を超える融資をする場合などにおいてはこの「しんきん保証基金」を使用することにより、低コストで保証を得ることができるのです。

信用金庫がカードローンに注力する理由

信用金庫は、もともと規模が小さく、しかも地域密着した営業を得意としているだけに地域内の個人の方への融資には通常の銀行などよりも向いています。

信用金庫は、もともと規模が小さく、しかも地域密着した営業を得意としているだけに地域内の個人の方への融資には通常の銀行などよりも向いています。

常に担当者が地域を廻っているため、顧客動向が良く見えるため、早めに延滞につながる兆候を見つけることができますし、審査の際にも住居などを確認できるのです。

そのため、エリアは小さく、顧客数に限りはありますが、利幅を求めて各金庫ともにカードローン分野に参入しようとしています。

広島信用金庫とは

では、広島信用金庫はどのような信用金庫なのでしょう。採算動向が悪化している業界の中で、どのような状況なのでしょうか。

ここ5年間の当期利益は30億円前後で推移していますが、総資本利益率(ROI)も0.25%前後の低い水準で推移しています。

広島銀行や三井住友銀行の単体のROIは0.34%であり、それに比べても低いのです。

また、一般の企業の場合は3%程度のROIを目標としますので、マイナス金利によって、銀行業界、信用金庫業界の利益率が如何に低くなっているかがわかります。

広島信用金庫は中国地方最大の信用金庫

広島信用金庫は、四国、中国地方では最大の信用金庫であり、預金残高は1兆3千億円で全国の信用金庫の中では24位となっています。

まだ、281信用金庫がある中では上位ですが、それでも地域の一番銀行である広島銀行の預金残高7兆円に比べますと、1/5以下の規模です。

広島市とその周辺地域に展開?

テリトリーは広島市とその周辺地域に限られますが、支店数は76店、店外ATMが11か所と多く、支店ごとのテリトリーは狭いと言えます。

広島銀行の店舗数は中国地方全体で151店舗となっており、預金残高規模は1/5ですが、店舗数は1/2と支店効率はかなり悪いのです。

そのため、採算の引き上げが課題となっています。

広島信用金庫のATM提携と店外ATMの縮小

カードローンの使える広島信用金庫のATMは、各店舗とキャッシュコーナー11個所に設けられており、同地域の他の信用金庫でも平日8時45分から18時までは無料で使用が可能になっています。

カードローンの使える広島信用金庫のATMは、各店舗とキャッシュコーナー11個所に設けられており、同地域の他の信用金庫でも平日8時45分から18時までは無料で使用が可能になっています。

また、広島地区の信金、銀行、JAでも平日8時45分から18時までは無料で使用が可能です。

ただ、その他の時間帯や土日祝日については、利用手数料110円がかかります。

ただ、現在は店舗以外の店外ATMについては削減方向にあり、サービスを縮小してコスト削減を優先させているのです。

広島信用金庫のネット戦略

広島信用金庫は、さらにネット戦略を進めており、インターネットバンキングによる店舗に来なくても利用できるサービスの拡大を進めています。

これもコスト削減策と言えますが、狭いエリアの中で、地域密着した展開が薄くなる可能性もあり、本当にコスト率削減となるかはまだわかりません。

広島信用金庫のカードローンの取り組み

広島信用金庫は、このような利益環境の悪化の中で、利益率向上を目指して従来の契約書面によるフリーローンだけでなく、カードローン分野にも進出しており、6種類のカードを発行しています。

広島信用金庫のカードローンの種類

広島信用金庫のカードローンは、信用金庫だけに利用限度額は低くなっています。

広島銀行も6種類のカードローンがありますが、利用限度額は高く、また、地域自治体と提携した公務員専用のカードも発行していますが、広島信用金庫にはそのような地域制度的なカードはありません。

広島信用金庫のカードローンは利用目的に応じて6種類ある

広島信用金庫のカードローンは、利用層と利用目的に応じて6種類のカードが発行されています。

また、ほとんどはキャッシュカードとの一体型の商品となっており、当金庫の営業区域内に居住しているか、勤め先がある方が対象になります。

6種類のカードローンは以下の通りです。

| 優良顧客向けのカードローン | 「いますぐまかせんサイ」 |

| 優良顧客向けが難しい場合のカードローン | 「いますぐまかせんサイ・ミニ」 |

| 主婦、アルバイトでも貸せる小口のカードローン | 「ロンタン」 |

| 正社員対象で、当金庫に口座が無くても持てる | 「ダイレクト200」 |

| 目的ローン | 「子育て応援イクちゃんカードローン」 「教育カードローン」 |

広島信用金庫のカードローン 「いますぐまかせんサイ」

広島信用金庫の優良顧客向けのカードローンとなっており、預金口座がある方が対象になり、融資限度額も一番高くなっています。

最低融資限度額も110万円以上と高くなっています。

| 融資限度額 | 110万円以上500万円以内(10万円単位) |

| 融資金利 | 3.5%~14.0%(変動金利) |

| 保証会社 | しんきん保証基金、オリエントコーポレーション |

| 申込資格 | 20歳以上65歳未満で安定継続した収入があり、預金口座があること |

| 必要書類 | 本人確認書類、年収確認書類、普通預金通帳・届出印 |

広島信用金庫のカードローン 「いますぐまかせんサイ・ミニ」

「いますぐまかせんサイ」の小型版になり、信用度の低い方を対象としており、やはり預金口座が必要です。

また、60万円以上の融資限度希望の場合には、安定した収入(収入証明書)が条件となり、主婦、アルバイト、パートなどは難しいです。

| 融資限度額 | 10万円以上100万円以内(10万円単位) |

| 融資金利 | 8%~12.5% |

| 保証会社 | しんきん保証基金 |

| 申込資格 | 20歳以上65歳未満、安定継続した収入(60万円以上の場合)、預金口座 |

| 必要書類 | 本人確認書類、年収確認書類、普通預金通帳・届出印 |

広島信用金庫のカードローン 「ロンタン」

主婦・パートでも申込みが可能で、信用度の低い方向けのカードローン商品です。窓口での申込みのみです。

| 融資限度額 | 10万円以上50万円以内(10万円単位) 口座借越方式 |

| 融資金利 | 3.5%~14.0% |

| 保証会社 | ジャックス |

| 申込資格 | 20歳以上65歳未満本人又は配偶者に安定継続した収入、預金口座 |

| 必要書類 | 本人確認書類、普通預金通帳・届出印 |

なお、主婦とパートの場合は20万円以下の融資限度額になります。

広島信用金庫のカードローン 「ダイレクト200」

年収200万円以上の正社員の方を対象としており、パート、アルバイト、主婦の方は申込みはできない商品です。

但し、広島信用金庫に口座が無くて申込みができます。

| 融資限度額 | 50万円以上300万円以内(50万円単位) |

| 融資金利 | 14.0% |

| 保証会社 | オリックスクレジット |

| 申込資格 | 20歳以上58歳未満、勤続1年以上年収200万円以上 |

| 必要書類 | 本人確認書類、年収確認書類 |

広島信用金庫のカードローン 「子育て応援イクちゃんカードローン」

満18歳以下のお子さんがいる親権者(妊娠中含む)を対象とした目的別カードローンで、金利以外は「いますぐまかせんサイ・ミニ」と同じになっています。

| 融資限度額 | 10万円以上100万円以内(10万円単位) |

| 融資金利 | 8.0% |

| 保証会社 | しんきん保証基金 |

| 申込資格 | 20歳以上65歳未満、安定継続した収入(60万円以上の場合)、預金口座 |

| 必要書類 | 本人確認書類、年収確認書類、普通預金通帳・届出印 |

広島信用金庫のカードローン 「教育カードローン」

お子さんが就学中かこれから入る方向けの目的別カードローンですが、卒業した場合には、証書借入に切り替わり、分割で返済する形になります。

ただ、金利は3.8%と、カードローンの中でも一番低い金利になっており、特殊な形態のローンになるため、保証会社はしんきん保証基金になっています。

| 融資限度額 | 50万円以上500万円以内(10万円単位) |

| 融資金利 | 3.8%(変動金利) |

| 保証会社 | しんきん保証基金 |

| 申込資格 | 20歳以上で安定継続した収入があり、預金口座があること |

| 必要書類 | 本人確認書類、年収確認書類、就学証明書類、普通預金通帳・届出印 |

広島信用金庫のカードローンの申込み方法

広島信用金庫のカードローンは、窓口のほか、インターネットで審査の申込みが可能でWEB完結が可能になっています。

広島信用金庫のカードローンは、窓口のほか、インターネットで審査の申込みが可能でWEB完結が可能になっています。

但し、WEBでの申込み完結であり、契約までインターネットで完結できるわけではありせん。また、電話でも申込みが可能です。

インターネットの場合には、公式サイトにあるカードローン申込ページから入ることができ、借入申込書になるページで必要事項を入力して完了ボタンを押しますと、仮審査が始まります。

審査には、仮審査と本審査があります。

仮審査に通った場合には電話で結果が伝えられ、その後、支店の店頭窓口に出向いて、本申込書と必要用書類を提出してから本審査です。

数日後に結果の連絡が来ます。

なお、ダイレクト200以外は、広島信用金庫の口座があることが条件となるため、申込みをする前に口座を新規開設しておく必要があります。

広島信用金庫のカードローンの特徴

では、広島信用金庫の各カードローンの特徴を、目的ローンの2つを外した4つのカードについて見てみます。

広島信用金庫のカードローンは貸金業法の規制範囲外にも融資

広島信用金庫は、貸金業法の融資対象者規制や総量規制の対象外になっています。

但し、4つのカードローンの中で、その対象外となりそうな融資としては、

- 「いますぐまかせんサイ・ミニ」で50万円までの融資には安定した収入(収入証明書)が必要ではないこと(パート、アルバイト、主婦でも)

- 「いますぐまかせんサイ」の融資限度額が500万円となっており、総量規制を越える融資が可能なこと

だけであり、そのため、しんきん保証基金が保証会社に入っているのです。

年収200万円以上の「ダイレクト200」と50万円以内の融資限度額になる「ロンタン」は、保証会社はジャックスとオリックスクレジットだけになっており、しんきん保証基金が入っておらず、貸金業法内の融資になっています。

「ロンタン」は本人または配偶者に安定継続した収入(収入証明書)があることが条件になっており、貸金業法の配偶者貸付を想定していると考えられ、パートなどで収入が少ない主婦でも申込みが可能になっています。

保証会社は商品ごとに違う?

既に見ましたように、保証会社は各商品で違っており、貸金業法の枠を超える場合にはしんきん保証基金が使われています。

大口の「いますぐまかせんサイ」についてはオリエントコーポレーション、小口の「いますぐまかせんサイ・ミニ」はジャックス、当金庫以外対象にはオリックスクレジットが保証会社となっており、審査は厳しくなってています。

貸金業法の規制外や少額融資に対応するしんきん保証基金

融資可能額が50万円以内で収入証明書を必要としない融資や、総量規制の対象外になる融資に対してはしんきん保証基金が保証会社となっています。

その他の保証会社では保証が得られないのです。

「ロンタン」の場合には、ジャックスが保証会社のため融資可能額が50万円以下でも収入証明書が必要です。

しかし、「いますぐまかせんサイ・ミニ」では50万円以下では収入証明書が必要としていないため、しんきん保証基金の保証が必要になっています。

銀行カードローンとしては少額融資に注力

広島信用金庫は、広島銀行の1000万円までの融資限度額のカードローンに比べますと、最高で「いますぐまかせんサイ」の500万円と低く、その他の商品でも300万円が最高と少額融資に注力していることがわかります。

広島銀行の場合には、保証会社にクレジットカード会社以外に、消費者金融会社のSMBCコンシューマーファイナンス(プロミス)やアコムを使っている点に違いがあるため、保証額も高くなっているのです。

広島信用金庫と広島銀行のカードローンの違い

広島信用金庫と広島銀行のカードローンは、エリアの違いもありますが、特別なカードを除いた比較をしますと次のようになります。

| 広島信用金庫 | 広島銀行 | |

| メイン商品 | 500万円 | 1,000万円 |

| サブ商品 | 300万円 | 500万円 |

| 小口商品 | 50万円 | 30万円 |

となっています。

小口商品の場合、広島銀行は、パート、アルバイトの場合の最高額は30万円ですが、当金庫では20万円を上限としています。

広島銀行は中国地方では最大の地方銀行であり、国立銀行から転換した銀行であるため、地元での老舗の大手銀行で、地元の信頼も厚いと言えます。

そのために、地元の優良顧客は広島銀行に集まっており、広島信用金庫は信用金庫としては大きくても、抱える顧客層、特に優良顧客層には大きな違いがあると言えるのです。

広島信用金庫のカードローン審査は時間がかかる?

広島信用金庫のカードローンの審査時間はやはり、ノウハウがなく、保証会社頼みの審査になるため、時間がかかります。

広島信用金庫のカードローンの審査時間はやはり、ノウハウがなく、保証会社頼みの審査になるため、時間がかかります。

「いますぐまかせんサイ・ミニ」は早く審査結果が出ると言われていますが、仮審査結果でも当日に結果が出ることはなく、本審査で支店に出向いて手続きをしてもその場で結果が出ることはありません。

従って、より金額の大きくなる「いますぐまかせんサイ」や「ダイレクト200」の場合には、審査にはさらに数日を要します。

広島信用金庫カードローンは即日キャッシングができない?

従って、広島信用金庫のカードローンでは、申込み当日の即日キャッシングはできませんので、急ぎの場合には、大手消費者金融会社のカード審査に申込むようにしてください。

広島信用金庫のカードローン審査は厳しい?

広島信用金庫のカードローン審査はどのように行われるのでしょうか。保証会社を含めて見ていくことにします。

広島信用金庫の審査は厳しい?

広島信用金庫のカードローン審査は、もともと無担保無保証人の融資審査についてのノウハウはありませんので、審査は慎重で時間がかかります。

広島信用金庫のカードローン審査は、もともと無担保無保証人の融資審査についてのノウハウはありませんので、審査は慎重で時間がかかります。

そのため、申込まれる方から見ますと、審査は厳しいと感じられます。

無担保無保証人のカードローン審査は、本来、回収が難しいだけに、返済が遅れない方を選別するのが審査の本質であり、そのためのノウハウが必要ですし、審査基準が必要です。

広島信用金庫も過去から中小企業相手の融資を行っていますが、担保付きの融資か、地域の保証協会の保証付きによる融資が専門です。

これらの融資は、担保処分などで融資金を回収できるため、カードローンのような延滞可能性を測る審査は必要ありませんでした。

カードローン審査についての審査ノウハウはなく、きちんとした審査基準もないのです。

従って、広島信用金庫のカードローンは、実際の審査そのものはかなり甘いものになっていると言えます。

それをカバーするために、保証会社の保証が必要になっているのです。

広島信用金庫のカードローン審査は金融面の信用調査は厳しい

広島信用金庫は、銀行業界の信用情報機関のKSCの個人信用情報を見ることができる上に、消費者金融業界の信用情報機関のJICCの個人信用情報も見ることができます。

JICCはクレジットカード業界の信用情報機関CICとキャッシング情報の交流を行っているため、広島信用金庫は、金融面においては全ての信用情報を確認することができるのです。

さらに広島信用金庫はキャッシュカードにクレジットカード一体型のカードを発行しており、CICのショッピングの信用情報も見ることができます。

従って、借入やクレジットカードで延滞を起こしている場合には、保証会社に行く前に全て把握できますので、その時点で審査には通りません。

金融面の信用調査では非常に厳しい審査になっていると言えます。

広島信用金庫のカードローン審査はノウハウがない?

広島信用金庫のカードローン審査は、金融面の信用調査以外はノウハウがないため、かなり甘いですが、時間をかけて在籍確認や住居評価に限った審査をします。

それらを通った方のみ、保証会社に保証審査に出すことになります。

従って、時間がかかる割に成約率が低くなり、申込まれる方にとっては審査が厳しく感じるのです。

広島信用金庫のカードローン審査は在籍確認をする

広島信用金庫のカードローン審査では、どこでも行われますように、勤務先に対する在籍確認が行われます。勤務先に連絡されることに抵抗のある方もいます。

しかし、勤務先には担当者が個人名で電話をかける形で在籍確認が行われますので、金融機関から融資の申込みをしているということがわかることはありません。

地域密着で生き抜く広島信用金庫のカードローン

広島信用金庫のカードローン審査では、狭い支店のテリトリー内での申込みになるため、住居などの状況についてはすぐにわかります。

あくまでも地域に密着した審査によって生き抜こうとしているのです。

古いアパートなどに賃貸で住まわれている場合には、かなり評価が低くなってしまいます。

保証会社では住居についての確認はできませんが、当金庫での審査において仮審査で落ちることになることがあるのです。

そのような場合には、実家などに住所を変更するなどの方法で、評価の低さをカバーできる場合もあります。

広島信用金庫のカードローン審査は保証会社が厳しい

広島信用金庫のカードローンの融資可能額の上限が低くなっている点や、時間がかかる割に厳しいと言われる点には、保証会社にもその原因があります。

広島信用金庫のカードローンの融資可能額の上限が低くなっている点や、時間がかかる割に厳しいと言われる点には、保証会社にもその原因があります。

すなわち、しんきん保証基金以外の保証会社は全てクレジットカード会社がなっているため、慎重な審査で断る理由を探す減点主義で行われます。

そのため、審査時間もかかりますので、広島信用金庫のカードローン審査は厳しく感じられるのです。

広島信用金庫のカードローン審査は保証会社頼み

広島信用金庫のカードローン審査は、銀行系カード共通の特徴として保証会社頼みになっています。審査だけでなく、延滞の場合の回収(取り立て)も保証会社頼みになっているのです。

それによって利幅は狭くなりますが、貸倒がなく、企業融資などに比べれば大きな利益を生んでくれるのです。

但し、広島信用金庫のカードローン審査としてのノウハウはほとんど蓄積できていません。

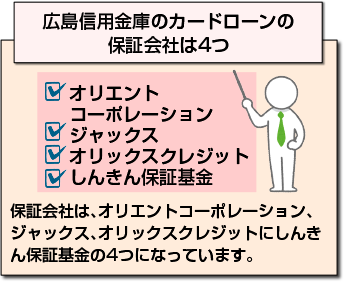

広島信用金庫のカードローンの保証会社は4つ

広島信用金庫のカードローンの保証会社は、既に述べましたように、オリエントコーポレーション、ジャックス、オリックスクレジットにしんきん保証基金の4つになっています。

広島信用金庫のカードローンの保証会社は、既に述べましたように、オリエントコーポレーション、ジャックス、オリックスクレジットにしんきん保証基金の4つになっています。

しんきん保証基金は、銀行が自行の優良顧客を総量規制の枠を超えて融資する場合に使う子会社の保証会社と同じで、安い保証料で貸金業法の規制外の融資に保証をしてくれているのです。

それ以外は、クレジットカード会社3社が審査を行っています。

小口、規制対象外のしんきん保証基金?

総量規制の対象外の融資や、50万円以下の小口で収入証明書をとらない融資にはしんきん保証基金が保証を出しています。

ただ、総量規制の対象外の融資については、最高額が500万円であり、地域の優良顧客が広島銀行に流れていることから、それほど多くないと言えます。

しんきん保証基金の保証料は、「教育カードローン」の融資金利が保証料を含めて3.8%になっていることから考えても、かなり低いのです。

通常の消費者金融会社などでは3~3.5%程度の保証料を取っており、その意味でもかなり低い保証料になっていると言えます。

保証会社メインはクレジットカード会社

従って、融資限度額が50万円以上で総量規制対象以外については、オリエントコーポレーションとオリックスクレジットが行っており、少額の50万円までの融資はジャックスが担当していると言えます。

ジャックスの「ロンタン」は、融資条件として収入証明書が必要で、本人または配偶者が安定継続した収入があることを条件にしているため、貸金業法の規制はクリアしています。

クレジットカード会社系保証会社は審査ノウハウが乏しく慎重審査

クレジットカード会社は、もともと割賦販売の審査からスタートしており、基本的には商品の所有権があるため、延滞率は低く、遅れても商品の転売によって資金回収ができました。

クレジットカード会社は、もともと割賦販売の審査からスタートしており、基本的には商品の所有権があるため、延滞率は低く、遅れても商品の転売によって資金回収ができました。

そのため、クレジットカード審査についても同様の流れの中で審査をしており、非常に甘かったのです。

そのため、クレジットカードのキャッシング枠も甘い審査になっていましたが、延滞率ではショッピングの倍の延滞があるのが現実です。

そのため、キャッシング専用カードの審査は非常に慎重審査になっています。スコアリングシステムもなく、審査は非常にレベルとしては低いものと言えます。

消費者金融会社の保証に比べますと、審査ノウハウが乏しく、時間がかかり、成約率も低いのです。

そのため、クレジットカード会社の保証審査もノウハウがそれほどないため、非常に慎重で時間をかけて行う割に、成約率は低く、利用者から見れば、厳しい審査となっています。

広島信用金庫のカードローン審査が厳しく見える原因の一つは保証会社

広島信用金庫のカードローンの保証会社は、消費者金融会社が入っておらず、クレジットカード会社3社による保証になっています。

そのため、成約率は、アコム、プロミスを入れている広島銀行に比べますとかなり低く、利用者から見ますと、厳しい審査となっているのです。

まとめ

広島信用金庫のカードローン商品とその審査についてご説明しました。

マイナス金利などにより採算が悪くなっている広島信用金庫では、利幅の大きい個人融資であるカードローンに注力しています。

広島信用金庫のカードローンには、目的ローンも含めて6種類あり、比較的融資可能額は低く抑えられています。

広島信用金庫のカードローン審査はノウハウがないことから、非常に甘いものですが、利用者からは時間がかかり、通りにくい、厳しい審査と言われているのです。

審査は保証会社に依存していますが、しんきん保証基金以外はクレジットカード会社が保証をしており、審査時間が長くかかり、成約率も低く、利用者からは厳しいと見えています。

[af_txt001] | |

|  |

|  |

|  |

|  |

|  |

| |

| |

| |

| |

| |

| |

| |

| |