なぜキャッシングの金利には幅が出る?

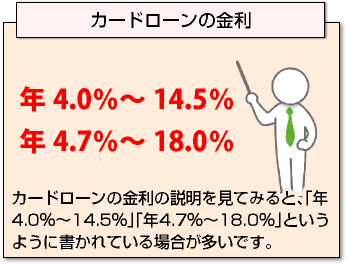

カードローンの金利の説明を見てみると、「年4.0%~14.5%」「年4.7%~18.0%」というように書かれている場合が多いです。

カードローンの金利の説明を見てみると、「年4.0%~14.5%」「年4.7%~18.0%」というように書かれている場合が多いです。

どうしてこのように金利の幅があるのでしょうか?

実はカードローンは、利用者の信用に応じて金利を変えているのです。

カードローンの金利が高いのは、利用目的を問わず、審査も甘めな分、貸し倒れになるケースがあるからです。

貸し倒れになった時の費用を、利用者全体の利息で補っています。

しかし、利用者の信用が高ければ、貸し倒れのリスクが低いので、それほど金利を高くする必要はありません。

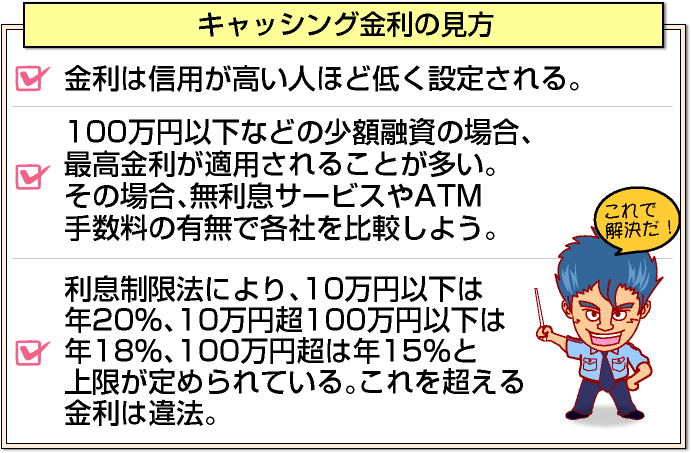

利用者は1人1人信用の度合いが異なりますので、信用の高い人ほど低金利で借入できるよう、金利に幅を付けています。

利用限度額で決まる

カードローンにおける信用とは、「金融会社がいくらお金を貸すことができるか?」ということであり、利用限度額で表されます。

たとえば、三井住友銀行カードローンの金利は「年4.0%~14.5%」ですが、その内訳を見てみると、100万円以下の場合は年12.0%~14.5%、100万円超200万円以下の場合は年10.0%~12.0%という具合に、利用限度額が高くなるほど金利は下がります。

最低金利である年4.0%で借りるためには、限度額が700万円超800万円以下で設定されなくてはなりません。

最低金利である年4.0%で借りるためには、限度額が700万円超800万円以下で設定されなくてはなりません。

最低金利で借りるためには、最高融資額に近い金額を借りられるだけの信用(返済能力)がなくてはならないということです。

カードローンの利用者の多くは、限度額100万円以下ですので、最高金利が適用されます。

「年4.0%~14.5%」とあれば、「14.5%」を見なくてはなりません。

金利は低い方がよい

当たり前の話ですが、金利は低いに越したことはありません。カードローンの利息は(借入残高×金利÷365日×借入日数)によって算出されますので、金利が低いほど利息も少なくなります。

たとえば、20万円を年18%で借りた場合、利息は1日98円、1ヶ月2,958円ですが、年14%であれば1日76円、1ヶ月2,301円になります。

借入金額が大きくなると、金利が1%違うだけでも、返済額に占める利息の割合が大きく変わります。

そのため、カードローンを利用する時は、なるべく金利の低い金融機関に申し込むことをおすすめします。

ネットローンは、実店舗がない分運営コストがかからず、比較的低金利で利用できます。

とはいえ、消費者金融の場合、100万円以下の限度額はほぼ18.0%と横並びになっており、あまり比較のポイントになりません。

消費者金融を比較する場合は、無利息サービスがあるか、自分の利用するATMの手数料がかからないか、近くに店舗や自動契約機があるかなど、独自サービスや利便性の良さなどがポイントとなるでしょう。

消費者金融を比較する場合は、無利息サービスがあるか、自分の利用するATMの手数料がかからないか、近くに店舗や自動契約機があるかなど、独自サービスや利便性の良さなどがポイントとなるでしょう。

100万円以上になると、各社の金利差が大きくなってきます。

100万円以上の融資額を希望する場合は、希望限度額に適用される金利をカードローン毎に確認し、一番低い金利はどこか、比較・検討することをおすすめします。

金利を下げるテクニックとは?

金融会社によっては、利用実績を積み重ねることで、金利の値下げ交渉を行える場合があります。

フリーダイヤル(お客様相談室)に電話をかけて「もっと金利の低い金融会社への借り換えを考えているんだけど、貴社のカードローンも使いやすいし、どうしようか迷っている。

できれば金利を下げて欲しい」というようにお願いすると、「それでは金利を〇%まで下げますので、今後ともご利用していただけませんか」というように返ってくる場合もあります。

できれば金利を下げて欲しい」というようにお願いすると、「それでは金利を〇%まで下げますので、今後ともご利用していただけませんか」というように返ってくる場合もあります。

金利値下げの審査が必要になるので、審査結果が後日になる場合もあります。

金融会社の中には「金利を下げるので借りて下さい」と勧誘してくる場合もあります。

低金利で利用したい方は、そのような勧誘の機会を逃さないようにしましょう。

金利の上限とは?

金利には法的な上限があります。

金利には法的な上限があります。

利息制限法では、10万円以下は年20%、10万円超100万円以下は年18%、100万円超は年15%が上限と定められており、これを超える金利については無効となります。

特に年20%を超える金利については、刑事罰が適用されます。

知名度の低い金融業者を利用する時に注意したいのが、「10万円20%」というように、一見すると利息制限法の範囲内に収まっているように見える金利設定が、実は「年利」ではなく「月利」や「週利」であるというケースです。

もちろん、月利20%や週利20%という金利は違法であり、支払い義務は生じません(契約自体が無効になります)。

万が一、違法業者と知らずに利用してしまった場合は、消費生活センターに相談して、今後の対応について考えましょう。

利用限度額はどう決まる?

利用限度額は、金融会社からの「信用」で決まると言いましたが、返済能力が高いほど「信用」は高くなります。

返済能力は、本人の年収や職業、毎月の住宅ローンの支払い金額、家族構成など、様々な要素から総合的に判断されます(審査における様々な要素のことを「属性」と言います)。

返済能力は、本人の年収や職業、毎月の住宅ローンの支払い金額、家族構成など、様々な要素から総合的に判断されます(審査における様々な要素のことを「属性」と言います)。

年収が高くても、離職率の高い職業であれば、いつ収入がなくなるか分かりません。

また、住宅ローンの支払いが多ければ、返済に回せるお金も少なくなります。

その他にも、過去に申込人と同じ属性の人が、どのくらい金融事故を起こしたかなど、様々な情報が判断基準となります。

大手の場合、審査基準をクリアしているかどうかは、コンピューターを通して診断します。

ただし、消費者金融の場合は、いくら返済能力が高くても、年収の3分の1以上融資することはできません。

他社の利用履歴も調べられるので、過去に延滞したことがあると、属性自体が良くても、利用額を低く設定されてしまう可能性があります。

[af_txt001]

[af_promis][af_acom][af_mobit]

| |

|  |

|  |

|  |

|  |

|  |

| |

| |

| |

| |

| |

| |

| |

| |