高金利のキャッシングでお悩みの方は「おまとめローン」

キャッシングは利用目的を問わない便利なローンですが、その分金利が高く設定されています。

キャッシングは利用目的を問わない便利なローンですが、その分金利が高く設定されています。

消費者金融で100万円を年15%借りれば、1年後には15万円の利息が発生してしまいます。

もちろん毎月返済するので、利息はもっと少なくなると思われますが、返済期間が長引くとトータルで20万円、30万円の利息が発生することも珍しくありません。

1社からの借入額が100万円未満であれば、より高い金利で借りている場合もあるでしょう。

同じ金額を返していても、金利が高ければ、その分元金の減りが遅くなります。

もしも金利の負担が大きいと感じているのであれば、早めにおまとめ・借り換えを検討した方がよいでしょう。

おまとめローンで低金利にするポイント

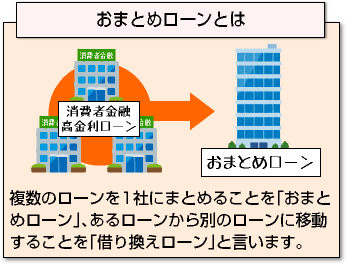

複数のローンを1社にまとめることを「おまとめローン」、あるローンから別のローンに移動することを「借り換えローン」と言います。

複数のローンを1社にまとめることを「おまとめローン」、あるローンから別のローンに移動することを「借り換えローン」と言います。

おまとめも借り換えも、やり方は簡単です。

カードローンはいつでも一括返済できるので、ある会社からお金を借りたら、他のローンをすべて返済するだけです。

あとは、新しく借りたローンに返済していくだけですが、普通のカードローンでおまとめ・借り換えしようとすると、限度額に制限がかかりますし、金利も高めになります。

そのため、おまとめ・借り換えを行う場合は、自分で勝手に行わず、金融機関の用意している「おまとめローン」「借り換えローン」を利用した方がよいでしょう。

そのため、おまとめ・借り換えを行う場合は、自分で勝手に行わず、金融機関の用意している「おまとめローン」「借り換えローン」を利用した方がよいでしょう。

低金利ローンに移行する場合、貸金業者でも総量規制対象外となります。

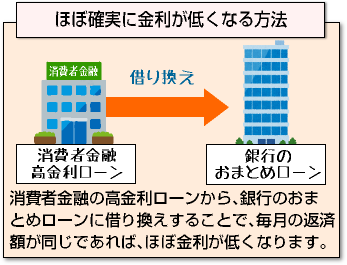

特に銀行の場合、「返済だけに使う」という条件付で、通常よりも金利が低くなっています。

消費者金融の高金利ローンから、銀行のおまとめローンに借り換えするというのが、一般的な方法です。毎月の返済額が同じであれば、ほぼ確実に金利は低くなるでしょう。

複利の発生に注意

ただし、借り換えする金額が少ない場合は、金利が低くなっても利息があまり変わらない可能性があります。借り換えの際は、複利になっているというのも、注意すべきポイントです。

複利というのは、元金と利息の合計に対して利息がかかることです。たとえば、元金300万円で利息が30万円発生しているカードローンに一括返済する場合、330万円の借入が必要になります。

すると、新規借入先では330万円の元金に対して利息が発生することとなります。金利にほとんど差がない状態で借り換えすると、この複利の部分によって、トータルでの利息が大きくなる場合があります。

ですので、借入先を変える場合は、ある程度金利に差がある状態であることが前提となります。

ですので、借入先を変える場合は、ある程度金利に差がある状態であることが前提となります。

また、各社の返済シミュレーションを利用して、利息がどのくらい減るのか確認してから申し込むようにしましょう。

現在利用している金融機関に、高金利の消費者金融と低金利の銀行カードローンが混ざっている場合は、消費者金融だけおまとめローンを利用して、銀行カードローンはそのまま支払うという選択肢もあります。

金利に困ってないけど限度額以上借りたい

消費者金融では、総量規制によって年収の3分の1以上借りることはできません。金利に困ってないけど、もっと借りたい。そのような場合にも、おまとめローンは利用できます。

銀行のおまとめローンは、返済のみになり追加借入できないことが多いですが、消費者金融のおまとめローンの多くは追加借入可能ですので、ただ返済するだけではなく、新たに借入することも可能です。

銀行のおまとめローンは、返済のみになり追加借入できないことが多いですが、消費者金融のおまとめローンの多くは追加借入可能ですので、ただ返済するだけではなく、新たに借入することも可能です。

消費者金融のおまとめローンは、現在よりも低金利になるという条件付で、総量規制の対象外となります。

おまとめは2社以上借入していると利用できますので、わざと2社以上借入して、特定の消費者金融で一本化するということも可能です。

申し込みの際は、ただ一本化するのではなく、限度額を増やしたいという旨を伝えましょう。

ただし、いたずらに限度額を増やしたことで、かえって借金が困難になってしまうケースもあります。一般的に年収の低い方は、余裕のあるお金が少ないですので、年収の3分の1以下でも返済が苦しくなることがあります。

反対に年収の高い方、自由になるお金の多い方は、年収の3分の1以上借りても余裕があるかもしれません。各人によって返済能力は異なりますので、適正な借入ラインについては、自分自身で考えるようにしましょう。

債務整理をした方がよい場合も

「約定返済額を返すのも苦しい」「返済までに3年以上かかる」という場合は、おまとめローンよりも債務整理を検討した方がよいかもしれません。

「約定返済額を返すのも苦しい」「返済までに3年以上かかる」という場合は、おまとめローンよりも債務整理を検討した方がよいかもしれません。

おまとめローンで多少金利が下がっても、結局返済に行き詰ってしまい、債務整理をするというパターンも多いです。

どうせ債務を整理するのであれば、悪あがきせずに早めに行った方がよいでしょう。

債務整理というと自己破産を思い浮かべるかもしれませんが、自己破産以外にも、住宅ローンを破綻対象外にする「個人再生」、利息をカットして元金だけを返済する「任意整理」など、様々な方法があります。

弁護士への依頼費用が足りない場合は、法テラスに相談して分割払いにしてもらうという方法もあります。

債務整理した場合、信用情報に事故情報が登録されてしまい、数年間はローンを組むことが難しくなりますが、健全な生活習慣を取り戻すためのリハビリ期間と言うこともできます。

人によって最適な答えは異なる

人によっては債務整理を「逃げ」と思う方もいるでしょう。

心理的に抵抗がある場合は、返済に3年以上かかっても、おまとめローンでコツコツ返済していくという選択もアリでしょう。

自分の力で完済すると、大きな自信に繋がります。

また、返済のために転職する、仕事をたくさんこなす、生活習慣を変えるなどして、借金をする前よりも「お金持ちになりやすい体質」に変わる人もいます。

人によって一番重要なポイントは異なりますので、自分自身とよく相談して決めましょう。

関連記事

[af_promis]

[af_acom]

| |

|  |

|  |

|  |

|  |

|  |

| |

| |

| |

| |

| |

| |

| |

| |