キャッシングの返済方式の違いとは?

キャッシングの返済方式はリボルビング払いですが、その中でもいくつか種類があり、その種類によって毎月の返済額や、総返済額が変わってきます。

キャッシングの返済方式はリボルビング払いですが、その中でもいくつか種類があり、その種類によって毎月の返済額や、総返済額が変わってきます。

キャッシングを上手に利用するためには、金融機関のリボ払いの方式について把握しておいた方がよいでしょう。

そもそもリボ払いとは?

リボ払いとは、利用金額に関わらず、毎月の支払額(約定返済額)が一定になる支払方法です。

リボ払いとは、利用金額に関わらず、毎月の支払額(約定返済額)が一定になる支払方法です。

たとえば、1万円のリボ払いに設定すれば、10万円使っても20万円使っても、毎月の支払額は1万円です。

一般的なリボ払いは、借入残高に比例して(スライドして)約定返済額が変化する仕組みであり、「残高スライドリボルビング方式」と呼ばれています。

たとえば、残高50万円以下は1万円、残高50万円超100万円以下は3万円というように、約定返済額が変化します。

ただし、リボ払いの利息の計算方法には、元利定額、元金定額、元利定率、元金定率という4つの種類があり、その計算方法によって返済額が変わります。

元利定額方式と元金定額方式

毎月の返済額が1万円でも、その中に利息含まれている場合もありますし、1万円の中に含まれず、別途利息を支払う場合もあります。

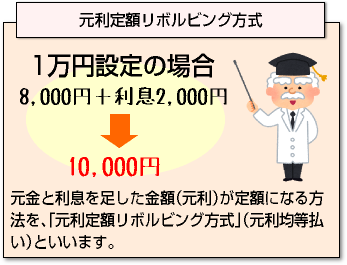

もしも利息が2,000円であれば、前者の場合、元金8,000円+利息2,000円=10,000円の返済となります。

後者の場合、元金10,000円+利息2,000円=12,000円の支払いとなります。

前者のように、元金と利息を足した金額(元利)が定額になる方法を、「元利定額リボルビング方式」(元利均等払い)といいます。

前者のように、元金と利息を足した金額(元利)が定額になる方法を、「元利定額リボルビング方式」(元利均等払い)といいます。

返済当初は、返済額に占める利息の割合が大きく、返済が進むと元金の占める割合が大きくなります。キャッシングの多くは、この元利定額方式です。

元利定額のメリットは、毎月の返済額が変わらないため、返済計画を立てやすいことです。

しかし、元利定額では当初の元金の減りが遅い分、最終的な利息も多くなりやすいです。

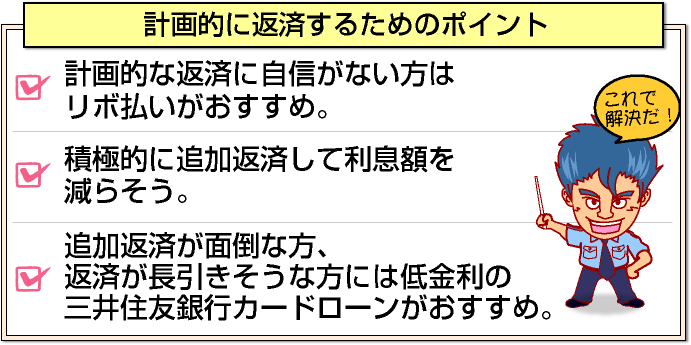

そのため、最初のうちは追加返済を積極的に行うことをおすすめします。

後者のように、返済額に占める元金が一定になる方法を、「元金定額リボルビング方式」といいます。

元金定額では、確実に一定額ずつ元金を返済できるというメリットがあります。

返済が進みやすく、最終的な利息も少なくなりやすいです。ただし、返済当初は利息が大きく、負担に感じる方もいるでしょう。

返済が進むと利息も少なくなります。元利定額と違い、毎月の返済額が変わるという点にも注意が必要です。

元利定率方式と元金定率方式

定額方式では、残高に対して一定の金額(定額)で返済額が変わりますが、定率方式では、残高に対して一定の利率(定率)で返済額が変わります。

たとえば、残高50万円以下なら5%、残高50万円超100万円以下なら3%というように、利率がスライドしていきます。この定率方式にも、元利・元金という違いがあります。

元利定率方式では、元金+利息=50万円以下なら5%というように、利息も含めた金額に対して、利率がかけられます。

それに対して元金定率方式は、元金に対して利率をかけて、それに利息を加えて返済するという形になります。定率方式でも、元金の方が残高の減りが早いです。

定率方式では、初めは返済額が多く、徐々に少なくなっていきますが、利率で計算しているため、原則的に残高0になりません。

定率方式では、初めは返済額が多く、徐々に少なくなっていきますが、利率で計算しているため、原則的に残高0になりません。

そのため、キャッシング会社の方で「残高が○○円以下になるとまとめて返済する(口座から引き落とす)」というように定めている場合が多いです。

そのような定めがない場合は、自分から一括返済を申込む、完済させる必要があります。

リボ払いとローンの違いとは?

ローンは、あらかじめ決められた回数で決められた金額を返済していくものですが、リボ払いは、「〇万円まで使用できる」という利用枠を最初に設定し、利用金額に応じて毎月の返済額が決まります。

リボ払いにおける毎月の返済額は最低返済額であり、追加返済・一括返済を利用して、最低返済額以上の金額をいつでも返済することができます。

ローンの場合、繰上返済が認められない場合や、別途手数料が必要になる場合があるので、基本的に最初の返済回数・返済金額で支払うこととなります。

ローンの場合、繰上返済が認められない場合や、別途手数料が必要になる場合があるので、基本的に最初の返済回数・返済金額で支払うこととなります。

そのため、ローンでは将来を見越してしっかり計画を立てる必要があります。

その時の状況に応じて柔軟に対応できるということがリボ払いのメリットですが、自由度が高いために、まるで自分の口座からお金を引き出しているように錯覚しやすい傾向があります。

借金をしているという自覚が薄れて借り過ぎてしまうと、あとで苦労することとなります。リボ払いにおいても、ある程度の計画性が必要になります。

追加返済が面倒な方におすすめのカードローンは?

追加返済を利用して、返済額を常にコントロールしている方には、どの返済方式であってもあまり関係ないでしよう。

しかし、追加返済が面倒で行わないという方も多いです。特に提携ATMや銀行振込で手数料がかかってしまう場合、追加返済することでかえって手数料の負担が大きくなってしまいます。

追加返済を行わない方にとっては、ある程度まとまった金額が、自動的に引き落とされる状態が望ましいでしょう。そんな方におすすめなのが、三井住友銀行カードローンです。

三井住友銀行カードローンの約定返済額は、残高(利息含む)50万円以下で10,000円、50万円超100万円以下で15,000円になります。

元利定額方式ですので、利息も含めた返済額になります。

元利定額方式ですので、利息も含めた返済額になります。

金融機関のフリーローンの中でも低金利(年4.0%~14.5%)ですので、返済期間が伸びそうな方にもおすすめです。

もしも三井住友銀行カードローンで20万円借りて、毎月1万円ずつ返済した場合、返済期間は24ヶ月、利息は30,303円になります。

三井住友銀行カードローンは、どの銀行口座でも登録することができますが、口座引落しには三井住友銀の普通預金口座が必要になります。すでに口座をお持ちであれば、WEB完結でスピード審査することができます。

[af_txt001]

[af_promis]

| |

|  |

|  |

|  |

|  |

|  |

| |

| |

| |

| |

| |

| |

| |

| |