キャッシングの審査に落ちにくくする方法とは?

現在、ほとんどの金融機関が、ネットを利用したキャッシングの申し込みに対応しています。

現在、ほとんどの金融機関が、ネットを利用したキャッシングの申し込みに対応しています。

自宅に居ながら審査を完了させることができる手軽さから、軽い気持ちでキャッシングに申し込む方も多いです。

しかし、キャッシングの審査に通るにはいくつかポイントがあります。

それを知らずに、「適当に申し込めばどこかに通るだろう」と当てずっぽうに申し込んでしまうと、本来通るものも通らなくなってしまいます。

やみくもに申し込んではいけない理由

キャッシング会社は、指定信用情報機関を通じて、どこで誰が審査を受けているのか、ぼぼリアルタイムで把握することができます。

キャッシング会社は、指定信用情報機関を通じて、どこで誰が審査を受けているのか、ぼぼリアルタイムで把握することができます。

キャッシングの審査では、他社からの借入金額、借入件数も大きな判断要素になりますが、自社の審査に通過した直後に、他社の審査にも通過したという場合、融資を判断した前提条件が崩れてしまいます。

借入0だから100万円融資したのに、100万円貸した後に他の金融機関から100万円借りてしまっては、結局100万円の借金がある人に100万円貸したことになってしまいます。

いきなり多重債務者に高額貸付してしまうという可能性もありますので、多重申し込みが発覚すると、その時点で審査に落とされる場合もあります。

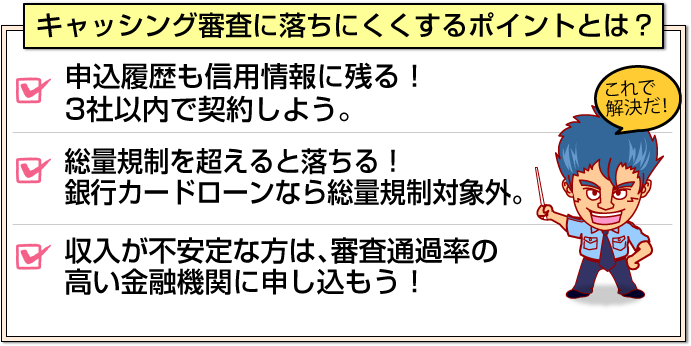

そのため、1社に落ちたらもう1社を受けるというように、順々に申し込んでいくことが望ましいですが、なるべく3社以内に希望のカードローンを契約できるよう、自分に合った金融会社に申し込みましょう。

信用情報の申込履歴は6ヶ月間残ります。その間に何社も申し込むと、よほどお金に困っている人と判断されてしまい、それだけで審査に通りにくくなります。

俗に言う「申込ブラック」です。信用情報への照会が6ヶ月間ないと、申込履歴は消えますが、その間に一度でも審査を受けてしまうと、期間がリセットされてしまいます。

もしも立て続けに3社の審査に落ちてしまった場合は、申込ブラックになっている可能性が高いです。当面はキャッシングすることを諦めるか、大手よりも審査基準の低い中堅消費者金融に申し込んだ方がよいでしよう。

総量規制は大丈夫?

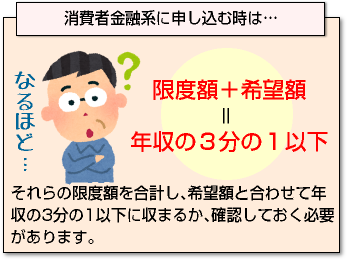

消費者金融から借りる時は、総量規制に気を付ける必要があります。総量規制とは、貸金業法の一部であり、個人に対する過剰貸付を抑制するために作られました。

担保がある場合は別ですが、何もない状態で借り過ぎてしまうと、借金の返済のために生活が破綻してしまう恐れがあります。

借金が大きすぎる場合、自己破産するという選択肢もありますが、自己破産すると家も失ってしまい、一時的に特定の職業に就けない状態になりますので、生活の基盤を失う方も出てきます。

借金が大きすぎる場合、自己破産するという選択肢もありますが、自己破産すると家も失ってしまい、一時的に特定の職業に就けない状態になりますので、生活の基盤を失う方も出てきます。

そのように追い詰められる人が出ないよう、個人に対する無担保融資では、年収の3分の1以上貸付してはならないと決めているのが、総量規制です。

そのため、年収300万円の方が100万円以上の融資を希望する場合、総量規制を超えたということで、審査に落ちる可能性があります(審査に通っても、限度額の引き下げを要求されます)。

銀行カードローンは総量規制の対象外となりますが、信販会社の無担保ローンやクレジットカードのキャシングなどは、総量規制の対象となります。

消費者金融系に申し込む時は、それらの限度額を合計し、希望額と合わせて年収の3分の1以下に収まるか、確認しておく必要があります。

職場の情報は確認済み?

申し込みには、勤務先の会社名、住所、電話番号は必須です。自動契約機や店頭窓口で申し込む際に、勤務先に情報が分からなくてもう一度来店するしかないというケースは多いです。

事前に正確な情報を調べて、メモしておきましょう。仮審査では情報だけでよいですが、本審査では会社への在籍確認があります。

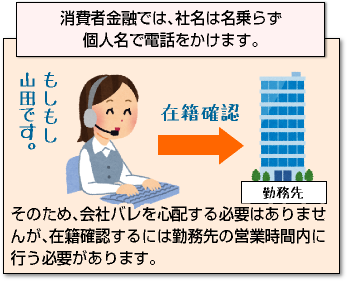

在籍確認では、キャッシングの担当者が勤務先に電話をかけて「○○さんはいらっしゃいますか?」と確認します。

申込者がその場にいなくても「ただ今不在です」などの返答があれば、そこに在籍していることが分かりますので、在籍確認終了となります。

「会社にキャッシングすることを知られてしまうのでは?」と不安に思われる方も多いと思いますが、貸金業法では、第三者に契約内容を口外してはならないと定められており、社名を名乗ると一発でキャッシングとバレてしまう消費者金融では、社名は名乗らず個人名で電話をかけます。

そのため、会社バレを心配する必要はありませんが、在籍確認するには勤務先の営業時間内に行う必要があります。

そのため、会社バレを心配する必要はありませんが、在籍確認するには勤務先の営業時間内に行う必要があります。

連絡が取れない場合は、翌営業日に審査が持ち越しになりますので、即日融資を希望する方は注意が必要です。

また、個人情報に関する問い合わせには一切対応しないという会社であれば、電話をかけても「答えることはできません」と言われてしまい、在籍確認に失敗してしまいます。

特に派遣社員の場合、そのようなケースが多いようです。

派遣社員は、勤務先を派遣先ではなく派遣元(派遣会社)を記入しますが、派遣会社は非常に多くの社員を抱えており、社員の入れ替わりも激しいので、個人に対する問い合わせに一々対応できないという実情があります。

派遣会社によって方針は異なりますので、一度確認してみましょう。ダメな場合は、SMBCモビットのWEB完結など、電話連絡なしのキャッシングを利用することをおすすめします。

金融機関の審査ランキング

キャッシングを扱っている金融業者は多数ありますが、金融機関の種類によって、審査の難易度が異なります。

たとえば、普通銀行(地方銀行)の中でも、都市部に基盤を置いて広範囲に展開している銀行を都市銀行といい、その中でもさらに資産規模が大きく、全国展開している銀行をメガバンクと言います。

具体的には、三井住友銀行、三菱UFJ銀行、みずほ銀行の3社ですが、メガバンクの審査基準は銀行の中でもっとも緩いです。

具体的には、三井住友銀行、三菱UFJ銀行、みずほ銀行の3社ですが、メガバンクの審査基準は銀行の中でもっとも緩いです。

申込条件も、一定の収入があればアルバイト・パートでもOKというケースが多く、大手消費者金融とあまり変わりません。

消費者金融の利用者の中にもメガバンクの潜在顧客はたくさんおりますので、あまり「敷居が高い」といって遠ざけるべきではないでしょう。

メガバンクの次に都市銀行、その次に地方銀行という順に審査は厳しくなっていきますので、審査に通るか不安という方は、まずメガバンクを検討してみましょう。

メガバンクの審査に通過しない場合は、大手消費者金融に申し込み、それでもダメなら中小の消費者金融というように、ランクを下げていきます。

確実に審査に通りたいなら、消費者金融から先に申し込んでもよいですが、金利やATMの利用手数料など、各種サービス面では銀行の方が優遇されます。

審査基準が低くなると、その分貸し倒れのリスクも高くなり、損失を補填するために金利も高くなります。

大手消費者金融と中小業者には、金利の差はほとんどありませんが、審査スピードの速さや提携ATMの多さなど、利便性においては大手の方が上であり、知名度も高いので、安心して申し込めます。

中小の業者は限度額が低く、いきなり50万円も100万円も借りられないというデメリットもあります。

初めてキャッシングを利用するのであれば、メガバンクまたは大手消費者金融が無難であると思われますが、ネット銀行やクレジット会社のという選択肢もあります。

初めてキャッシングを利用するのであれば、メガバンクまたは大手消費者金融が無難であると思われますが、ネット銀行やクレジット会社のという選択肢もあります。

ネット銀行は、実店舗を持たずにネット上で展開している銀行であり、利用手段がATM等に限られるというデメリットがありますが、人件費や家賃等を大幅に抑えることができるので、金利も低いというメリットがあります。

審査基準はメガバンクよりもやや厳しい程度であり、新規顧客を獲得するためのキャンペーンを行っている時などは、審査にも通りやすくなっています。

クレジット会社は、銀行系カードローンと消費者金融系の間に位置する金融機関と言われており、社会的信用は銀行に次いで高いですが、消費者金融並みの金利であり、限度額が低い、審査に時間がかかるというデメリットもあります。

カードローンをがっちり使用する方向けではなく、「クレジットカードでキャッシングできたら便利」くらいのサービスです。

審査に通りにくい職業とは?

キャッシングの利用条件には、特に職業などの記載はなく、「安定した収入」があればどんな職業の方でも審査に通る可能性があります。

キャッシングの利用条件には、特に職業などの記載はなく、「安定した収入」があればどんな職業の方でも審査に通る可能性があります。

ただし、毎月の収入に差がある職業ですと、年収全体がよくても「安定性」に疑問を持たれてしまい、審査に通りにくくなることもあります。

たとえば、水商売の方などはその時々に応じて収入に差があることが多く、転職・離職も多いですので、本人確認の際などに職業について色々訊かれたり、収入証明書類の提出を求められたりすることもあります。

その上で、一定の信用があると見なされれば、審査に通る可能性はあります。審査自体は平等に行われますので、水商売だからダメということではありません。

勤務先への在籍確認なども、通常通り行われます。もちろん、審査基準の高い金融機関ですと、一般の会社員でも審査に通らないケースが出てきますので、水商売の方はなおさら厳しくなると思われます。

そこでおすすめなのが、大手消費者金融の中でも審査通過率の高いアコムです。アコムでは、属性の不安定な方でも適正な審査を行います。

水商売の方だけじゃなく、日雇い労働者や、勤続年数1年未満のパート・アルバイトの方でも、多数審査に通過しています。

もしもダブルワークで仕事を行っている方は、もう一方の仕事で申請し、年収ではすべての収入を合算して申し込むという方法もあります。

審査にもっとも重要な信用情報とは?

職業よりも重要になるのが、信用情報です。金融機関が加盟している個人信用情報機関には、カードローンを契約した本人に関する情報、契約内容、利用状況などが随時登録されています。

職業よりも重要になるのが、信用情報です。金融機関が加盟している個人信用情報機関には、カードローンを契約した本人に関する情報、契約内容、利用状況などが随時登録されています。

特に重要なのは利用状況です。

延滞や債務整理、強制解約など、事故情報が登録されていると、それだけで審査に落ちる可能性が高くなります。

数日の遅延であれば、社内情報に留まるだけで、個人信用情報機関に報告される可能性は低いですが、60日以上の延滞ですと金融事故として報告される可能性が高くなります。

個人信用情報機関に登録された情報は、最長5年間消えません。キャッシングは、担保・保証人なしのローンですが、裏返せば個人の信用を担保にしているということであり、信用がもっとも重要になります。

信用情報は、キャッシングだけじゃなく携帯電話の分割払いや自動車ローンなど、ローン取引全般の情報が記録されています。

信用情報に傷がある方は、大手ではなく中小の消費者金融に申し込むか、事故情報が消えるまでキャッシングすることは控えた方がようでしょう。

自分の信用情報の中身は、請求して確認できます。郵送だけじゃなく、データで取り寄せることも可能です。

とにかくすぐに借りたい場合は?

とにかくすぐに借りたいという場合は、大手消費者金融に申し込みましょう。

とにかくすぐに借りたいという場合は、大手消費者金融に申し込みましょう。

大手の公式サイトからネット申し込みを行うと、最短30分で審査完了します。

仮審査と本審査がありますが、仮審査はコンピューターが機械的に行うので、すぐに完了します。

その後、オペレーターが本人確認、在籍確認を行います。

電話に繋がれば、どちらも数分程度で完了します。遅くても1時間以内には、すべての審査が完了するでしょう。

問題は、お金を借りる方法です。即日融資を希望する場合、カードを郵送すると受け取りに数日かかってしまいますから、銀行口座にお金を振り込んでもらうか、最寄りの自動契約機がカードを発行するという方法になります。

銀行振込の場合、平日15時以降の振り込みはシステムの性質上、翌営業日に反映されます。

ですので、平日15時以降(金融機関によっては14時など、より早い時間)や土日祝日にお金を手に入れたいのであれば、繁華街や駅前、大通りなどに設置されている自動契約機を利用して、カードを発行する必要があります。

自動契約機の多くは21時まで営業しており、在籍確認可能であれば、夕方や夜でも本審査を受けることができます。

アコムのは他社よりも営業時間が長く、土日祝日も含めて9時~21時(年末年始は除く)まで営業しています。一部店舗は営業時間が異なりますので、詳しくは公式で確認しましょう。

[af_promis][af_acom][af_mobit]

| |

|  |

|  |

|  |

|  |

|  |

| |

| |

| |

| |

| |

| |

| |

| |