キャッシングQ&A!金利・契約の疑問点を解説

キャッシングの利用に不安を感じている方は多いでしょう。

キャッシングの利用に不安を感じている方は多いでしょう。

「高い利息を取られるのではないか」「謎の手数料がかかったりするのでは」「一度加入したらすぐに解約できない?」など、金利や契約に関する疑問は、特に解決しておきたいところです。

ここでは、よくある疑問点について、Q&A形式でまとめてみたので、ぜひ参考にしてください。

消費者金融の金利は、上限が年20%であると聞きました。しかし、実際にはそれ以上の金利がかかることもあると聞き、不思議に思いました。

闇金ではなく正規金融業者で、年20%以上の金利をかけられることってありますか?

その質問に答えるには、利息に関する法律について説明しておく必要があります。キャッシングなど、金銭消費貸借契約の利息について定めた法律には、「利息制限法」と「出資法」があります。

利息制限法では、約定利息の上限について定めており、その利率は、残高10万円未満で年20%、10万円以上100万円未満で年18%、100万円以上で年15%となっています。

もしも利息制限法を越える利息を取られていた場合は、超過分は無効であると主張することができます。

特に年20%を超える高金利貸付を行った場合、出資法により5年以下の懲役または1,000万円以下の罰金が科せられます。

利息制限法を違反しても、出資法で定める金利に届かない場合は、行政処分の対象となり、刑事罰はありません。そのため、年20%という金利は、貸金業者にとって非常に大きな意味を持ちます。

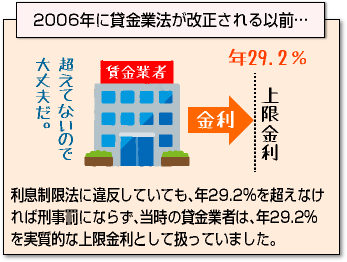

ただし、2006年に貸金業法が改正される以前は、出資法の金利は年20%ではなく年29.2%でした。

ただし、2006年に貸金業法が改正される以前は、出資法の金利は年20%ではなく年29.2%でした。

利息制限法に違反していても、年29.2%を超えなければ刑事罰になりませんので、当時の貸金業者は、年29.2%を実質的な上限金利として扱っていました(利息制限法と出資法の間の金利を「グレーゾーン金利」と言います)。

しかも、貸金業法が改正される前は、「みなし弁済」という規定があり、利息制限法を盾に超過分の無効を訴えても、合法であると見なされる場合もありました。

「みなし弁済」とは、債務者が契約内容についてよく理解した上で利息を払っていたなど、一定の条件を満たしている場合には、利息制限法を超えた金利も有効とする規定です。

つまり、利息制限法に違反していても、年29.2%以下なら合法になってしまう抜け道が存在していたのです。

法改正により、みなし弁済も廃止されましたが、改正前の契約については、当時の法律で判断されます。

みなし弁済が有効であった頃に、年20%を超える契約を結んでいた場合、当時の金利で支払い続ける義務は生じています。

みなし弁済が有効であった頃に、年20%を超える契約を結んでいた場合、当時の金利で支払い続ける義務は生じています。

貸金業法が改正されたのは2006年12月20日ですが、法の施行は段階的に行われました。

みなし弁済廃止や出資法改正が行われたのは、2010年6月18日ですので、2010年6月18日より前に貸金業者と契約している方は、グレーゾーン金利が適用されている可能性が高いです。

ただし、法改正とともに利息制限法を越える金利は「過払い金」として請求できる権利も与えられました。

完済後10年以内であれば、過払い金の返還請求を行うことが可能です。

現在返済を続けている方も、債務整理によって利息制限法に基づく利息の引き直し計算が行われるので、払い過ぎた分は債務から差し引かれます。

契約状況によっては、そもそもみなし弁済の要件を満たしておらず、貸金業者の主張を退けられる場合もあります(未登録業者などは、そもそも貸金業法の対象外であり、契約自体無効になります)。

ただし、債務者本人が債権者に過払い金の返還請求を行う、あるいは債務整理を申し出たとしても、交渉が難航することが予想されます。

借金問題を抱えている方は、交渉のプロである弁護士、司法書士に相談し、詳しい話を聞いた方がよいでしょう。おまとめローンを利用して元の金融機関を完済し、過払い金を請求するという方法もあります。

キャッシングでは、金利以外の手数料はかかりますか?たとえば、契約手数料、事務手数料などです。

銀行カードローンの場合、保証会社への保証料を負担するとありますが、保証料も別途支払う必要があるのでしょうか?

キャッシングでは基本的に、金利以外の手数料はかかりません。

キャッシングでは基本的に、金利以外の手数料はかかりません。

振込手数料やATM手数料は例外ですが、キャッシング会社に対しては基本的に金利の分だけ支払うこととなります。

ただし、契約手数料などを取ってはいけないという決まりはありませんので、小規模業者ですと「契約金」などと先払いを要求される可能性もありますが、その場合も「みなし利息」として扱われるので、不当に高い金額を請求することはできません。

みなし利息とは、元金以外の手数料をすべて「利息」として扱うという規定です(利息制限法3条)。契約手数料、事務手数料、保険料、礼金、割引金、調査料、解約手数料など、名義にかかわらず、すべて利息になります。

利息になるということは、利息制限法の上限金利が適用されるということですので、みなし利息をかけると、その分金利を低く設定する必要があります。

たとえば、利息制限法では10万円未満の借入について、年20%以上金利をかけてはいけないことになっています。

5万円借りたいという人に対して、年に1万円以上利息は取れないということですので、もしも年20%の契約で、さらに5,000円の手数料を要求されたという場合は、利息制限法違反、さらに出資法違反になりますので、刑事罰の対象となります。

ただし、契約締結のためにかかった実費(書類送付のための封筒代、切手代など)や、振込手数料、ATM手数料は、キャッシング会社の利益になるお金ではありませんので、みなし利息から除外されます。

また、貸金業者がHPなどに金利を記載する場合、「実質年率」での表記が義務付けられていますので、金利とは別に手数料を要求すること自体、起こりにくいです。

実質年率とは、各種手数料を含めた利息の割合のことです。

実質年率とは、各種手数料を含めた利息の割合のことです。

ただの「年率」ですと、各種手数料が含まれていない場合があり、誤解を与える可能性がありますので、利用者に説明する時は実質年率で統一するように定められました。

ですので、どのような手数料が含まれていようと、「実質年率20%」とあれば、年20%以上請求されることはないということです。

止むを得ない事情があってキャッシングを利用したのですが、すぐ解約することができますか?借りたのは大手消費者金融で、30日間の無利息期間があります。

すぐに返済できそうなのですが、利息をまったく払わずに解約することは可能ですか?

キャッシングはいつでも一括返済可能ですので、利息もまとめて返済したら、あとはコールセンターに電話して解約の旨を伝えるだけです。

キャッシングはいつでも一括返済可能ですので、利息もまとめて返済したら、あとはコールセンターに電話して解約の旨を伝えるだけです。

ローンカードの裏面に電話番号が書かれているので、そちらに電話します。

しつこく引き止められることもなく、すんなり解約できるので安心です。無利息期間中に完済する場合も同様です。

無利息期間中は、利息0円ですので元金をそのまま返済すれば完済になりますが、通常ですと1円単位で利息がかかります。

すると、当日までの利息がいくらか計算しなくてはなりません。

また、キャッシングの性質上、一括返済の有無に関わらず月の約定返済を行わなければならない場合もあります。そのため、キャッシング会社の多くは一括返済の手続きに電話を指定します。

電話で一括返済したい旨を伝えると、返済日までの利息を含めた返済総額を教えてくれるので、その金額を銀行振込で返済します。

提携ATMでは一部を除いて1,000円単位でしか支払えませんが、銀行振込なら1円単位で入金できるので、確実に完済することができます。

提携ATMでは一部を除いて1,000円単位でしか支払えませんが、銀行振込なら1円単位で入金できるので、確実に完済することができます。

オペレーターの処理により、約定返済を行う必要もなくなります。

キャッシングによっては、提携ATMで一括返済できる場合もありますので、その場合はATMでもよいでしょう。

もしも提携ATMで多めに入金して完済した場合、後日業者から指定口座に余った分が返金されます。

たとえば、残高5,536円のところ6,000円入金するということです。

差額の返還には時間がかかる場合もありますので、ぴったり返済したい方は銀行振込を行った方がよいでしょう。

ただし、キャッシングによっては、多めに返済できない場合もあります。残高5,536円に6,000円入金しようとしても受けつけてもらえず、5,000円しか入金できないというケースもあります。

この場合、536円が残高に取り残されてしまいます。自動引き落としであれば、そのままにしておいても返済予定日に引き落とされるので、その後解約してもよいでしょう。

利息は数円程度なので、あまり気にならないと思います。

自動引き落とし以外の返済方法を選択している場合、1,000円未満の残高には「無利息残高」が適用されるケースが多いです。

無利息残高とは、その名の通り「利息のかからない残高」であり、支払期限も設定されずそのまま放置されます。

利息がかからず、信用情報上でも特に問題のない無利息残高ですが、解約するためには無利息残高も0円にするしかありません。

残高を0にすれば、いつでも解約できる状態となりますが、キャッシングはクレジットカードと違い、年会費も維持費もかかりませんので、いざという時のためにそのまま持っていてもよいでしょう。

一度解約すると、再び利用したいと思った時に、再度申し込みから手続きしなくてはなりません。

1回目の申し込みと2回目の申し込みでは、年齢や職業など、申込内容に違いがありますので、再び審査に通過するとは限らず、通過した場合も、同じ限度額が設定されるとは限りません。

また、2回目の申し込みでは、初回限定の無利息期間などは適用されません。逆に解約した方がよいケースとしては、信用情報をきれいにしたい、総量規制対策をしたい、銀行カードローンなどスペックの高いカードに乗り換えたいという場合です。

当方はフリーのデザイナーをしております。年収は一般の会社員並みにあり、延滞などは特にしておりませんが、キャッシングの審査に落ちてしまいました。

やはり職業のせいでしょうか。キャッシングの担当者は、職業の何を見て判断しているのでしょうか。

キャッシングの審査では「返済能力」を見極めますが、返済能力を別の言葉で置き換えると、収入の安定性ということになります。

キャッシングの審査では「返済能力」を見極めますが、返済能力を別の言葉で置き換えると、収入の安定性ということになります。

キャッシングでは毎月一定額ずつ返済することになりますので、毎月安定的に返済できるかどうか、ということがもっとも重要なります。

では、その安定性を何で判断するのかというと、主に「職業」で判断します。

安定性という観点から見ると、もっとも評価の高い職業はリストラのない公務員であり、その次に終身雇用で離職率の低い会社員となります。

同じ会社員でも、倒産の可能性の低い大企業の会社員は、公務員と並んで信用性が高いです。

反対に評価が低くなってしまうのは、契約期間が数年単位である外資系企業の社員や、収入がその時々に応じて変化する自営業、アルバイトなどです。

離職率も高めですので、「融資した後に仕事を失って返済できなくならないか?」という不安があります。そこで「職業」とともに重要になるのが「勤続年数」です。

勤続年数が長いほど、離職率は低くなる傾向がありますので、何年も同じ勤務先で働いているという方は、それだけで信用が高くなります。

水商売やパチンコ店、日雇い労働で働いている人が、なかなかお金を借りられないのは、離職率の高い職業であるという点が大きいです。

ちなみに、専業主婦は職業ではありませんので、配偶者に収入があったとしても、申し込みできない場合があります。

ちなみに、専業主婦は職業ではありませんので、配偶者に収入があったとしても、申し込みできない場合があります。

アルバイトやパートを行っていれば、たとえ勤務1年以内であっても、審査に通る可能性はあります。

勤務したてで収入がほとんどない場合でも、審査は「見込み年収」で行われるので、貸金業者の場合、見込み年収の3分の1までは借入できる可能性があります。

見込み年収とは、1年間で手に入れられると予測できる年収のことです。

まだ1ヶ月分の給料10万円しか出ていなくても、そのまま働き続ければ1年間で120万円になりますので、120万円を年収として記載できます。

勤続年数が低いと不利であることに変わりありませんが、審査は他の要素も含めて総合的に判断するので、配偶者に収入があるということは一定の信用になります。

[af_txt001]

| |

|  |

|  |

|  |

|  |

|  |

| |

| |

| |

| |

| |

| |

| |

| |