キャッシングを滞納・延滞するとどうなるの?

キャッシングには、毎月決められた返済日(約定返済日)があります。

キャッシングには、毎月決められた返済日(約定返済日)があります。

その返済日に間に合わないと遅延になります。

遅延になると、その日数に対して遅延損害金が発生する上、新規借入がストップされてしまったり、信用情報機関に登録されてしまったりする可能性が高まります。

さらに、一括返済を要求される可能性もあります。ここでは、遅延することで何が起こるのか、万が一遅延してしまった場合の対処法について説明したいと思います。

遅延損害金とは?

遅延損害金とは、債務不履行の損害賠償金です。

遅延損害金とは、債務不履行の損害賠償金です。

約定返済日までに所定の金額を支払わないと、損害金として一定の金額を請求されます。

貸金業者の場合、遅延損害金も含めて年20%以上の金利をかけてはいけないことになっているので、遅延損害金の多くは年20%に設定されています。

約定返済額に対して20%ではなく、残高に対して20%ですので、残高が大きいとそれだけ遅延損害金の負担が大きくなります。

たとえば、残高50万円で30日間返済が遅れた場合、50万円×20%÷365日×30日=8,219円になります。

通常の金利が年18%であれば、約定返済日までは年18%、約定返済日から実際に返済するまでの超過日数については年20%の金利が適用されることとなります(18%に加えて20%かけられるわけではありません)。

ただし、約定返済日を過ぎて即座に遅延損害金が発生するとは限りません。

キャッシング会社によっては、遅延の督促を行い、「○月○日までに振り込まないと遅延損害金が発生します」と通告してくる場合があります。

この場合、指定日までに返済すれば遅延損害金がかからないということになります。このように言うと、「多少返済日に遅れても大丈夫」と思ってしまう方もいるかもしれませんが、遅延のデメリットは他にもあります。

信用情報機関に事故情報として登録される可能性

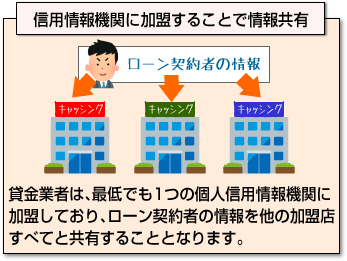

貸金業者は、最低でも1つの個人信用情報機関に加盟しています。

貸金業者は、最低でも1つの個人信用情報機関に加盟しています。

加盟店は、個人信用情報機関にローン契約者に関する情報(契約内容や利用情報など)を登録することとなっており、その情報は加盟店すべてが共有することとなります。

もしもA社で延滞を起こしてしまうと、同じ個人信用情報機関に加盟しているB社やC社にも、延滞情報が伝わってしまうことになり、新規契約が難しくなります。

しかも、延滞などの事故情報は、他の個人信用情報機関とも共有されますので、消費者金融で起こした事故が銀行に伝わり、銀行のローンを組めなくなるということもあります。

すでに他社と契約している場合は、契約期間が更新されず解約されてしまう場合もあります(もちろん遅延元の金融機関も同様です)。

事故情報は、最長5年間消えませんので、ローンを多用している方、これからローンを組む予定のある方は、延滞には十分気を付ける必要があります。

事故情報は、最長5年間消えませんので、ローンを多用している方、これからローンを組む予定のある方は、延滞には十分気を付ける必要があります。

ただし、返済に遅れたからといって、必ずしも信用情報に登録されるわけではありません。

個人信用情報機関は、「返済日から61日以上、または3ヶ月以上の支払遅延があるものまたはあったもの」を金融事故と定めています。

この条件に該当した場合は、金融事故(「延滞」または「異動」)として登録申請しなくてはなりません。

逆に言えば、61日以下、または3ヶ月以下の遅延であれば、信用情報として登録されない可能性があります。

ちなみに、「遅延」とは約定返済日に遅れることであり、「延滞」とは61日以上、または3ヶ月以上遅延することです。

たとえば、消費者金融アコムでは、3ヶ月以上の延滞を起こした場合に個人信用情報機関に登録するとしており、3ヶ月以下の遅延であれば、原則的に社内情報として留めています。

だからといって、数日の遅延であれば、金融事故にならないとも言えません。

だからといって、数日の遅延であれば、金融事故にならないとも言えません。

遅延を何回も繰り返したり、遅延以外の契約違反があったりすると、「強制解約」される可能性があります。

消費者金融の加盟している日本信用情報機構(JICC)では、信用情報における「延滞」の削除期間を、「延滞解消から最長1年間」と定めていますが、「強制解約」の場合、「登録日から5年を超えない期間」としています。

場合によっては、遅延の方が延滞より長期間、信用情報に登録されてしまうことになります。

普段はきちんと返済する方でも、うっかり返済日を忘れてしまったり、口座の残高不足に気付かなかったりする場合もありますので、1回や2回の遅延であれば、キャッシング会社も比較的寛容に対処してくれますが、あまり何度も続くようですと、対応も厳しくなってきます。

キャッシング会社によって寛容の度合いも異なります。金融事故にならなくても、カードの利用をストップされてしまい、新規借入・通過借入を行えなくなるケースも多いです。

お金を引き出そうとして失敗し、初めて遅延に気付いたという方もいますので、いざという時に困らないよう、金銭管理はきちんと行いましょう。

一括返済を求められる可能性

キャッシングの返済はリボ払いですが、リボ払いで少しずつ返済できるのは、契約時に定めた「期限の利益」があるからです。

キャッシングの返済はリボ払いですが、リボ払いで少しずつ返済できるのは、契約時に定めた「期限の利益」があるからです。

期限の利益とは、約定返済日に約定返済額を返している限り、一括返済を行わなくてもよいという債務者の権利です。

しかし、約定返済日に遅れてしまうと、期限の利益を喪失したこととなり、債権者は債務者に対して一括返済を要求することができます。

その場合、キャッシング会社が裁判所に支払督促を申し立て、裁判所から「支払督促申立書」が届くことになります。

「お金を払えない」「納得できない」という場合には、同封されている「異議申立書」を使用して異議申し立てを行うこともできますが、訴訟になれば裁判所に出向いたり、弁護士に依頼する必要が生じたりします。

「お金を払えない」「納得できない」という場合には、同封されている「異議申立書」を使用して異議申し立てを行うこともできますが、訴訟になれば裁判所に出向いたり、弁護士に依頼する必要が生じたりします。

キャッシング会社がこのような法的処置を行うのは、基本的に最後の最後です。裁判には費用もかかりますので、通常はよりコストの低い電話回収、訪問回収を行います。

しかし、キャッシング会社の督促を無視したり、開き直って返済に応じなかったりすると、「支払督促申立書」が届く期間も早まります。

借金の金額が少なくて費用倒れしてしまう場合などは、そのまま放置して不良債権にしてしまうこともありますが、信用情報には当然金融事故として登録されます。

督促電話がある

キャッシング会社は1人1人の顧客データを取っており、1日でも返済日に遅れると、顧客データに遅延と登録されてしまいます。

データはコンピューターで一括管理していますので、遅延者を調べたい時は、遅延者一覧を表記することができます。

そこには、遅延日数や遅延回数も記録されており、「今日で何日目の遅延」ということも分かります。

キャッシング会社は、大体3日以上滞納している方に対して、この遅延者意一覧を見ながら電話をかけてきます。電話の目的はもちろん、返済の督促です。

キャッシング会社は、大体3日以上滞納している方に対して、この遅延者意一覧を見ながら電話をかけてきます。電話の目的はもちろん、返済の督促です。

キャッシングの申込時に希望連絡先を記入したと思いますが、希望連絡先が自宅なら自宅に、携帯電話なら携帯電話にかけてきます。

消費者金融の場合、プライバシー保護の問題がありますので、担当者個人の名前で電話をかけて、利用者本人と確認できた場合に会社名を名乗ることが一般的です。

本人以外の方が出て要件を聞かれても、契約内容は喋りません。

そのため、家族が電話に出てもキャッシングの督促であるとは分かりませんが、「誰かの電話?」と追求される可能性もありますし、担当者が異性の場合はあらぬ誤解を与えてしまう可能性もあります。

家族バレが不安な方は、希望連絡先を携帯電話にしておくか、自分からコールセンターに電話をかけることをおすすめします。

家族バレが不安な方は、希望連絡先を携帯電話にしておくか、自分からコールセンターに電話をかけることをおすすめします。

「電話に出ると厳しく詰問されるのではないか」「怒られるのではないか」と心配する必要はありません。

担当者は丁寧に対応してくれるので、返済が厳しい場合も、安心して相談することができます。

ただし、返済に遅れた理由と、返済の目途(返済予定日)について伝える必要があります。

必ず「いつまでにお支払いいただけますか」と聞かれますので、電話をかける場合は、返済予定日を決めておきましょう。

返済予定日を伝えると、その日までにかかった遅延損害金も含めて、いくら返せばよいのか教えてくれます。返済予定日を告げたら、その期間まで督促はストップします。

遅延に甘いキャッシングとは?

銀行カードローンやクレジット会社は、非常に事務的な対応を行いますので、「もう少し返済を待って欲しい」といっても、あまり聞いてくれません。

1日でも遅延したら、カード利用停止になることも少なくありませんし、延滞として信用情報に登録する期間も、「61日以上」としているケースが多いです。

一方、市井の人々を相手にしている大手消費者金融では、個々の事情に対して比較的柔軟に対応しています。

たとえば、先ほど例に出したアコムでは、返済の相談にも穏やかに対応してくれます。最返返済額も支払えない場合は、利息だけの返済に応じてくれます。

利息だけでも返済すれば、返済期間がリセットされますので、信用情報に金融事故として登録されることは避けられます。

基本的に訪問回収を行いませんので、電話に出ている限り、「家に来られるのでは?」と心配する必要もありません。

支払督促など書類を送付する場合も、ACサービスセンターという会社名を使用するので、アコムからの書類であるとは分かりません。

電話をかける場合も、電場番号はACサービスセンターになります。どうしても返済できず債務整理を行う場合にも、アコムとの和解交渉はスムーズに進みやすいです。

上場企業であるアコムは、不良債権を抱えたくないという思いも強いですし、社会的イメージも大切にしているので、和解交渉を拒んだり、いたずらに長引かせたりすることはありません。

上場企業であるアコムは、不良債権を抱えたくないという思いも強いですし、社会的イメージも大切にしているので、和解交渉を拒んだり、いたずらに長引かせたりすることはありません。

一方、小規模の消費者金融ですと、属性の低い人を相手にすることもあり、しばしば厳しい回収を行います。

遅延1日目に電話をかけることは当たり前ですし、債権者にプレッシャーを与えるため、勤務先に電話をかけることもあります。

自社のブランドを気にする必要もありませんので、裁判で徹底的に争うこともあります。後々のことを考えると、大手消費者金融を利用した方がよいでしょう。

[af_txt001]

[af_acom]

既にアコムに申し込んだ人はこちらがオススメ

[af_aiful] | |

|  |

|  |

|  |

|  |

| |

| |

| |

| |

| |

| |

| |

| |