カードローンはなぜ保証人不要?

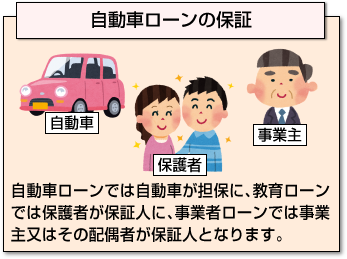

自動車ローンでは自動車が担保に、教育ローンでは保護者が保証人に、事業者ローンでは事業主又はその配偶者が保証人となります。

自動車ローンでは自動車が担保に、教育ローンでは保護者が保証人に、事業者ローンでは事業主又はその配偶者が保証人となります。

万が一返済が滞った場合、担保があれば取り上げられてしまいますし、保証人があれば、保証人の方に返済請求が行われます。

保証人は、返済義務から逃れることかできませんので、最悪の場合は保証人も巻き込んで自己破産ということもありえます。

それに対してフリーローンは、担保・保証人は不要です。申込者の氏名や住所が記載されている本人確認書類(運転免許証など)を用意すれば、すぐに審査を受けることができます。

担保・保証人を用意できない方、用意する時間のない方でも、簡単にお金を借りることができますし、返済が滞った場合も周囲に迷惑をかけずに済むという安心感があります。

フリーローンのリスク回避方法とは?

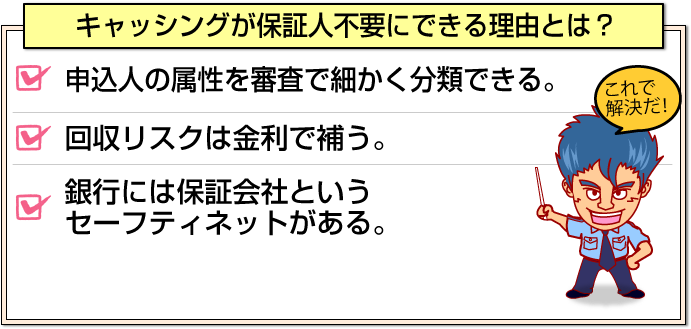

しかし、フリーローンのように利用目的を問わず、お金をポンと融資するローンでは、貸し倒れになる可能性も高くなります。

しかし、フリーローンのように利用目的を問わず、お金をポンと融資するローンでは、貸し倒れになる可能性も高くなります。

目的ローンのように明細書を提出する義務もありませんので、ギャンブルやショッピングなどで浪費しやすくなります。

貸付上限があっても、失職して収入が0になるなど、申込人の返済能力が著しく低下する可能性もあります。

回収不能に陥りやすいフリーローンで、担保・保証人というセーフティネットを設けないことは、業者にとってリスクの高い行為です。

そのため業者は、審査精度を高めること、金利を高くすることで、リスクの低下を図ります。

審査精度が高い

ほとんどのカードローンは、コンピューターを使用したスコアリング審査(仮審査)と人間による審査(本審査)という二段階の審査内容となっており、その審査精度は非常に高いです。

ほとんどのカードローンは、コンピューターを使用したスコアリング審査(仮審査)と人間による審査(本審査)という二段階の審査内容となっており、その審査精度は非常に高いです。

特に広範囲の利用者に貸付している消費者金融はノウハウ豊富で、限りなくブラックに近いグレーの方でも、ギリギリの判断を行うことができます。

銀行カードローンも、消費者金融と提携することでそのノウハウを取り入れています(原則的に、顧客情報などは共有しません)。

「属性の高い人以外審査に通さなければいいのでは」と思われるかもしれませんが、表面的な属性だけでは、一概に判断できない部分もあります。

公務員や会社員の返済能力が高いのは確かですが、お金の管理ができなければ、いくら収入を貰っていてもそれだけ使ってしまいます。

何百万円も借入している状態で、ある日突然「債務整理します」と言われる場合もあります。

一方、アルバイトで10万円しか借りられない人でも、10万円で債務整理を行う可能性は限りなく0に近いですので、住所がきちんとしており(引越しの可能性が低い)、連絡不能に陥る可能性が低ければ、全体的な属性が低くてもリスクは低いと考えられます。

居住形態や住宅ローン、家族構成など、審査ではその人の生活状況まで幅広くチェックします。そうすることで、担保・保証人を取らなくても貸付できる人を割り出します。

居住形態や住宅ローン、家族構成など、審査ではその人の生活状況まで幅広くチェックします。そうすることで、担保・保証人を取らなくても貸付できる人を割り出します。

ただし、無職や専業主婦の方は、いくら業者がお金を貸したいと思っても、法律により貸付することはできません。

貸金業者は、総量規制によって年収の3分の1までしか貸付できないというルールがあります。

専業主婦の場合は、配偶者貸付制度を利用して配偶者の同意のもとに取引することができます。配偶者は保証人ではありませんが、実質的にはほぼ同じ意味になるでしょう。

金利で調節する

リスクの高い取引では、それだけ金利が高くなります。貸金業法が改正されたことで、どんなに高くても年20%を超えることはありませんが、それでも破綻してしまう方もいます。

たとえば、消費者金融から100万円を年15%で借りて、毎月25,000円ずつ返済する場合、返済回数は56回(4年8ヶ月)、返済総額は約140万円になります。

初めは25,000円ずつ返済できていても、4年8ヶ月という長い月日の間には、経済状況も日に日に変わっていきます。

初めは25,000円ずつ返済できていても、4年8ヶ月という長い月日の間には、経済状況も日に日に変わっていきます。

家計のマイナスを埋めるためにカードローンを利用する方は、どこかで収支のバランスを正さないと、いずれ返済に行き詰ります。消費者金融は、破綻する人が出てくることを前提に高い金利をかけています。

ただし、同じ消費者金融の顧客でも、破産する可能性の低いグループ、破産する可能性の高いグループが存在します。

消費者金融はそれらのグループを、返済能力、返済実績の高さなどで判断しており、金利を低くすることで対応しています。

でないと、「自分は返済できるのに、破綻するリスクの高い人と同じ金利をかけられるのは納得いかない」と思われてしまい、他の金融機関に行ってしまうからです。

一般的に、限度額が大きくなるほど金利も低くなりますが、それとは別に、独自交渉で金利が低くなる場合もあります。

保証会社とは?

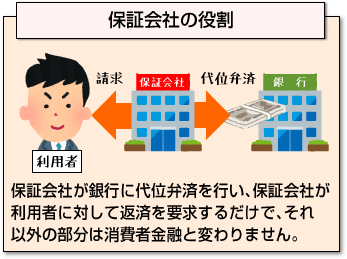

銀行カードローンも消費者金融と同じリスク回避の方法を取りますが、銀行カードローンはさらに、保証会社の保証を受けることを条件としています。

保証会社とは、保証人の役割を請け負う会社であり、銀行カードローンに申し込むと、一緒に保証会社の審査を受けることとなります。

そして保証会社からOKを貰うと、無事審査通過ということになります。利用者が特別、何かするということはありません。

万が一返済に行き詰った場合に、保証会社が銀行に代位弁済を行い、保証会社が利用者に対して返済を要求するという形になるだけで、それ以外の部分は消費者金融と変わりません。

万が一返済に行き詰った場合に、保証会社が銀行に代位弁済を行い、保証会社が利用者に対して返済を要求するという形になるだけで、それ以外の部分は消費者金融と変わりません。

つまり、債務者は同じで債権者だけ変わります。信用情報には、代位弁済を行った時点で「異動」と記録されますが、異動とは金融事故の1つであり、信用情報に最長5年間記録されます。

銀行カードローンは、消費者金融に比べるとやや敷居が高いですが、信用の高い利用者の集まりですので、その分金利も低くなります(銀行によって異なります)。

[af_txt001]

[af_acom]

| |

|  |

|  |

|  |

|  |

|  |

| |

| |

| |

| |

| |

| |

| |

| |