プロミスの増額審査で在籍確認があるかを徹底検証

カードローンの新規申し込みには必ず在籍確認が行われます。審査において職場連絡を嫌う人は少なくありませんし、できれば電話連絡なしで利用したいですよね。

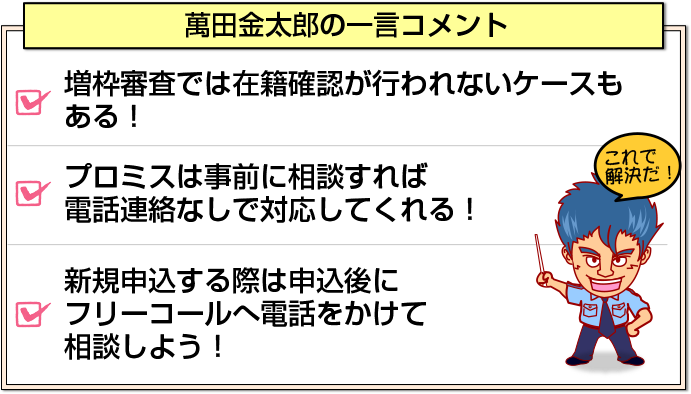

大手消費者金融のプロミスは在籍確認に対して柔軟に対応してくれるので、オペレーターに相談すれば電話連絡なしで対応してくれるケースもありますよ。

ここでは増額審査の際に行われる在籍確認について説明しているので、ぜひ参考にしてくださいね。

プロミスから在籍確認が行われるのは新規契約と勤務先変更

在籍確認を行う目的は申込者が勤務先に本当に勤めているかどうかの確認です。申込情報に記入された勤務先へ審査担当者が電話を掛けてチェックしています。

基本的に新規契約と勤務先変更の際に電話連絡が行われ、増額審査の際は在籍確認が行われるケースもあれば、行われないケースもあるようです。

在籍確認は金融機関にとって大切な審査項目となっているため必ず審査を行います。在籍確認なしと表記しているローンサービスは電話による在籍確認がない、もしくは悪徳業者の危険性があるので注意してくださいね。

在籍確認の流れと内容

在籍確認は電話担当者が申込者の勤務先へ電話を掛けます。「○○(オペレーターの個人名)と申しますが、Aさん(申込者)おられますでしょうか?」という問い合わせです。

本人が電話に出れば「Aさんでしょうか?プロミスの○○と申します。これで在籍確認は終了しました。ありがとうございました。」と言われて終了となります。

申し込みに関する具体的な内容が聞かれることはありません。

本人が不在だった場合は「外出中です」「本日は休みです」等の返答があれば審査完了となります。在籍確認の際にプロミスの申し込みであることは一切伝えないので安心してくださいね。

土日や会社が休みのときはどうなるの?

会社が休みで在籍確認が取れない場合は在籍確認が取れるまで審査が終わりません。そのため審査が終わるのは週明けとなるでしょう。

会社が休みだけど即日融資を受けたい!という方は申し込み完了後、オペレーターへ電話を掛けて、在籍確認について連絡しておけば対応してくれます。

会社が個人に電話を繋がない、職場や派遣先に固定電話がない等の理由で在籍確認がとれないときも事前連絡しておきましょう。相談しておかないと審査落ちとなるため注意してくださいね。

新規契約時の限度額は低いのが普通

初めてプロミスを利用する人にとって、融資限度額が低すぎると感じることが多いようです。

プロミスの利用限度額が500万円と公表されているので、実際に審査を終えた後に「利用限度額は10万円です」などと連絡を受けたら、少なからずショックを受けてしまうかもしれません。

でも、現実的にはそんなものです。そもそもプロミスには、年収の3分の1を超えてはならないという総量規制が適用されます。

つまり、500万円の融資を受けるためには、最低でも1,500万円の年収が必要です。さらに、他の貸金業者からの借入も通算されます。

例えば、他の貸金業者から合計で50万円の借入があり、年収が300万円であれば、借り入れできる最大の限度額は300万÷3-50万=50万円です。

そして、新規契約時で総量規制ぎりぎりまで融資してくれることはまずありません。プロミスは無担保・保証人なしで最短即日融資を受けることができます。

その代わり、利息が高く、利用限度額も低くなってしまうのです。 特に、パートやアルバイトなどで収入や雇用形態が不安定な場合は、審査の結果が厳しくなります。

その他にも、家が持ち家かアパートかなどによっても、左右されます。 ただ、そのような場合でも、限度額を変更して、借りたい金額を増額することもできます。

もちろん借入増額の時にも審査が行われますし、希望通りの金額を増額してもらえないこともあります。

年収が高くても限度額が低いのはなぜ?

アルバイトやパート等ならまだ諦めがついても、年収が世間一般の平均より高いにもかかわらず、審査後に提示される利用限度額が低いこともありえます。それはなぜでしょう?

収入が不安定、危険な職業

プロミスの新規契約時には、勤務先の社名や職種が問われます。また、年収もある程度正確に答えなければなりません。

その上で、希望融資額を設定するのですが、定期的で安定している仕事かどうか、さらには事務系か肉体系かなどで、返済の能力が選別されます。

その例で、土木建設業がよく挙げられます。バブル経済崩壊後に公共工事の減少などで収入が大幅に減ったことや日払い制が増えたこと、一人親方の場合などが不利に働きやすいようですが、返済実績をきっちり示すことができ、信用度が高ければプロミスではキャッシングができるようです。

ただし、収入に比べ限度額は低くなるかもしれません。

自営業

年収が同じ場合は、サラリーマンに比べると自営業者の方が審査に通りにくく、利用限度額も低めになります。

自営業者にもいろいろありますが、最近ではフリーランスという名称で、サラリーマン以上の年収を稼ぐ人も増えてきていますが、収入の安定性が低いということから、30万円以上の融資が受けられる可能性は低いのが実情です。

さらに、自営業は在籍確認の際の本人確認がサラリーマンや公務員などと違い、信用されにくいということもあります。

在籍確認は、申込者が勤務先に本当に勤めているかどうかの確認ですが、自営業の場合は自宅も兼ねていることもあり、実態が把握しにくいことがあります。

とはいえ、固定電話を引いていれば、比較的信用は得やすくなり、限度額も高めに設定できるでしょう。

過去に金融トラブルを抱えている

また、あなたの信用情報が関係している可能性もあります。その場合は、仮に年収が500万、1,000万円あっても審査にとおるのは厳しくなり、通ったとしても年収と比べればかなり低い限度額になりかねません。

その金融トラブルの履歴が解消されるまでは、限度額増額も難しいでしょう。

あなたの情報は信用情報機関に筒抜けかも!

基本的に、クレジットカードを使った場合やネットを介して何かの金銭取引を行ったのであれば、その情報はすでに信用情報機関に全て把握されていると考えましょう。

自己破産や長期延滞などの金融事故情報は言うまでもありませんが、返済期限を守れないことが常態化していると、あなたの信用情報に傷がついているかもしれません。

いったんは審査に通っても、事故情報の登録期間(1年~10年程度)が解消されるまでは増額も難しくなってしまいます。

限度額の増額よりも新規借り入れの方が簡単

プロミスの増額の場合には在籍確認はかかってくる?

カードローン申込をし、無事にカードローン審査に通過したカード利用者が利用残高の範囲で一定期間利用したとしても、利用開始後の借り入れ限度額では利用額が足りない状況となった時、カードローン会社に融資額の増額を依頼するケースがあります。

利用限度額引き上げは事実上の追加融資で、どの程度利用限度額が増えるのかは、契約内容や利用状況にもよります。

たとえば返済日までに返済額分をきっちり返済しているかというふうに返済期限を守っているかや、今までに返済滞納・延滞がないかという返済実績を含めた返済状況も重要です。

他にも債務整理などの金融事故がないかという金融情報や、追加の希望借入額に無理がないか、他の消費者金融会社や銀行系カードローンの借入状況がどうなっているかの最新情報など、新規カードローンを初回契約する時に行った初回審査と同様に、厳しくマイナス要因をチェックされます。

厳正な審査基準により限度額引き上げ審査をし、審査OKとなった場合には利用限度額上限の増額となります。

では、この時には在籍確認の電話はかかってくるのでしょうか?それとも連絡先電話番号だけの確認で終わるのでしょうか?

限度額の増額よりも新規借り入れの方が簡単

プロミスの増額の場合は在籍確認の電話はかからない場合が多い

代り借り入れ限度額の利用可能額増額を申し込み申請した場合、基本的には在籍確認の電話はかかって来ない場合が多いようです。

ただし、これは最初に審査受付してもらった時と自分の信用力が変わっていないことが前提となります。

借入審査時の勤務先や収入証明書類(給与明細書など)を提出した時の収入額などの基本情報が変わっていなければ在籍確認は行われません。

ただ、契約期間が数年に渡り、利用期間が随分長い場合や、増額希望の契約額が大きい場合、利用情報に不明なところがある場合などには、本人への問合せと在籍確認が入るというネット投稿者もいらっしゃいますので、在籍確認が入るイレギュラーケースも想定しておきましょう。

ちなみに、利用限度額審査は簡易審査と思っている人がいらっしゃるようですが、そんなことはありません。

増額審査内容は信用実績をしっかりとチェックされ、あなたの希望借り入れ額と可能な融資限度額比較をし、限度枠が決定されます。

そのため、場合によっては金利が高くなったり、利用限度額減額となる可能性もあります。

せっかく上限額引き上げをしてもらおうとして利用限度額変更申込みをしたのに、逆に金利や限度額ごと引き下げられてしまうというヤブヘビのパターンも考えられますので、限度額変更申込は慎重に行う必要があります。

プロミス増額審査の手続きと流れ

実際にプロミスで利用限度額の増額審査を受けるにはどのような手続きを踏めばよいのでしょうか。

ここではプロミスの利用限度額増額の手続き方法と流れについて見ていきましょう。

プロミスの限度額増額方法は2つ

プロミスの利用限度額を増額する方法は2つあります。

- プロミスから増額審査の案内がある

- プロミス利用者が利用限度額の増額審査に申込む

利用限度額の増額審査の案内は、メールもしくは電話できます。プロミスで遅延のない人や返済能力が高い人は増額案内がくることがありますので、この場合は増額審査に通る可能性が高いです。

プロミス利用者が利用限度額の増額審査に申し込む方法は「会員ページ」「電話」「自動契約機」があります。

プロミスから増額案内がある場合でも、利用者が申し込む場合でも初回契約時と同じような審査を受けます。

それでは、それぞれの手続きの流れについて解説していきます。

プロミスからの増額案内があった場合の手続きの流れ

プロミスから増額案内があった場合の手続きの流れを見ていきましょう。

① プロミスから増額の案内(電話)

② 増額を希望する旨を伝えると「勤務先や年収に変更はないか」「同居家族の構成に変更はないか」「住所や連絡先に変更はないか」などの確認がされます。

③ プロミス内で審査

④ プロミスから増額の可否や金額について連絡

プロミスから増額の案内がきたうえで増額審査を受ける場合、審査は確実に通ると思っている方もいるのですが、審査の結果しだいでは増額不可になることもあります。絶対ではないのです。

増額案内がくる人というのは、プロミスが定める一定条件をクリアしている増額候補者をリストアップして案内の電話をしているに過ぎないのです。

あらかじめ審査をしてから増額案内をしているわけではありません。

増額案内を受け、その中で希望する利用者がいれば改めて審査を行うに過ぎません。そのため、審査結果によって増額の幅が小さかったり、増額されないこともあります。

結局のところ増額できるかどうかは審査次第だと言うことを覚えておきましょう。

プロミスからの増額案内の電話は何度もかかってくる?

プロミスから増額案内の電話がかかってきて希望しなかった場合でも、その後も定期的に案内はくるのでしょうか?

実際にプロミス利用者の体験談によれば、増額を希望しなかった後も定期的に案内はきます。

一方、増額を希望したけど審査落ちした場合、しばらく案内は来なくなります。

インターネットでの増額審査の流れ

インターネットで限度額増額の手続きする際の流れを見ていきましょう。

① プロミス会員サービスにログイン

② 「希望限度額変更申し込み」ボタンをクリック

③ 会員サービスメニューから「限度額申し込み」を選択

④ 希望限度額・希望連絡先・連絡先電話番号を入力

⑤ 増額申請が完了

⑥ 指定した連絡先にプロミスから電話連絡がある

⑦ 増額審査

⑧ プロミスから増額審査の結果や金額について連絡がある

インターネットを利用した増額申し込みは24時間365日いつでも行うことができます。ただし、審査結果の回答時間は平日9時~18時となります。

スマホをお持ちの方はプロミス公式アプリからでも増額申請ができます。

インターネットで増額申請しても確認のためプロミスから電話がかかってきますので覚えておきましょう。

電話(プロミスコール)での増額審査の流れ

電話で増額手続きする場合はプロミスコールに電話します。流れは下記のとおりです。

① プロミスコールに電話して限度額の増額を希望する旨を伝える

② 増額希望額、他社借入件数(借入残高)、年収、家族構成、契約内容書類の送付先などの確認

③ ローンカードの番号と暗証番号を伝えて上記内容に同意する

④ 契約内容に関する確認事項の説明および同意

⑤ 増額申し込み完了

⑥ 増額審査

⑦ プロミスから増額審査の結果や金額について連絡がある

電話での増額審査申込みの受付時間は平日土日問わず9時~21時となります。ただし、審査結果の回答時間は平日9時~18時までとなりますので注意してください。

プロミスコールの電話番号は「0120-24-0365」です。女性専用ダイヤルは「0120-86-2634」です。

プロミス自動契約機での増額審査の流れ

プロミスの自動契約機を利用して増額審査に申し込むこともできます。

自動契約機での増額審査申し込みは、ガイダンスに従って進めていきます。

いずれの方法で増額申込する場合でも、本人確認書類(運転免許証やパスポートなど)が必要になりますので必ず持参してください。

また必要な場合は給与明細書などの収入証明書も用意しましょう。

プロミス増額審査の申込可能時間まとめ

プロミスの増額審査は申込み方法によって受付時間が異なります。それぞれの申込み受付時間と審査回答時間は下記のとおりです。

| 申込み方法 | 申込受付時間 | その他 |

| インターネット (会員ページ) | 24時間 | 審査結果の回答時間は平日9時~18時 |

| 電話 | 9時~21時 | 審査結果の回答時間は平日9時~18時 |

| 自動契約機 | 9時~21時 (店舗より営業時間が異なります) | 年中無休 |

上記の表からわかるとおり、インターネットは24時間いつでも増額審査に申し込めます。

電話は9時~21時です。

インターネットは24時間いつでも申し込めますが、増額審査に限っては平日しか行われません。

そのため土日に申込した場合、増額審査の結果が出るのは最短でも月曜日になるということです。

アプリローンによる増額申し込み

2017年10月2日から、スマホアプリの「アプリローン」はさらに使いやすくなりました。

アプリローンの特徴は

- カードレスでスマホのみのキャッシング可能

- 24時間お金が引き出せる

- プロミス店舗への来店や郵送物が一切なし

- スマホ一台でWeb完結する

です。 パソコンが苦手でカードを持ち歩きたくない人に適しています。

セブンATMで便利に増額申し込みができる

そのアプリローンが使えるのは、今のところセブン銀行ATMのみです。その他のATMを使うコンビニなどでは使えません。

その代わり、新規契約・借入・返済など一連の流れがスマホひとつでできるのはとても魅力的なので、いつでも立ち寄れるセブンイレブンやセブン銀行ATMが設置されたショッピングモールなどがあれば、増額の申込にも利用したいですね。

アプリローンでの増額申し込みの流れ

アプリローンで限度額増額の手続きする際の流れを見ていきましょう。

① アプリローンにログイン

② 「ご増額のお申し込み」ボタンをタップ

③ 希望限度額・希望連絡先・連絡先電話番号を入力

④ 増額申請が完了

⑤ スマホ宛てにプロミスから連絡がある

⑥ 増額審査

⑦ プロミスから増額審査の結果や金額について連絡がある

審査の内容によっては、実際にプロミスの自動契約機に足を運ぶ必要があるかもしれません。

個人情報や収入証明書の提出も簡単

アプリローンが便利なのは、スマホのカメラ機能を使うことによって簡単に書類提出ができることです。

もしそれまでの利用限度額が50万円以下で、新たに50万円以上に限度額変更を行いたい場合は、新たに収入証明書を提出する必要がありますが、これも撮影してアップロードするだけで済みます。

ちなみに、アプリローンで運転免許証または名刺を撮影すると、文字認証機能が働いて、アプリが読み取った文字が自動的に名前や住所などの個人情報に貼り付けられます。

カメラ機能が正常に働くこと、充電残量が十分にあることなどを確認しましょう。

プロミスの目的ローンの申し込み

プロミスには、通常のフリーキャッシング、女性専用のレディースキャッシング、自営業者ローン、おまとめローンに加え、目的ローンが選択できます。

ここまで読まれて、新規契約ではあまり多くの限度額が見込めず、増額の見通しも厳しそうなら、目的ローンを選択しても良いでしょう。

もし増額したい場合でも、こちらから電話やインターネットで申し込んだ場合は、増額を断られるか、せいぜい10万円程度の増額しか見込めません。

こちらがそれだけお金に困っていると判断されるからなのかもしれません。 目的ローンとフリーローンとの違い 目的ローン フリーローン

| 目的ローン | フリーローン | |

| 最大融資可能額 | 300万円 | 500万円 |

| 借り入れ利率(実質年率) | 6.3%~16.5% | 4.5%~17.8% |

| 返済方式 | 元利均等返済方式 | 残高スライド元利定額返済方式 |

| 返済期日 | 毎月6日 | 5日,15日,25日,末日から選択 |

| 返済期間・回数 | 最長6年・2~60回 | 最長6年9ヶ月・1~80回 |

| 申込み方法 | 電話(Web不可) | Web,電話等 |

上の表を見ていただければお解りのように目的ローンは実質年率が低いのが特徴です。最大でも16.5%で、銀行系カードローン並の低さに抑えることができます。

最初から低い限度額しか見込めない場合、利用実績を積むなどしてフリーローンで増額を行っても最大金利の17.8%は変わらないのがほとんどです。

それよりも、最初から金利の安い目的ローンの方が良い、という考え方もできます。

また、プロミスにはおまとめローンもあり、こちらは他社からの借入を一括してプロミスが支払ってくれるローン商品です。さらに総量規制の適用外というおまけつきです。

あなたはプロミスにのみ毎月一回の返済を行えば良いです。ただし、いったんおまとめローンを利用すると、追加融資やそれ以上の増額などができなくなってしまいます。

目的ローンの使用用途

プロミスの目的ローンは、通常のフリーローンとは違い、何らかの目的があることが条件となります。つまり、利用者はそれ以外の用途に使用することが原則としてできません。

使用用途の例は

- 結婚資金

- 教育資金

- 投資資金

などです。 これらの使用用途はどのように確認されるのでしょうか?

それは、プロミスの担当者とのやりとりで行われます。具体的には、電話または自動契約機のオペレーター、です。

まずはプロミスコールに電話しよう

目的ローンを使おうと思い立ったら、まずはプロミスコールに電話しましょう。

プロミスコール:0120-24-0365

電話で直接、目的ローンを申込みしても良いですが、まずは目的ローンがどのようなものか、自分が希望する目的で審査が通るのかなどを聞いてみましょう。

ここで重要なのが、その目的が明確であることです。結婚や入学資金など、一時的に多額なお金が必要な場合は、比較的通りやすいです。

インターネット申し込みは不可

インターネットでプロミスの目的ローンを利用することはできません。これまで述べてきたように、目的ローンでは使用用途がはっきり定まっていることが融資条件になっているためです。

限度額の増額よりも新規借り入れの方が簡単

どういう人が増額審査に通りやすいの?

消費者金融系の消費者ローンも銀行カードローンも、初回利用者には手厚いサービスをしています。たとえばアコムやプロミスのように無利息期間を設けているところもあります。

だからといって、継続利用者のサービスが悪いわけではありません。希望額の増額にもしっかりと対応してくれています。

ところで、自動車ローン審査や住宅ローン審査など、ローンの審査はどういう人が通りやすいのか気になりますよね?

カードローンの増額は差し迫った金策をしている人が多いので、これらのローンよりも審査結果を気にしている人が多いのです。

限度額最大の範囲でどれくらい融資可能額を増やしてもらえるのか?借入可能額の増額審査に通りやすい人の特徴について解説します。

参考記事:プロミスで希望限度額まで利用可能枠を引き上げるテクニック

限度額の増額よりも新規借り入れの方が簡単

プロミスの利用歴が長い人

プロミスの利用歴が長い人は増額審査に通りやすくなっています。特に以下の人はプロミスの方から増額の案内が行くこともあります。

《プロミスから増額の案内が入る人の特徴》

①返済遅延が直近3カ月から6カ月以上なく、きっちりと返済金額を返している人

②利用者として1年以上プロミスと契約している人

事故情報を調査する場合には信用情報を紹介しますが、自社の利用者情報まとめはプロミスでもしっかりと行っています。

そのため、上記の場合には自分から借入金額の増額を依頼しなくても、プロミスから提案されることもあります。

ちなみに、返済遅延をしてしまった場合は、返済期日以降にかかってくるプロミスからの電話に出ることと、返済期日からカウントして7日以内に返済をすれば、延滞とはならないので覚えておきましょう。

もしも電話に出れなかった場合にはなるべく早く折り返しが必要です。

きっちりと返済している人

きっちりと返済している人も増額審査に通りやすいとされています。きっちり返している人は大きく分けると2つのパターンの人がいらしゃいます。

①利用限度額が低くて返済が楽。

②希望限度額が高いけれども毎月一定額をきっちり返済。

特に②限度額が高くても返済している人にかんしては、それなりの高収入である場合が多いので、増額しても返済能力に問題がないとみなされれば審査通過に有利となります。

このように、毎月きっちりと返済していることは、増額の限度額とも関係してくるので、実績作りも重要となります。

蛇足ではありますが、増額審査も正社員だけでなく、契約社員など、初回申し込み条件を満たしていれば申込むことができます。

ただ、複数社から借り入れをしている人は、まとめローンを利用した方がカードローン金利が有利なこともあるため、しっかりと比較が必要です。

限度額の増額よりも新規借り入れの方が簡単

プロミスの増額審査をすすめる電話は定期的に入る?

プロミスは、一定条件を満たしている人を増額申込み案内候補者としてリストアップしています。

その人たちに電話をかけていき、もしも増額を希望する人がいたら改めて審査をします。ある程度定期的に電話がかかってくることを想定しておきましょう。

ここで注意しなければならないことは、電話がかかってきたら必ず増額してもらえると思っている人がいらっしゃいますが、実はそうではありません。電話のあと審査が必要となります。

借入時と現在の状況に変化があるなどの場合、増額してもらえなかったり減額される恐れもあるので注意が必要です。

もしも増額審査に落ちた場合には、当面の間は増額案内が来なくなります。

もしも設定している限度額が50万円を超える時には、増額案内の電話が入る事はありません。限度額が高額の場合には審査も厳しくなっているためです。

プロミスの増額審査に落ちる人の特徴は?口コミから推測してみる

プロミスの増額審査に落ちるのはどのような人なのでしょうか?実際に審査落ちした人達の特徴を口コミから推測してみましょう

- 匿名希望さん

- 年齢:40歳

- 性別:男性

- 職業:会社員

- 並木さん

- 年齢:31歳

- 性別:女性

- 職業:無職

- kurikuriさん

- 年齢:24歳

- 性別:男性

- 職業:日雇いアルバイト

- 筋トレ大好きさん

- 年齢:33歳

- 性別:男性

- 職業:会社員

- 市村さん

- 年齢:39歳

- 性別:男性

- 職業:会社員

- 匿名希望さん

- 年齢:39歳

- 性別:男性

- 職業:自営業

口コミから推測するプロミス増額に失敗する人の特徴

口コミからどのような人がプロミスの増額審査に失敗するのかご紹介します。

プロミスでの契約期間が半年未満の場合

契約当初に設定した限度額は、その時点での申し込み者の返済能力や信用力をもとに判断した結果と言えます。

増額するということは、契約当初よりも収入が上がっていたり返済実績があるなど何かしらのプラス要素があるということです。

短期間でいきなり収入が上がったり信用を得たりするのは難しいです。 特に会社勤めの場合ですと収入をあげるのはそう簡単なことではありませんし、時間がかかるものですから、増額するためのプラス要素は「信用力UP」が挙げられます。

プロミスから信用を得るためには「遅れず返済できている」ことです。とは言え、たった1,2回返済期日を守っただけでは信用に値するとは言えません。

最低でも半年は様子見すると思ったほうが良いでしょう。 初回限度額が少な目なのは、プロミスから信用されていないからと言っても過言ではありません。

増額しても問題なく返済してもらえると信用されるためには、最低でも半年以上は利用し続け一度も延滞なく返済することが必要だと思ってください。

半年経過しても増額に失敗する人もいるぐらいですから、半年以上の利用は最低ラインと思ったほうが良いでしょう。

ただ単に契約だけしてろくに利用していない場合は実績として評価されませんので注意してください。定期的に借り入れして期日通りに返済する。これを続けていくことではじめて評価されるのです。

プロミス利用中に無職になった場合

無職の場合はプロミスでキャッシングできませんが、利用中に無職になってしまった場合は実は利用できてしまいます。

ただし、増額審査時にも在籍確認することもありますので、それによって無職になってしまったことはばれてしまいます。

無職ということは無収入なわけですから、これ以上限度額を増やしてしまうと返済できなくなるリスクが高くなりますから、当然増額はされません。

下手すれば、増額前の時点でも返済不能になるかもしれませんので、この場合はカードの利用停止や減額される可能性が高いです。

失業中、休業中、結婚して専業主婦になったいずれの場合も無職に該当しますので増額はされません。

日雇いアルバイトの場合

日雇いアルバイトや派遣で生計をたてている中にもプロミスでキャッシングしている人はいます。

ただし、仕事や収入が安定しているとは言い難いですので、審査通過できても限度額はかなり少な目です。

ギリギリのラインで審査通過している可能性が高いので増額審査は通らない可能性のほうがかなり高いです。

転職して在籍確認が取れない場合

プロミスを契約して後に転職した場合、増額申込する場合は注意が必要です。 何故なら、増額審査でも在籍確認が行われるからです。

転職したことを既にプロミスに申告した後に増額審査に申し込んでいれば良いですが、申告せずに増額審査に申し込んでしまうと、審査担当者は転職前の職場に在籍確認をしてしまいます。

当然、以前の職場には在籍していませんので電話にでた職員に「〇〇はいません」と答えられてしまいます。

在籍確認ができなければ増額不可となります。 転職後にプロミス増額する場合は、必ず事前に勤務先が変わったことを伝えましょう。

信用情報に事故情報が登録されている場合

増額審査でも、利用者の信用情報は確認されます。 信用情報に事故情報が登録されていれば増額はまず無理でしょう。

代表的な事故情報は下記のとおりです。

| 金融事故の種類 | 内容 | 登録期間 |

| 延滞 | 61日以上または3ヶ月以上の延滞 | 延滞解消もしくは完済から1~5年 |

| 代位弁済 | 保証会社にローン返済を肩代わりしてもらう | 5年 |

| 強制解約 | 規約違反のため、カード会社から契約解除された | 5年 |

| 債務整理(任意整理、個人再生、自己破産) | 任意整理、個人再生、自己破産など法的な借金整理をする | 5年~10年 |

事故情報で特に多いのが延滞です。1週間程度の延滞であれば信用情報に登録される可能性は低いですが、2ヶ月以上延滞すると事故情報は登録されると思ったほうが良いでしょう。

また期間が短い延滞であっても、定期的に繰り返している場合も延滞扱いとして登録されることもありますので、やはり期日を守って返済することが一番です。

他社借入が3件以上ある場合

信用情報を見ることで他社借入状況もわかります。

プロミスに限らず、一般的なカードローン会社は他社借入が3件以上あると増額審査は通りません。今以上に限度額を増やしてしまうと返済遅延や返済不能になるリスクが高くなるからです。

注意してほしいのが、他社借入はクレジットカードのキャッシング枠も含まれるということです。しかも契約しているだけで借入していなくても1件としてカウントされてしまいます。

使っていないのであればキャッシング枠は無くしてしまうのが良いでしょう。

貸金業者からの借入が総量規制に抵触している

プロミスは貸金業者に該当するため利用者に年収3分の1を超える金額を貸すことはできません。これを総量規制と言います。

たとえば、年収300万円の人がプロミスから70万円の借り入れをしていると他の貸金業者から借りられるのは30万円までとなります。

そして既に他社からも30万円借りている場合は総量規制に抵触しているのでプロミスだけでなく他の貸金業者でも増額することはできません。

プロミスに虚偽の報告をしたらどうなる?

プロミスでどうしても増枠を得たいからといって、虚偽の報告をしてしまっては大変なことになります。

いくらお金が足りないからといって、嘘の情報を記入したり電話で伝えても、審査に通らなかったり、増額を拒否されるだけではなく、カード自体が停止されたり、最悪の場合はなんらかの罪に問われてしまうことさえあるのです。

まず、金融事故を起こした場合は、借入額の増額は絶望的です。

契約を解除されることさえあります。そのようなそもそも嘘をついても無駄なものではなく、「この程度ならバレないだろう」と甘く考えがちな例を以下に述べます。

偽装会社を使って在籍確認をした場合

プロミスでは、基本的には在籍確認が行われないことが多いようですが、これをあまり盲信してはいけません。

プロミスが急に方針を厳しくして、電話がかかってくることもあります。 だからといって、在籍確認の電話がかかってくる会社を偽装してしまっては、とんでもないことになるかもしれません。

実態のない会社をペーパーカンパニー、または幽霊会社などと呼びますが、電話だけつながっても仕事の実態がなかったり、事務所が空室だったりするものもあります。

もし、増枠を得ようとしてそのような偽装会社を利用してしまったら、詐欺罪に問われることがあるかもしれません。

実際には収入がないのにも関わらず、不正にキャッシングしょうとしたとみなされるからです。詐欺罪(詐欺未遂罪を含む)は、懲役10年以下の重い罪です。

収入をごまかした場合

平均年収や、毎月の給与などは、返済能力の有無に関わる重要な基準です。そのため、プロミスも、特に審査に慎重になるところでもあります。

希望する利用限度額が50万円を超える場合(または他社との合計が100万円を超える場合)には、収入証明書の提出が必要になります。

給与明細書を提出すれば良いのですが、直近の数ヶ月分のものでないと通らないです。 利用限度額を50万円以下にして増額を申請しても、年収が例えば一気に前回審査時の2倍、3倍になったら、相手もおかしい、と感じます。

もちろん、プロミス側も入力ミスの可能性を考慮して確認の電話をかけてきますので、その時に「桁を一つ間違えた」などと非を認めれば、問題ないでしょう。

他社借入件数や借入額を偽った場合

他社借入件数はごまかせるのでは、と思ってはいけません。信用情報機関に全ての借入記録が記載されており、借入会社数や借入金額まで、プロミスには全てわかっています。

できる限り正確に答えるのがベストです。

また、同様の理由からすでにプロミスを含めて複数の消費者金融などから借入をしているのであれば、新たなローン会社からの借入を申し込むのは、断られる可能性が高くなります。

それよりは、プロミスで増額を申請する方が、お金が得られる可能性が高いでしょう。

個人情報で嘘をついた場合

基本的に、個人情報の嘘は通用しません。プロミスは無担保、無保証人でキャッシングができるのですが、逆に言えばそれ以外の審査の目が厳しいと言うことです。

銀行などでは土地や建物などの担保・印鑑・連帯保証人などがあることにより、ようやく審査に通ります。

それに対し、プロミスでは運転免許証だけで審査を通すことが可能です。 基本的に、運転免許証・パスポート・健康保険証などは情報が正確ですが、偽造することも不可能ではありません。

でも、プロミスは審査のプロなので、簡単に見破られてしまいます。 もし運転免許証を偽造した場合、有印公文書偽造罪として、刑法155条の規定により、1年以上10年以下の懲役になります。

車という動く凶器を無免許で乗り回すことが危険だから、ということもあるでしょうが、年齢や住所を偽ることがそれだけ重い罪だと言うことを認識し、甘い誘いに決して乗らないようにしましょう。

その他、嘘をついたと見なされるケース

嘘というわけではないですが、おどおどした自信のない話し方をしていたら、プロミス担当者に不審に思われて、増枠が得られない可能性があります。

また、アルバイトやパートを複数掛け持ちしている場合もあるでしょう。その場合、収入証明書と申告した年収とに差異が生じることがあります。

この場合、最も勤務が長いまたは収入が多い職場の情報を申告しましょう。 アルバイトやパートの掛け持ちに対し、プロミスは合算した年収を基準に融資してくれます。

アコムなどは年収の多い方のみを基準に審査するので、その点ではプロミスは優れていますね。

プロミスで限度額変更の電話をしようと思ったらチェック!

プロミスで限度額変更の電話をしようと思ったらフリーコール0120-24-0365のプロミスコールか、フリーコール0120-86-2634の女性専用ダイヤルレディースコールに電話をしましょう。

ただ、インターネットの会員ページからも受け付けていますので、どちらかというとインターネットからの手続き方法が便利です。

審査は平日9:00~18:00となっており、この時間外や土日祝日の場合は翌営業日以降の連絡となります。

また、利用限度額が50万円を超える場合や、複数社の借入合計が100万円を超える場合には、以下の書類のうち1点の縦鼻が必要となります。

- 最新の源泉徴収票

- 最新の確定申告書

- 直近2ヶ月の給与明細書と1年分の賞与明細書

プロミスで限度額変更する場合の手順を紹介

プロミスの増額審査に申し込む時の申請方法の手順を紹介します。以下の順番どおりに操作することで簡単に申請することが可能です。

《ステップ1:会員サービスにログイン》

ローンカードとカードの暗証番号でログイン可能です。他にもIDとパスワードでもログインできるので、いずれかでログインしましょう。

《ステップ2:限度額変更申し込みボタンをクリック》

会員ページから「限度額変更のお手続き」をクリックします。

《ステップ3:必要事項の入力》

希望の限度額や連絡先、電話番号などの必要事項を入力します。

《申し込み完了》

この3つのステップで申し込みが完了となります。

限度額の増額よりも新規借り入れの方が簡単

プロミスは増額しても金利は下がらない?口コミで検証

金利は限度額に応じて設定されます。基本的には限度額が高ければ金利は低くなり、限度額が低いと金利は高くなります。

限度額が増えることで金利を下げてもらえるのでしょうか?口コミで検証してみましょう。

- yuuriさん

- 年齢:26歳

- 性別:女性

- 職業:アルバイト

- 匿名希望さん

- 年齢:40歳

- 性別:男性

- 職業:会社員

- 匿名希望さん

- 年齢:35歳

- 性別:男性

- 職業:自営業

- 髭男爵さん

- 年齢:41歳

- 性別:男性

- 職業:会社員

増額で金利は下がるが実際は難しい!

プロミスで限度額を増額することで金利を下げてもらうことは可能です。しかし、実際には一定の金額以上の限度額が設定されない限りそれも難しいです。

一定の金額とは具体的にいくらなのか?それは100万円以上です。金利の上限というのは法律によって定められています。

| 限度額 | 金利の上限 |

| 10万円未満 | 20.0% |

| 10万円以上100万円未満 | 18.0% |

| 100万円以上 | 15% |

限度額が100万円以上の場合、カードローン会社は金利を15%以下に設定しなければ法律違反となります。

そのため、嫌でも金利は下げなければいけません。

逆に言えば、限度額が100万円未満であれば金利は18.0%~20.0%の間で設定してもかまわないということで、実際に金利を引き下げるかどうかはプロミスの裁量によって決められることになります。

金利を下げるということはプロミス側からすれば利息収入が減ることになりますから、そう簡単には金利を引き下げてもらうことはできません。

限度額が高ければ金利を下げても十分な利息収入を得られますが、限度額が少ないうちから金利を下げてしまえば満足に利息収入が得られません。

そのため、増額後でも限度額が低ければ金利が下がる可能性と言うにはかなり低いと思ったほうが良いでしょう。

金利引下げの方法は増額だけではない

金利を引き下げるのは何も増額だけではありません。実はプロミスと交渉することで金利を下げてもらうことも可能です。

もちろん、交渉の結果金利引下げを見送られることもあります。金利を下げてもらうためにはプロミスに「優良顧客だ」と認識してもらう必要があります。

具体的には次の条件を満たしている人が金利引下げに成功する可能性があります。

長期的にプロミスを利用している

1つのカードローン会社と長期に渡り取引していると、カードローン会社側に信用してもらうための情報が多くなりますので、交渉した結果金利を下げてもらえる可能性が高くなります。

加えて、カードローン会社側としても長期利用している客は今後も逃したくないお得意さんといえますので、交渉で優位に立てます。

遅延なく返済している

いくらプロミスを長期利用していても、その間に返済遅延があるようでは優良顧客とみなされません。

金利を引き下げてもらいたいのであれば一日たりとも返済に遅れてはいけません。定期的に繰り上げ返済しているとなお良いでしょう。

他社ローンも延滞していない

プロミスの返済がきちんとできていても他社のローンを延滞していては意味がありません。

バレないだろうと思っているかもしれませんが、他社ローンの利用履歴は個人信用情報に記録されているので、プロミスが個人信用情報機関を通して信用情報をチェックすればばれてしまいます。

信用情報に延滞の記録があれば信用出来ないと判断され、その結果金利引下げに失敗します。他社ローンも遅れることなく返済しましょう。

返済能力が上がったことをアピールする

新規申込時よりも返済能力が上がったという場合は遠慮なくそれをプロミスにアピールすると良いでしょう。

具体的には収入のUP、アルバイトから社員へ雇用形態が変化した、賃貸からマイホームを購入したなど、申込時よりも自身の返済能力が良い方向へUPしている場合はプロミスに申告すると良いでしょう。

増額審査の際は電話連絡がないケースもある

カードローンの借入限度額をアップする方法は「こちらから申請する」もしくは「プロミスから増額の案内があるか」のどちらかです。

カードローンの借入限度額をアップする方法は「こちらから申請する」もしくは「プロミスから増額の案内があるか」のどちらかです。

どちらの方法を選択したとしても在籍確認が行われるかどうかは明記されていません。最大限度額が高額な方でも在籍確認が行われないケースもあれば、希望限度額が少額だとしても在籍確認が行われる場合があります。

プロミスの契約可能額は500万円までなので、それ以下の金額であれば借りられる可能性がありますが、一度に大幅アップを見込むことは難しいようです。

電話連絡がかかってきやすい人の特徴

貸金業者にとって融資限度額をアップするかの判断が難しいときは在籍確認を行う傾向にあります。

例えば借入実績が少ない、返済能力があるか判断が難しい、自営業者や個人事業主・非正規雇用のため収入が不安定、申し込み情報が本当か疑わしい場合には電話がかかってきやすいようです。

その一方でクレジットカードの申し込み等により最近在籍確認を行った方や確認する必要がない方は電話連絡なしで限度額変更の審査が行われます。

必ず行われるというわけではなく、一方で絶対行われないという保証もありません。基本的には在籍確認はあるものとして準備しておいた方が確実です。

限度額の増額よりも新規借り入れの方が簡単

電話連絡なしで限度額変更したいときは収入証明書を用意しよう!

利用限度額アップに際して利用実績や顧客の取引情報を信用情報機関で照会する等の増枠審査は行われますが、収入証明書の提出によって電話連絡が省略されるケースもあるようです。

利用限度額アップに際して利用実績や顧客の取引情報を信用情報機関で照会する等の増枠審査は行われますが、収入証明書の提出によって電話連絡が省略されるケースもあるようです。

プロミスで増額する際に収入証明書が必要な条件は下記のようになっています。

- 借入希望額が50万円を超える場合

- 借入希望額が他社借り入れとあわせて100万円を超える場合

(※他社借り入れには消費者金融やクレジットカードのキャッシング枠が含まれ、銀行ローン・ショッピングリボ等は含まれません)

50万円以下の借り入れを希望したときも収入証明書を提出すれば審査が優遇される傾向にあるようです。

収入証明書によって勤務先に勤めていることが証明されるので、融資を受けられる可能性は高まりますし、在籍確認が省略されるケースもあります。

プロミスは在籍確認に対して柔軟に対応してくれる

プロミスは事前に相談しておけば利用者の要望にあわせて在籍確認を行ってくれます。

必ず希望通りになるわけではありませんが、「女性から在籍確認してほしくない」「呼び名は○○にしてほしい」等の要望に応えてくれた!という口コミもあるので、在籍確認が不安な方は相談してみましょう。

プロミスコール(0120-24-0365)へ申込後に連絡すれば問題ありません。申込後にかかってくる審査担当者からの電話で在籍確認の旨を伝えても対応してくれるケースがあるようです。

プロミスは会員サービスも優れており、毎日ログインすればポイントがたまっていきます。

初回借り入れ時はメールアドレスの登録とWEB明細の利用により30日間無利息となりますが、一定以上ポイントが貯まれば無利息サービスを受けられるので、上手に活用して利息負担を抑えてくださいね。

プロミス増額審査を通過して得られる3つのメリット

プロミスの増額審査を通過して得られるメリットは3つあります。

メリット1:使えるお金が増える

利用限度額が増えるということは使えるお金が増えるということです。 ただし、増額できる金額は10万円前後が基本です。

限度額10万円から100万円と言ったように一気に増額されることはありません。

限度額が50万円までの増額は審査通過すると比較的簡単に増額できますが、逆に増額する金額が高いと審査が厳しくなります。

限度額が増えることで今までよりも使えるお金が増えますので、急な出費にも対応でき安心です。

メリット2:金利が下がり利息を抑えられる

限度額が増えることで金利が下がることがあります。限度額100万円未満ですと金利が下がる可能性は低いですが、限度額が100万円以上になると利息制限法により強制的に金利は15%にまで下げられます。

金利が下がれば利息を抑えることも可能になります。

例)50万円借りて2年で完済した場合の比較

・利用限度額50万円の場合(金利17.8%)

⇒利息総額:97,923円

・利用限度額100万円の場合(金利15%)

⇒利息総額:81,828円

限度額が増えたからと言って増えた分も無理に借り入れする必要はありません。利息を抑えるために増額審査を受けて金利を下げる人も少なくないです。

上記の例からもわかるとおり、同じ借入額でも利用限度額100万円のほうが利息を15,000円以上も節約できています。

節約で浮いた分を随時返済に回すことができ、完済までの道が近くなります。

メリット3:多重債務を防げる

利用限度額が増えれば今まで以上に借りれる金額が大きくなります。

そのため、お金が不足したときに、わざわざ他のカードローンに申し込んで借り入れすると言った必要がなくなります。

借入件数が増えてしまうと、返済日が多くなりいくら返せばよいのかわからなくなったりするので、なるべく1つのカードローンを使い続けたいものです。

借入件数が1社、2社と増えていくと気がついたら借金を借金で返す多重債務者に陥っていることもあります。

増額して借り入れを1社からのみにしておけば多重債務に陥ることもありません。

プロミス増額は気軽にやってはいけない!増額のデメリットとは

プロミスで増額に成功すれば今よりも多く借り入れができます。利用者の実績次第では金利が下がることもあります。

一見すると増額にはメリットしかないように思えるかもしれませんが、実はデメリットも存在します。

デメリットを知らずに気軽に増額に申し込んでしまうと痛い目を見るはめになるかもしれません。

ここではプロミス増額のデメリットについて解説していきます。しっかりとデメリットを理解したうえで増額申込してください。

デメリット1:プロミスの増額審査は厳しい

プロミスに限ったことではないですが、基本的にカードローンの増額審査は厳しいです。

新規申込時よりも審査が厳しいことも珍しくありません。

下記4つの条件を満たしていないとプロミスの増額審査に通るのは難しいです。

- 信用情報に傷がない

- 半年以上プロミスを利用している

- 他社借入件数が少ない

- 返済能力が向上している

上記を満たしていないとプロミスの増額審査に申し込んでも通らない可能性が高いです。 また実績を作るためにもある程度の期間が必要になります。

昨日今日契約してすぐ増額とはいきません。増額するにも時間がかかり、最低でも半年以上プロミスを利用し続ける必要があります。

増額は利用者であれば誰でも簡単に申し込むことはできますが、簡単に審査に通るものではありません。

基本的に新規申込時のほうが審査基準は緩いです。返済遅延を一度でもしていれば増額は難しいと思ったほうが良いです。

それぐらい増額は簡単なものではないのです。

デメリット2:限度額が低くなることもある

増額審査に通らないだけで済めば正直まだ良い方です。なぜなら、審査結果によっては限度額が申込時よりも低くなってしまうこともあるからです。

増額申請すると、プロミスはもう一度審査をやり直すことになります。このとき、契約時と申込状況や勤務先が変わっていると更に慎重な審査を行います。

契約時よりも返済能力が上がっているのであれば良いですが、その逆ですと減額される可能性があります。

たとえば、下記のようなケースに該当する人は減額の危険性が高いです。

- 度々延滞している

- 長期延滞中

- 他社からの借り入れが増えている

- 正社員から派遣社員・パート・アルバイトへ転職した

- 年収が減った

上記に該当する人はプロミス担当者から「安定した返済能力が保証できない」と判断されるため、その結果減額されてしまいます。

増額審査は新規申込時よりも慎重に審査を行いますので、経済状況が悪化した状態で行うと減額されるリスクが高くなりますのでおすすめできません。

デメリット3:カードの利用を止められてしまう

増額申請したことでプロミスカードの利用を止められてしまう可能性もあります。

つまり今後は一切追加の借入はできなくなり、以降は返済専用になってしまうのです。

下記に該当する人はプロミスからカード利用停止にされる可能性が高いです。

- 信用情報に金融事故の情報が記録されている

- 総量規制に抵触している

- 収入証明書の提出に応じない

- 他社借入件数が多い

- 勤務先など個人情報が変わったのに事前申告がない

信用情報に傷がつくと増額できないばかりかカード利用停止の恐れもあります。また他社へ新規申込しても審査は通りません。

総量規制に抵触している場合は一発でカード利用停止になるときと、カードそのものの利用停止はならず借入制限がされるときがあります。

たとえば、年収300万円でプロミスから40万円、他社から70万円の借り入れをしている場合は追加の借入はできなくなります。

しかし、この場合借入の合計額が100万円以下になると、空いた枠分だけ追加借り入れができるようになります。

増額審査では、収入証明書が必要になることもあります。

プロミスの場合、限度額に関係なく収入証明書の提出を求めてくることもあり、その際に提出しないと利用停止の措置をとることもあります。

意外と多いのが勤務先などの個人に関する情報に変更の届け出をしないで増額審査を申請してしまうケースです。

増額審査では収入や勤務先、住まいの状況などに変わりはないか口頭で必ず確認をとります。

事前に変更手続きを済ませていれば良いです、それをせずに増額申請してしまうと利用停止になってしまうことがあります。

プロミスの増額審査では限度額変更はいくらまで可能なの?

限度額をいくらまで増やしたいのかは人それぞれかと思いますが、ここでは目安を紹介していきたいと思います。

プロミス利用者が増額希望した場合は10万円以下の増額になる

プロミスから増額案内があったのではなく利用者自らが増額審査を希望した場合は、原則として増額の幅は10万円以下となることが多いです。

もちろん、20万円や30万円以上増額された人もいますがそれは稀なケースです。

自分から増額を希望するということは、それだけお金に困っている証拠です。そのため、プロミスは審査に慎重になります。

プロミスの増額幅は総量規制の範囲内

増額の幅は人それぞれですが、1つ確実に言えることは総量規制を超えて限度額が増額されることはないということです。

プロミスは消費者金融ですので総量規制の対象となります。そのため、年収3分の1を超える貸し付けはしません。

ただし、総量規制いっぱいまでなら増額してくれるのかというとそうでもありません。

たとえば、年収300万円で貸金業者からの借入総額が80万円の人がいたとします。この人の場合、最大100万円まで貸金業者から借り入れすることが可能で、プロミスでは後20万円までの増額ができるということになります。

しかし、実際に増額されるのは、多くても10万円程度です。総量規制いっぱいまで増額することはまずありません。

また、クレジットカードのキャッシング枠を持っているけど使っていないという場合でも、増額されない可能性があります。

プロミスの増額はいくらまでできるの?

プロミスでは最大いくらまで増額してくれるのか?これは増額前の利用限度額が関係してきます。

増額前の利用限度額が15万円以下の場合

利用限度額が15万円以下ということは、それだけプロミスからの評価が低いということです。

限度額が15万円以下に設定される可能性が高い職業は主に自営業、派遣社員、契約社員、パート・アルバイトなどです。

この場合、増額されるのは多くても10万円程度です。

ただし、年収や雇用形態がレベルアップしたなど返済能力が上がったという場合は、総額の幅は30万円まで広がる可能性があります。

増額前の利用限度額が30万円以下の場合

利用限度額が30万円以下の場合は、50万円まで増額される可能性が高いです。ただし何かマイナス要素があるとこの限りではありません。

初回契約で限度額30万円をもらうにはプロミスからの評価がそれなりに高くない無理です。

すでに限度額30万円なのであれば、割りとスムーズに増額されます。

増額前の利用限度額が50万円以下の場合

利用限度額が50万円以下の場合、増額のハードルは一気に上がります。

まずプロミスから増額の案内がくることはないです。そのため、増額したいのであれば自分で増額審査に申し込む必要があります。

50万円までは比較的順調に増額されることが多いですが、50万円以上になると途端に増額するのが難しくなります。

仮に増額されたとしても5万円~10万円程度の少額しか上がらないことが多く、希望通りの金額まで増額される可能性は低いと思ったほうが良いでしょう。

限度額の増額よりも新規借り入れの方が簡単

大手消費者金融なら電話連絡なしで新規契約可能

消費者金融の場合は総量規制の影響により「年収の1/3まで」しかお金を借りられません。

消費者金融の場合は総量規制の影響により「年収の1/3まで」しかお金を借りられません。

プロミスで最高限度額まで借りようとした場合、年収1,500万円以上必要となります。こちらから増枠申請したときは融資審査が厳しく行われがちで、一度に増える限度額も10万円程度です。

まとまったお金を借りたい!今日中にお金が必要!という方は他社に申し込むのが良いかもしれませんね。

金融業者ごとに特徴をまとめているのでニーズに合わせて使い分けてください。

SMBCモビットのWEB完結申込なら職場連絡なし

SMBCモビットには「カード申込」と「WEB完結申込」があり、WEB完結を選べば職場連絡なしで借入可能です。

WEB完結申込を利用するためには、社会保険証または組合保険証を提出でき、三井住友銀行、三菱UFJ銀行、ゆうちょ銀行いずれかの普通預金口座を持っている必要があります。

条件さえ満たしていればインターネットですべての手続きが完了するため、家族や職場に気付かれることなくお金を借りられますよ。

限度額の増額よりも新規借り入れの方が簡単

電話連絡をなくしたいときは申し込み完了後に必ずコールセンターへ連絡しよう!

SMBCモビットのカード申込、アコム、アイフルで申し込む際は、申込完了後にコールセンターへ連絡しましょう。

自動契約機で書類を提出すれば在籍確認の代わりとなり電話連絡なしで借り入れ可能です。

ただし、電話以外の方法で在籍確認したときは利用限度額が少額になりがちなので高額融資を希望する方は注意してくださいね。

審査が不安という方は借り入れ診断を活用して事前にチェックしておきましょう。各社が蓄積したデータをもとに自動審査を行ってくれるので最短10秒程度で結果がわかります。

年齢、年収、他社借入額等を入力するだけなので手続きは簡単。他社の借入件数が多いと審査に影響があるので、完済したカードローンは利用停止手続きを行い解約しましょう。

他社へ申し込む際は借り入れ件数が5件以下になるようにしてくださいね。事前準備をしっかりと行い、お金のやりくりをしてくださいね。

プロミスで増額して追加融資するのと他社へ申し込みするのはどっちが良いの?

プロミスで増額せず、他社へ新規申込してお金を借りようと考えている人もいるのではないでしょうか?

他社へ新規申込する場合、増額と比べてどんなメリットとデメリットがあるのか知っておくことは大切です。

ここでは他社への新規申し込みで得られるメリット・デメリットについて解説していきます。プロミスで増額せず他社申込みを検討している方は参考にしてください。

土日や会社が休みのときはどうなるの? 他社申込みのメリット

まずはメリットについて見ていきましょう。

プロミス増額よりも借入できる可能性が高い

既に説明したように増額では大きく限度額を上げてもらえる可能性は低いです。一般的には10万円~20万円の範囲内で限度額が上がるとされています。

一方、新規申し込みなら初回から多めに借り入れすることも可能です。増額するには返済実績が必要ですし時間もかかりますので、そういった意味でも新規申込みのほうが優れているでしょう。

無利息サービスを利用できる

プロミスを初めて利用する人は30日間の無利息サービスが適用されます。無利息期間中は一切利息が発生しませんので使い方次第では銀行で借りるよりもお得です。

しかし無利息期間は30日と決した長くはありません。そのうえ、サービスが終了すれば以降は無利息期間が適用されません。

増額できたからと言って新たに無利息期間が適用されるわけでもないです。

プロミス以外でも無利息期間を提供しているカードローンはあります。大手消費者金融のアコムやアイフルでも無利息期間の適用があります。

無利息期間は数万円程度の少額の借入に非常に有効です。プロミスでの増額希望額が少額なのであれば、他社へ新規申込したほうが利息節約につながるでしょう。

プロミス増額よりも借り入れが早い

増額審査は入会時よりも基準が厳しく、なおかつ時間もかかります。

急いでお金が必要という場合はプロミスで増額するよりも即日融資に対応している他社カードローンに申込したほうが素早く資金調達できる可能性が高いです。

プロミスと審査基準が近い大手消費者金融を選べば、審査落ちの可能性は少ないです。

土日や会社が休みのときはどうなるの? 他社申込みのデメリット

では逆に他社申込みにはどんなデメリットがあるのでしょうか。

必ず借りられるわけではない

これはプロミスで増額する場合にも言えることですが、申し込みすれば必ず審査に通るわけではありません。

カードローン審査は決して厳しいものではありませんが、それでも審査落ちしてしまうことがあります。

審査落ちすれば当然借り入れはできませんし、信用情報に申込み記録だけが残ってしまいます。

手間がかかる

新規申込の場合、プロミスに申込んだ時と同様に申し込み書に必要な情報を記入していかなければいけません。氏名や住所などまた新たに記入するのは正直面倒ですよね。

また当日中にお金が必要で自動契約機に出向かなければいけないとなればかなりの手間といえます。

近くに自動契約機があれば良いですが、地域によって自動契約機の設置台数には差がありますので来店するのが大変という人もいるでしょう。

その点、増額は来店不要でネットもしくは電話だけで手続きを済ませられますので簡単です。

また新規申込の場合、必要書類を用意しなくてはいけません。本人確認書類だけなら良いですが、収入証明書も必要となるとやや面倒です。

給与明細書など収入を証明できる書類が手元にあれば良いですが、持っていなければ再発行の手続きが必要です。下手すれば当日中に借りられない可能性もあります。

在籍確認で会社にバレる危険性も

プロミスの増額審査では基本的に在籍確認は行われません。利用者の返済能力や信用力に疑わしい点がなければ、在籍確認無しで審査は進められます。

しかし新規申し込みではそうもいきません。審査では必ず在籍確認が行われます。

確認の方法はほとんどのカードローン会社で勤務先へ電話という形をとっています。

中には書類で在籍確認をしてくれるところもありますが、担当者の判断にゆだねられますので基本的には職場へ電話すると思ったほうが良いでしょう。

在籍確認をする担当者もできるだけカードローンだとバレないように配慮はしてくれますが、100%バレないという保証はありません。

在籍確認がきっかけでカードローンの利用がバレてしまった人だっています。

せっかくプロミスの在籍確認をうまく交わしても、また新たに申込んだことで会社にバレる可能性だってあります。

プロミス増額に関する疑問

ここではプロミスの増額に関する疑問にお答えしていきます。

増額するとかならず金利が下がるわけではないです。しかし、限度額と金利は対応していることから、限度額が増えることで金利が下がることはあります。

プロミスを始めとするカードローン会社は、その人の信用に応じて限度額を設定しています。信用している顧客であればたくさんお金を貸してもきちんと返済してくれるから問題ない、だから金利を下げても十分な利益を得られると判断し増額してくれます。

これに対し、信用がない顧客には貸し倒れのリスクが高いので、多くのお金を貸す事はしません。 このように、プロミスが定める限度額というのは、顧客に対する信用の度合いを示しているに他なりません。

信用されている顧客は、プロミスからしても今後も利用してもらいたいと思うため、金利を下げてくれます。だからこそ、増額できれば金利を下げてもらえるのです。

限度額を上げたからと言ってその分借りないといけないというわけではありません。あくまでも限度額の範囲内で利用者が自由に借りてよいのがカードローンです。

金利を下げたいがために増額審査に申込む方も少なくないです。限度額があがり金利が下がれば、利息負担は減るからです。

WEBの増額申し込みは24時間受け付けていますが、審査は平日のみ行っています。 土日祝日に審査結果を知りたい場合は自動契約機で申込む以外の方法はありません。

自動契約機の営業時間は9:00~21:00(店舗より営業時間が異なります)までとなりますので、できれば19時ぐらいまでには来店して申込むのが良いです。時間ギリギリですと翌日以降に持ち越しになる可能性があります。

増額は収入だけで決まるものではありませんので、可能性がないわけではないです。パート・アルバイトでも増額に成功している人はたくさんいらっしゃいます。

重要なのはプロミスでの利用実績です。半年以上利用していて一度も延滞がなければ増額の可能性ありです。

逆に、これに満たない人は増額は難しいです。あくまでも目安に過ぎませんが、参考にしていただければと思います。

そのように一気に限度額が上がるのは稀です。実際は10万円単位で増額されていくことのほうがほとんどです。 限度額が50万円に達すると、そこから増額のハードルは上がりますので、簡単には増額とはいきません。

在籍確認への対応が柔軟なカードローン

[af_promis] [af_mobit] | |

|  |

|  |

|  |

|  |

|  |

| |

| |

| |

| |

| |

| |

| |

| |