プロミスのおまとめローン(借り換え)審査に通過する方法

そのため複数社から借り入れがあった人は新しい融資が受けられなくなり、返済のために新しくカードローンを作ろうとしても審査に通らなくなってしまいました。

そこで登場したのがおまとめローンです。おまとめローンは債務者にとって一方的に有利な借り換えとして認められており、総量規制の例外貸付となっています。

そのため年収1/3以上でも融資を受けられる可能性があるのです。ここではプロミスのおまとめローン審査について詳しく解説。

審査に通過するための秘訣を紹介しているので、ぜひ参考にしてくださいね。2010年の貸金業法施工により、消費者金融では年収の1/3までしか借りられない総量規制という借り入れ制限ができました。

プロミスおまとめローンはどんなもの?フリーキャッシングとの違いは?

ここではプロミスおまとめローンの基本情報や特徴について、プロミスのフリーキャッシングと比較しながら解説していきます。

プロミスおまとめローンの基本情報

まずはプロミスおまとめローンの基本情報です。

プロミスおまとめローン基本情報

| 対象者 | ・18歳以上74歳以下(お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。また、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。) ・本人に安定した収入がある(収入が年金のみの場合は申込不可) ※主婦、学生でもパートやアルバイトで安定した収入があればOK |

| 資金使途 | 他の貸金業者からの借入金返済のみ |

| 借換対象となる ローン | 消費者金融・クレジットカードなどのキャッシング(無担保ローン) ※銀行のカードローン、クレジットカードのショッピングなどは対象外 |

| 融資額 | 300万円まで |

| 契約額 | 借入者指定の契約額(極度額)の範囲内で、会社が決定した額 |

| 金利適用方式 | 単一金利 |

| 借入利率 | 6.3%~17.8%(実質年率) |

| 遅延利率 | 20.0%(実質年率) |

| 返済方式 | 元利定額返済方式 |

| 返済期日 | 5日、15日、25日、末日の中からどれか ※三井住友銀行、ジャパンネット銀行以外は5日 |

| 返済期間・回数 | 最終借入以後最長10年 1回~120回 |

| 担保・保証人 | 不要 |

| 必要書類 | ・本人確認書類 (運転免許証、または健康保険証、パスポートなど) ・収入証明書 (源泉徴収票、確定申告書などで最新のもの) |

以下はプロミスフリーキャッシングの基本情報です。

プロミスフリーキャッシングの基本情報

| 対象者 | 18歳以上74歳以下(お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。また、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。) 本人に安定した収入がある(収入が年金のみの方はお申込いただけません) ※主婦、学生でもパート・アルバイトで安定した収入があればOK |

| 資金使途 | 生計費に限る |

| 融資限度額 | 500万円 |

| 借り入れ利率 | 4.5%~17.8% |

| 返済方式 | 残高スライド元利定額方式 |

| 返済期間・回数 | 最終借入後原則最長6年9ヶ月 1回~80回 |

プロミスおまとめローンに申し込みできるのは18歳以上74歳以下で本人に安定した収入がある方となります。(お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。また、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。)

おまとめローンといっても特別な申し込み条件はありません。安定収入があればパート・アルバイトでも申し込めます(収入が年金のみの方はお申込いただけません)。

金利は6.3%~17.8%の間で適用されます。

上限金利が17.8%とおまとめローンとしては高いです。また限度額は最高300万円と低めです。おまとめする借入額がそこまで高額でなければ十分な額と言えるでしょう。

プロミスおまとめローンの利用用途は、他の貸金業者からの借入返済に限られます。

貸金業者とは消費者金融・信販会社・クレジットカードのキャッシング枠が該当します。

銀行カードローンとクレジットカードのショッピング枠の支払いには利用できません。

プロミスおまとめローンとフリーキャッシングの違い

プロミスおまとめローンと通常のフリーキャッシングにはどのような違いがあるのでしょうか?

金利

おまとめローンの金利は6.3%~17.8%、フリーキャッシングの金利は4.5%~17.8%です。

上限金利は同じですが、下限金利はフリーキャッシングのほうが低金利です。ただし、下限金利が適用されるのは最高限度額が設定されたときですから、下限金利はあまり気にする必要はないです。

限度額

プロミスおまとめローンの限度額は最高300万円、フリーキャッシングの限度額が最高500万円です。フリーキャッシングのほうが借りられる金額が大きいですが総量規制の対象となりますので高額借入はおまとめローンのほうが向いているといえるでしょう。

利用用途

利用用途にも違いがあります。フリーキャッシングは基本的に自由に使えますが、おまとめローンは他の貸金業者からの借入金返済のみにしか利用できません。

総量規制

プロミスのフリーキャッシングは総量規制の対象となります。そのため、年収3分の1までしか借り入れできません。

年収300万円なら借入上限は100万円までとなります。おまとめローンは総量規制の対象外ですので年収3分の1位以上の借入も可能です。

無利息期間

フリーキャッシングには30日間の無利息期間があります。

借入日の翌日から30日間は一切金利がかからないというサービスです。うまく活用すれば銀行カードローンよりもお得に借り入れできます。

残念ながらおまとめローンには無利息期間はありません。必ず利息が発生します。

追加借入

フリーキャッシングは限度額の範囲内で自由に追加借入ができます。

返済すればその分限度額が戻りますので、契約が続く限り半永久的にお金を借りることができます。

急な出費にも対応できるので非常に便利です。

これに対しおまとめローンは返済専用となりますので、追加借入は一切できません。返済していっても借入することはできないのです。

来店の有無

フリーキャッシングは来店不要で借入が可能です。申し込み~契約まですべてWEB上完結することができ、融資は銀行振り込みで対応してくれます。

忙しくて来店することができないという人でも借り入れできるのはありがたいですね。

一方、プロミスおまとめローンは契約するのに必ず来店しなければいけません。自動契約機で手続きすることになります。

プロミスおまとめローンをわかりやすく説明します

プロミスのおまとめローンがフリーローンとは違うということはおわかりいただけたかと思いますが、金利や利用限度額以前に、仕組み自体がわかりにくい人に向けて、わかりやすく説明いたします。

金融機関との取引で考えるとわかりにくいかもしれないので、あなたが他の人に借金するという想定で考えましょう。

プロミスのように大手消費者金融会社では自動契約機による契約やウェブで完結する瞬フリ、スマホのみでカードレスでキャッシングできるアプリローンなどを使っているので忘れてしまいがちですが、基本的にローンは人同士のことですし、お金の貸し借りは古代バビロニアやエジプト、つまり紀元前から行われていたことです。

そこで、あなたがレストランのオーナーで借金がたくさんあるとしましょう。

あなたはレストランの開店に伴い、借金をするのですが、友人一人から500万円を借り、それを各種支払いに充てるのが、フリーローンに該当します。

それに対し、家賃・敷金・設備投資代・食料仕入れ代・食器代・広告宣伝費・内装費などの経費をそれぞれ別の人から借金するとなると、支払いが大変ですよね。

それをまとめて一人の友人があなたに変わって支払ってくれる仕組みがおまとめローンです。 もちろん、あなたはその友人に対してお金を返さなければなりません。

借金が少なくなる仕組み

そのように借金を一本化すると、あなたがお金を返す相手が一人になるので、返済が楽になるメリットがあります。それ以外にも、金利が安くなり、返済総額を少なくできる可能性があります。

例えば、金利の相場が20%だとしましょう。 10人からそれぞれ50万円ずつ、合計500万円借りるとすると、(50万円×10)×0.2=100万円となります。

それを、一人の友人がまとめて支払ってくれると、一人から500万円借りることになります。そして、融資額が増えると金利の相場も下がります。

そこで、500万円借りたときの金利の相場が15%だとすると、500万円×0.15=75万円となり、25万円安くなります。

お金を貸す友人は損をするかというと、そんなことはありません。なぜなら、金利が下がっても金額はとても大きくなるためです。

元々お金を貸していた10人もすぐに現金が手に入る、三者ともが得をする優れた仕組みなのです。

返済はどのように行う?

借りたお金は、あなたのレストランの利益から返済しなければなりません。

しかし、一気に売り上げが上がるわけではありませんし、毎月安定した売り上げが出せるとも限りません。

そこで、返済を一定期間ごとに行うのが一般的です。プロミスなどほとんどの金融機関では、一ヶ月に1回の返済日を設けています。

アコムのように、返済期間を35日にすることが可能なところもあります。

友人があなたにお金を貸してくれるのは、あなたがレストランをまじめに経営し、利益がきちんと上げられる、つまり安定した返済能力があると信じているからです。

プロミスでおまとめローンを返済する際、口座振り込みを利用することになります。手数料は無料です。

また、レストランの売り上げが好調で余裕がある時は、追加で支払うこともできます。プロミスでも随時返済を様々な方法で行っています。追加に返済する場合の手数料も無料です。

返済期間と返済回数の決め方

これだけだと、おまとめローンは良いことずくめのようですが、必ずしもそうではありません。

金利が安くなっても、返済期間が長期化すればトータルで余計にたくさんのお金をたくさん支払わなければならないことがあるからです。

そこで、返済期間や返済回数は、適正に決めなければなりません。プロミスのおまとめローンでは最長10年・120回になっていますが、可能な限り早く返済した方が有利です。

プロミスおまとめローンのメリット・デメリット

プロミスおまとめローンにはどんなメリット・デメリットがあるのでしょうか?

プロミスおまとめローンのメリット

まずはおまとめローンのメリットについて見ていきましょう。

メリット1:最短即日融資が可能

プロミスおまとめローンは最短即日融資も可能です。

通常、おまとめローンを組もうと思ったら、数日~数週間は待たないと融資を受けることができません。

フリーキャッシングに比べ融資額が大きくなるうえに金利が低くなるため審査が厳しくなるので時間がかかります。

そんな中、プロミスのおまとめローンは最短30分で審査が完了し、平日14時までに契約完了すればその日のうちにおまとめローンを利用することができます。

すぐにでもおまとめすることができるのは大きなメリットと言えます。

メリット2:口座開設不要

一般的に銀行カードローンのほうが低金利ですから消費者金融よりも銀行のほうがおまとめに向いています。

しかし、銀行で申し込むと新たに口座開設をしなければいけない場合があります。

おまとめローンの手続きにプラスして口座開設の手続きもしないとなると時間もかかり面倒です。

プロミスなら普段利用している銀行口座でおまとめ可能ですので、手続きしやすいです。

| プロミスを利用するのに便利な銀行口座 |

| プロミスの利用に銀行口座開設は必須ではありませんが、三井住友銀行やジャパンネット銀行をはじめとした、全国約200の金融機関の口座を持っていると「瞬フリ」サービスを使うことができます。また、三井住友銀行とジャパンネット銀行を利用すると返済日が5日、15日、25日、末日から選べるなど、便利にプロミスのおまとめローンを利用できます。 |

メリット3:随時返済が手数料無料でできる

プロミスは時間帯や日にちに関係なく手数料無料で随時返済できる方法が多く揃っています。

意外にも手数料は負担となりますので、それを無料にできるサービスは利用者にとって嬉しい限りです。

随時返済は通所のカードローンだけでなくおまとめローンでも有効です。特におまとめローンは借入額が大きいので、積極的に随時返済で元金を減らせば利息の大幅カットも可能です。

いちいち手数料のことを気にしなくて良いので、思い立っときに気軽に随時返済できます。

他社、特に銀行カードローンでは手数料が有料で、追加で返済するとかえって損をしてしまうこともあります。その点、手数料が無料のプロミスは、とてもお得です。

手数料無料で随時返済する方法は3通りあります。

- プロミスATM

- 三井住友銀行ATM

- インターネットバンキング

プロミスのキャッシングが利用できるATMは、プロミスATMとプロミス提携ATMです。プロミスATMは自動契約機に併設されていることが多いです。全国に自動契約機は1,000店舗以上あるので、こちらの方が利用できる可能性が高いでしょう。

プロミスATM以外の提携ATMは、1万円以下で110円、1万円を超える場合で220円の手数料が必要です。

ただし、三井住友銀行ATMのみ、手数料が無料です。これは、プロミスがSMBCグループであるからです。

三井住友銀行ATMは、三井住友銀行本店・支店の他に店舗外に設置されたATMもあります。

プロミスで手数料無料で利用できるインターネットバンキングは、三井住友銀行・三菱UFJ銀行・ジャパンネット銀行・みずほ銀行・楽天銀行の五行です。

上記のどのインターネットバンキングを利用しても良いですが、最短10秒で振り込みできる「瞬フリ」が利用できるのは、三井住友銀行やジャパンネット銀行をはじめとした、全国約200の金融機関と非常に幅広いです。

24時間最速10秒で即座に振り込まれるので、非常に便利です。

メリット4:返済はプロミスにおまかせでOK!

プロミスのおまとめローンは、プロミスが既存借入先へ直接振り込みで返済するという形で融資が実行されます。

つまり申し込み者はプロミス以外とは一切手続きする必要が無いということです。

もちろん振込手数料はプロミスが負担してくれますし、代行手数料がとられることもありません。

複数社からの借入金を1社ずつ返済するのは手続きが面倒ですし、余計な手数料がかかりますので、それらをすべてプロミスが代わりにやってくれるのはメリットが大きいといえます。

メリット5 返済を毎月1回に整理でき

プロミスがそれまでの借り入れ先に対し、全て返済してくれるので、あなたはプロミスに対して毎月一回の返済をするだけで済みます。

このように返済相手や回数といった、返済方法が整理できるのは、計り知れないメリットがあります。 返済相手や返済回数が多いと、どうしても「お金を返さなければならない」という心理的プレッシャーに常にさらされます。

そうなると、返済のためにお金を稼がなければならないのに、その時間を返済に費やしたり、仕事が手につかないなどの弊害が起こりかねません。

それを、毎月一回の返済額にまとめられるだけでも大きく心理的負担が軽減されます。

プロミスおまとめローンのデメリット

続いておまとめローンのデメリットを確認してみましょう。

おまとめローンなのに金利が高い

プロミスおまとめローンの金利は年6.3%~17.8%です。上限金利に注目するとプロミスのおまとめローンは金利が高めであることがわかります。

消費者金融系のカードローンの上限金利の相場が18%ですから、それとほぼ同じです。

おまとめの金額が100万円以下だと上限金利が適用される可能性が高いですから、下手すれば利息をカットできなどころか増加してしまう可能性すらあります。

参考までに他社のおまとめローンの金利と比較してみましょう。

| 商品名 | 金利 | 融資額 | 返済期間 |

| プロミスおまとめローン | 6.3%%~17.8% | 300万円まで | 最長10年 |

| アコム借り換え専用ローン | 7.7%~18.0% | 1~300万円 | 最長13年7ヶ月 |

| アイフルかりかえMAX | 12.0%~17.5% | 1~500万円 | 最長10年 |

| アイフルおまとめMAX | 12.0%~15.0% | 1~500万円 | 最長10年 |

| 東京スター銀行スターワンバンクローン | 5.8%~14.8% | 1000万円まで | 10年 |

借入限度額が低い

おまとめローンによっておまとめする金額は人それぞれ違いますが、比較的高額になりやすいです。

おまとめローンを利用するにあたり限度額が低いのは不便なことです。

なぜならカードローン会社が公の場で発表している金額というのはその会社が貸し出せる金額の限界であり、利用者が実際に借りられる金額はそれよりも低く設定されるからです。

たとえば、借入総額が300万円ある人が最高限度額500万円のおまとめローンの審査を受ける場合、枠まで余裕があるので借入希望額をそのまま通してもらえる可能性が高いです。

これに対し、プロミスは最高限度額300万円ギリギリですので、審査に通ったとしても希望額を貸し付けてもらうのはかなり厳しいです。

追加借り入れできない

プロミスのおまとめローンは他の貸金業者からの借入金返済に用途が限られています。つまり返済専用ローンということです。

もし返済中に急な出費でお金が必要になっても追加でお金を借りることはできません。

仕方ないから他社に申し込もうとしても、おまとめローンを組んでいる状態では審査に通るのは至難の業です。新たに融資を受けるのは難しいです。

ただし、おまとめで借りたお金を使いこむ心配がないという見方もできますので。一概にデメリットとも言えません。返済に集中したいという人には何の問題もないでしょう。

来店しないと手続きできない

プロミスおまとめローンに申込むには来店が必須です。

プロミス自動契約機まで来店し、申込しなければいけません。通常のプロミスのようにWEBで申込してWEBで完結とはいきません。

仕事が忙しくて来店できない、近くに自動契約機や店舗がない問人にはかなりのデメリットと言えるでしょう。

プロミスおまとめローンはこんな方におすすめ!

プロミスおまとめローンのメリット・デメリットを踏まえ、どのような方が向いているのか解説します。

貸金業者から総額100万円以上の借入がある方

複数の消費者金融から総額100万円以上の借入している方は、プロミスおまとめローンを利用すると金利を安くすることができます。

1社からの借入金額が100万円以上になる場合は、法律により上限金利は15%以下に設定されるからです。

プロミスおまとめローンは金利が高いというデメリットがありますが、おまとめ後の借入額が100万円以上の場合はそれも関係ないということです。

即日融資が可能で、多彩な返済方法といったメリットの恩恵だけを受けることができます。100万円以上のおまとめを検討している方はプロミスも視野に入れて良いでしょう。

すぐにでもおまとめローンを組みたい方

とにかくおまとめすることを最優先する方にもプロミスおまとめローンはおすすめです。

プロミスは消費者金融ですのでおまとめローンの審査においても銀行よりも通りやすいです。

またおまとめ専用のローンということもあり、希望額通りの融資をしてもらえる可能性が高いです。

要注意!こんなひとはプロミスおまとめローンに向かない

逆にどのような方がプロミスおまとめローンに向かないのでしょうか?

銀行で借り入れしている方はプロミスおまとめローンには向きません。銀行カードローンの金利は上限でも15%程度とプロミスよりも金利が低いからです。

銀行からの借り入れをプロミスおまとめローンでおまとめしてしまうと、今よりも金利があがってしまう可能性が高くなりますので、そのような方は銀行でおまとめローン先を検討するのが良いでしょう。

また300万円以上もしくはそれに近い金額の借り入れをしている方もプロミスおまとめローンは向きません。

プロミスおまとめローンの最高限度額は300万円です。はじめから限度額いっぱいまで借りられることはまずありません。

希望限度額が300万円以上もしくはそれに近い金額を借りたい方は他のおまとめローンを検討するのが良いでしょう。

プロミスのフリーキャッシングからおまとめローンに切り替えるのはあり?

プロミスおまとめローンのメリットとデメリットをふまえた上で、プロミスのおまとめローンを利用したくなったかもしれませんね。

でも、プロミスのフリーキャッシングをすでに利用していて、わざわざおまとめローンに切り替えるのは面倒だと感じるかもしれません。

ネットで手続きが完結するわけではなく、自動契約機などに出向かなければなりませんし、苦労した割には返済額や金利が安くならない場合もあります。

しかし、人によってはプロミスのおまとめローンを利用した方が、いろいろなメリットを享受できる場合もあります。そんなケースをいくつかご紹介します。

他の消費者金融に借金がある場合

一般に、銀行カードローンに比べて消費者金融の金利は高いです。アコムやアイフルなどの大手消費者金融会社であっても、同様です。

そのため、他の消費者金融に既に借金がある場合は、おまとめローンを利用することで金利が上がらないことが多いでしょう。

そうなると、返済が1回のみで済むおまとめローンの方が有利です。銀行カードローンも、以下に述べるような落とし穴があるので、そういう意味でもおまとめローンは良いですね。

また、おまとめの金額が100万円以上になると、上限金利が15%以下に引き下げられるため、おすすめの方法になります。 新たな借入ができなくなるなどのデメリットには注意しましょう。

ヤミ金融にひっかかりたくない場合

プロミスのフリーキャッシングをすでに利用しているなら、プロミスが貸金業法などの法律を守ったクリーンな会社であることが分かるでしょう。

そのため、プロミスのおまとめローンも安心して利用できるでしょう。

でも、世の中には違法なヤミ金融もあります。ヤミ金融は、以下のような特徴を持ちますし、ヤミ金融がおまとめローンらしき商品を勧めてくることもありますので、警戒しましょう。

借りてはダメなおまとめ業者の特徴

基本的に、プロミスが積極的におまとめローンをすすめてくることはありません。

なぜなら、おまとめローンは総量規制の枠を超えて融資を行う契約で、プロミス側にもリスクが大きいからです。

その一方、ヤミ金融には以下のような特徴があり、甘い言葉ややや強引な手法で勧誘することも珍しくありません。

- 金融庁に登録していない無登録業者

- 借金を一本化すると偽って逆に全財産を失う

- 違法な取り立てを行う

- 虚偽の説明で必要以上の融資を行う

昭和の時代に比べると、違法や金融業者に対する取り締まりが厳しくなっていますが、キャッシングに対する知識が乏しい人を狙った違法業者は後を絶ちません。

そこで、安易にわからない業者からお金を借りないようにしましょう。金融庁に登録されている業者なら、ある程度安心です

「おまとめローン詐欺」まで登場

詐欺は、古今東西を問わず行われています。手口も単純なものからとても巧妙なものまで多種多様です。

日本でも「オレオレ詐欺」という、主に高齢者を狙って多額のお金を振り込ませる詐欺がかつて流行しました。

その「オレオレ詐欺」も手口が多様化し、今では「振り込め詐欺」と呼ばれています。その「振り込め詐欺」の一種が「おまとめローン詐欺」です。

これは、おまとめローンを検討している人が金銭的にとても困っていることを逆手に取った、悪質な詐欺です。

金融機関になりすます詐欺もありますが、それと、手口が似ています。

おまとめローン詐欺の特徴や例

- 他の業者よりも安い金利で高額なお金を貸してくれる(実際は嘘)

- 入会金や手付金が必要であると偽り、お金をだまし取る

- 別の貸金業者から融資をさせ、保証金として自分の口座に振り込ませる

- プリペイド式の携帯電話などを使い、ある日を境に連絡がとれなくなる

- 「金融庁から貸付停止命令が出ており、解除料が必要」などと偽る

詐欺にひっかかる理由は多々ありますが、たいていは冷静な判断を欠いていて、切羽詰まっている時にひっかかってしまいます。うますぎる話はない、ということを肝に銘じましょう。

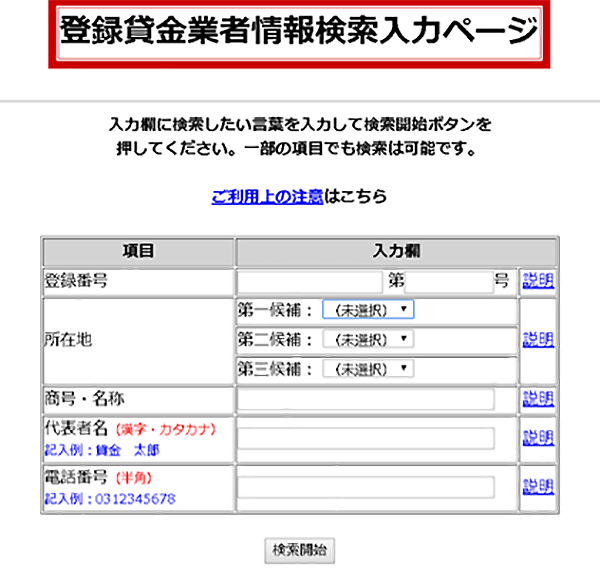

違法金融業者でないことを確認する方法

上記のようなヤミ金融や詐欺の場合、いったんお金を振り込んでしまうと、そのお金が返済されるのはあきらめた方が良いです。

そういった業者は、振り込まれたお金を全く別の架空の口座や第三者の口座に入れたり、場合によっては海外の口座に送金したりします。

そして、あなたから振り込まれたと追跡されないようにしてから、手元に戻るようにしているのです。

これをマネーロンダリングといいます。

さらに、口座振り込みではなく郵送を絡めてくる場合、さらに最近では仮想通貨を経由する手法などもあると考えられているため、追跡はますます困難になっています。

つまり、一番大事なことは、これらの違法業者に絶対に送金しないことです。

おまとめローンを提供している金融業者が、金融庁に登録されているかどうかを簡単に検索できる方法があります。

以下の「登録貸金業者情報検索サービス」に、必要事項を記入して検索しましょう。検索にひっかからない場合は、その業者は未登録の違法業者である可能性があります。

確実におまとめローンの審査に受かりたい場合

プロミスのフリーキャッシングにすでに契約し、半年以上程度の返済実績がある場合は、プロミスからの信頼が高まっています。

この状態だとプロミスからの増額申し込みも期待できます。

増額申込で借金がなんとかなりそうならそれでもよいですが、やはり総量規制以上の借り入れができるおまとめローンの方が、長い目で見ると便利ですので、おまとめローンの借り換え審査をした方が良いでしょう。

ただし、延滞や返済遅延などがプロミスを含め、他の金融機関においてもないことが条件です。

さらに、プロミスのおまとめローンの審査をしようと決断したら、プロミスの審査に通ることだけに集中しましょう。

つい、他のおまとめローンや銀行カードローンなど複数の金融機関と同時進行で審査をしてしまいがちですが、これは逆に審査に通らないための行為です。

後に詳しく述べますが、プロミスで審査を受けても、他社で審査を受けても、その情報は共通の信用情報機関にいきます。

つまり、あなたが審査を受けているという情報はリアルタイムで共有されているのです。

手数料も安くなる

プロミスの返済は、「瞬フリ」や「口フリ」などを使うことによって24時間いつでも手数料無料で返済することが可能ですが、提携ATMを使わざるを得ない場合もあるでしょうし、その場合は1回当たり最大220円かかります。

さらに、プロミス以外の金融機関の場合でも、手数料が必要なケースは多々あるでしょう。

金利を取られる上に、手数料まで余分に払うのはもったいないです。

しかも、月に何件も手数料を払ってしまっていたら、金利に匹敵するほどの金額を支払うことにもなりかねません。 それよりは、おまとめローンにして最大でも1回分の手数料に収めた方が得です。

過払い金がある場合はちょっと待って!

ここまで読んで、おまとめローンをすぐにでも利用したくなるかもしれませんが、プロミスを含めたおまとめローンを利用する前に、大事な話があります。

それは、過払い金請求ができる場合です。ケースバイケースではありますが、先に過払い金請求をして、その後におまとめローンを利用した方が良い場合もあるからです。

過払い金とは何か、どのようなメリットやデメリットがあるかをまずは学んだ上で、賢く過払い金請求とおまとめローンを組み合わせてお得に借金を完済する方法を知りましょう。

過払い金とは?

過払い金は、「グレーゾーン金利」とも呼ばれます。「ブラック」ではないけど「グレー」な金利で支払ったお金を過払い金と呼び、消費者金融やカード会社に本来支払うべきお金よりも多くの金利を支払ってしまった場合に発生します。

なぜ過払い金が発生するのか、それは上限金利について定める法律の改正や解釈の違いが原因です。

そもそも、消費者金融業界は違法業者に対する取り締まりが緩かった時代があり、昭和中期には社会問題化しました。

ヤミ金融の中には、金利が100%を超える業者も珍しくありませんでした。 そのような状況で、貸金業者の金利を制限する法律として、「出資法」と「利息制限法」がありました。

このうち、上限金利については昭和29年に誕生した出資法の方が主に適用されました。

出資法においても、当初は上限金利が40.004%でしたが、2000年に出資法が改正され、上限金利が29.2%に引き下げられ、現在に至っています。

一方、明治10年に誕生した利息制限法では、それよりもさらに安い上限金利が定められていますが、その上限金利は長い間適用されていませんでした。

しかし、近年の最高裁判所の判断で、「過払い金は返金手続きを取り戻すことができる」ということになりました。

具体的には、2010年までに初めて消費者金融やクレジットカードからお金を借り、その金利が利息制限法の上限金利を超え、出資法の上限金利が適用されている場合、最後の取引から10年が経過するまでであれば、その差額を取り戻すことができます。

これを過払い金請求と呼ぶのです。

上限金利

| 元金 | 出資法の 上限金利 | 利息制限法の 上限金利 |

| 10万円未満 | 29.2% | 20% |

| 10万円~ 100万円未満 | 18% | |

| 100万円以上 | 15% |

過払い金請求のメリット

過払い金請求は、法律に基づく請求であり、本来払う必要のないお金を取り戻す手続きのため、理由や原因に関係なく返還請求できます。

過払い請求があるかどうかは、カード会社等の過去の利用履歴を確認して請求することもできますが、面倒な場合は弁護士や専門の業者に調査を依頼することもできます。

ただし、そのような業者も違法な営業をしている可能性もあるので、無料相談などに対応しているところを選ぶようにしましょう。

場合によっては返済すべき借金が減額することもありますし、さらにもし借金を完済してしまった場合でも、過払い金を取り戻すことができる場合すらあります。

過払い金請求のデメリット

過払い金請求は、時効が10年となっています。これは、契約した日や借入した日からではなく、借入先と最後に取引をした日から起算して10年です。

10年を経過すると、請求が認められる可能性は低くなりますが、連続した少額の取引が続いている場合など、認められるケースもあるので、問い合わせてみましょう。

また、過払い金請求は基本的に業者との交渉です。

プロミスに過払い金がある場合は比較的良心的に対応してもらえ、満額返金のケースも多いですが、業者によっては大幅に減額されたり、訴訟によってようやく返金してもらえたり、返金まで数ヶ月を要することもあります。

それでも返してもらえれば良いですが、その業者が倒産した場合はそもそも債権自体がなくなってしまうこともあります。

倒産した場合でも、管財人に対して請求すれば一部だけでも戻ってくることもあります。

実際、倒産した元最大手消費者金融からの過払い金返済が元金の1%程度になってしまったケースがあります。

その倒産の原因が、過払い金請求にあるともいわれています。 そして、過払い金が請求できる場合でも、請求をすることによって信用情報に金融事故として登録される可能性があるので、注意しましょう。

これは、過払い金請求を行うことで任意整理をしていると信用情報機関にみなされる可能性があるからです。

完済した場合や延滞や未納がない場合は、問題ないはずですが、気になる場合は弁護士などに相談すべきでしょう。

過払い金請求とおまとめローンの賢い組み合わせ

以上をふまえ、過払い金請求とおまとめローンのどちらを先にした方がいいかを判断しましょう。

①すでに借金を完済し、過払い金請求がある場合

この場合は、過払い金を請求するデメリットはほぼないため、まずは過払い金請求を行いましょう。

それによって借金が減額された後、おまとめローンを行うと、無駄がありません。 ただし、時効を過ぎてしまった場合は過払い金請求ができないこともありますので、それがわかったら早めにおまとめローンを検討すべきでしょう。

②借金返済中の場合

この場合は、過払い金請求によって金融事故になってしまうことがあります。それが嫌なら、過払い金請求をせずにおまとめローンをした方が良いでしょう。

しかし、過払い金請求をすることにより借金が大幅に減額されたり、借金を返済する義務自体がなくなるのなら、そもそもおまとめローンをしなくてよくなるので、過払い金請求をした方が良いでしょう。

③過払い金の金額がわずかである場合

この場合は、手間がかかることなどを考えると、過払い金請求をせずにおまとめローンを先にした方が良いでしょう。

業者によってはすぐに応じなかったり、訴訟にまで持ち込むこともありますし、過払い金請求で弁護士や司法書士などの助けを借りる場合は、彼らに対する報酬も必要です。

プロミスおまとめローン審査の流れ

ここではプロミスおまとめローンの審査の流れを解説します。

既に説明したようにプロミスおまとめローンは自動契約機からでないと申し込めませんので来店が必須となります。

これを踏まえたうえで審査の流れを見ていきましょう。大まかな流れは下記のとおりです。

① 自動契約機で申し込み

② 審査

③ 審査結果の通知

④ 契約

⑤ 融資

まずは自動契約機に出向いて申し込みをします。この時、必要書類を持参するのを忘れないように注意してください。

下記が自動契約機の営業時間となります。

- 自動契約機:9:00~21:00(店舗より営業時間が異なります)

自動契約機は夜間も対応しているうえに土日祝日も営業しています。平日は休みが取れないという方でも安心して手続きできます。

申込みが完了すると、その場で審査が開始されます。審査中は外に出ることは一切できず結果が出るまでその場で待機しなければいけませんので覚えておきましょう。

またこの審査中に在籍確認が行われます。

在籍確認は本人が対応する必要はありません。プロミスでは職場へ電話して在籍の有無の確認を取りますが、担当者個人名でされますのでバレル心配はいりません。

審査通過すれば契約して完了です。契約完了した時間が平日の14時前であれば即日で融資してくれます。

融資はプロミスが借入先に振込しますので、振り込み先の口座番号や名義などの情報が必要となります。これらの情報はあらかじめ確認しておきましょう。

プロミスおまとめ・借り換えローンの審査基準

ここではプロミスのおまとめローンの審査基準について解説します。

プロミスおまとめローン審査に外せない3つの条件

おまとめローンと通常のカードローンでは審査基準に大きな違いはありません。

プロミスのおまとめローンを利用したいのであれば以下の3つの条件をクリアする必要があります。

条件1:個人信用情報に傷がついていない

通常のカードローン審査でも同じことがいえますが、おまとめローン審査において個人信用情報は重要なポイントとなります。

個人信用情報には他社借入件数や残高がすべて記録されています。複数借り入れしている人にとってはかなり厄介な条件に見えるかもしれませんが、借入先へきちんと返済できている状態が続けば高評価を得られます。

条件2:借入総額は年収3分の1にとどめる

おまとめローンは通常のカードローンに比べて審査が厳しめです。その理由の1つが「融資額の多さ」にあります。借りたいお金が多くなるほど金融機関のリスクは高まるからです。

逆に言えば借入総額が多くなければおまとめローンの審査に通過するのは難しいものではないということです。目安は、年収3分の1以下です。

おまとめローンは総量規制の対象外ですが、収入に見合った借入額ならばプロミスも「きちんと返済してくれそう」と思ってくれますので、審査通過のチャンスが増えます。

条件3:勤続年数が長い

プロミスが申込者にお金を貸しても大丈夫なのかを判断するうえで必ずチェックするのが返済状況や借入残高以外に勤続年数が挙げられます。

1つの職場に長く勤めているということは、辞める可能性が低く今後も安定的に収入を得られることの証明となるからです。

収入が多くても頻繁に転職していたり、働き始めてばかりですと評価はマイナスになってしまいます。

おまとめローンを組む際は、今の職場にどれだけ勤めているかは必ず確認しましょう。もし勤務先を変えてからプロミスのおまとめローンに申し込むと考えているのであれば、最低でも1年以上勤め上げてから申し込むのが良いでしょう。

以上のように、基本的にはカードローンの審査と見られる項目は同じですが、おまとめローンの審査は個人信用情報と借入残高勤続年数がひときわ重要になってきます。

ただし、上記3つの条件を押さえていれば大丈夫というわけではありません。おまとめローンの審査に落ちしてしまう原因もしっかりと確認し、引っかかることが内容対策することも必要です。

プロミスおまとめローン審査に落ちるのはこんな人

プロミスおまとめローンに申し込む前にチェックしておくのは審査に有利な条件だけではいけません。

審査に不利になる条件もしっかりチェックしておかないと、おまとめローンを利用できない恐れがあります。

審査に不利な条件を確認せずにプロミスおまとめローンに申し込んでも審査通過は難しいです。落ちては申込むといったことを繰り返すことになり、最終的には申込みブラックとして登録されてしまいどのおまとめローンも利用できない恐れがあります。

このような悪循環を避けるためにも審査落ちしやすい条件を確認しておくのは大切です。

借入件数が3件を超えている

プロミスおまとめローンに申込むということはすでに複数社から借り入れしている状態ですが、借入件数が何件あってもおまとめできるわけではありません。

一般的に借入件数が3件を超えると審査通過はかなり難しくなります。3件がギリギリ審査通過できるラインと思ったほうが良いでしょう。

なぜ借入件数が多いと審査通過が難しくなるのか、その理由は利用者の信用度が大きく関係してきます。

おまとめローンの審査は他社借り入れがあることを前提に見るわけですが、その際、1社からの申込者の信用の高さを見ています。

借入件数が多いということは、1社から十分な信用を得られていないから少額ずつ借りているということに他なりません。

つまり借入件数が多い=信用度が低いと見られてしまうわけです。

信用が重要になるカードローンにおいて、他社借入件数が多いのは審査で非常に不利と言わざるを得ません。

もし借入件数が4件以上ある場合はプロミスだけでなく他社のおまとめローンの審査にも通るのは難しいと思ったほうが良いでしょう。

返済トラブルの経験がある

過去に返済トラブルを起こしている人は要注意です。

短期間の遅延程度なら問題ないですが、次のような返済トラブルを経験している場合はプロミスおまとめローンの審査に通るのは難しいです。

- 3ヶ月以上の返済延滞をしたことがある

- 借金を踏み倒した

- 債務整理した

- 強制解約された

- 代位弁済された

上記にあげた返済トラブルをしてしまうと個人信用情報に「異動」情報が登録され、信用を落とす原因となります。

異動情報は審査において大きなマイナス要因とされており、どんなに属性が良くてもそれだけ審査に落とされてしまいます。それぐらい審査に与える影響が大きいのです。

異動情報は永久的に残るわけではありませんが、消えるのに5年~10年かかります。もし1つでもやったことがある場合は、一度自分で個人信用情報を確認してみると良いでしょう。

異動情報の記録がある内はプロミスおまとめローンはもちろんのこと、他のカードローンの審査にも通りません。

プロミスでまとめローンの審査に通過するための秘訣

プロミス(※リンク先はフリーキャッシング/レディースキャッシングの申込ページです)では「貸金業法に基づくおまとめローン」というローン商品があります。こちらは貸金業者から複数の借り入れがある方や総量規制を超える借り入れがある方におすすめのサービスです。

毎月の返済額や金利負担の軽減が見込めるので、多重債務者の方にとってありがたいサービスといえるでしょう。

おまとめローンの審査は通常のカードローンより厳しく行われる傾向にありますが、審査に通過するためには申込者本人の返済能力を証明する必要があります。

おまとめローンは高額融資となるケースが多いので、収入証明書類の提出が必須条件です。

- 源泉徴収票(最新のもの)

- 確定申告書(最新のもの)

- 税額通知書、所得(課税)証明書(最新のもの)

- 給与明細書(直近2ヶ月+1年分の賞与明細書)

上記のうちいずれか1点が必要となるので事前に準備しておきましょう。審査に通りやすい人は借り入れ件数が少なく借入総額が安い方です。

また現在借り入れをしているカードローンで長期の延滞や不払い、債務整理等の金融事故がないことも融資を受けるための条件となります。

現在まで誠実に取引されていれば融資を受けられる可能性は十分あるでしょう。

借り入れ件数は少ないほうが良い

おまとめローンを利用するにあたって借り入れ件数は重要な審査項目となります。すでに5社以上の借り入れがある方は新しく融資を受けるのが難しいでしょう。

借り入れ件数が多ければ多いほど審査に通りにくいので、借入額が少額のカードローンがあるなら一括返済して借り入れ件数を減らしたほうが審査に通りやすくなります。

借入総額が同じ300万円でも1社から300万円の方と5社から300万円借りている方なら前者の方が融資を受けやすいというわけですね。

「すでに1社から高額融資を受けている=申込者には返済能力がある」という証明にもなるので、借り入れ件数はできるだけ少ない方が新しい融資を受けやすくなっています。

借入希望額は年収の1/3までに抑えよう

総量規制の例外貸付となりますが、返済能力に見合った借入でなければ審査に通過できません。借入希望額は年収の1/3以下に抑えるようにしましょう。

すでに借入額が総量規制を超えている方は年収の1/2程度が借入の限界です。

まれに年収と同額程度の融資を受けられるケースもありますが、誰でも適用されるものではありません。基本的には年収の半分程度を目安に考えるとよいでしょう。

おまとめローンは返済専用の金融商品であることが多く、追加融資を受けられません。一度借りたお金を毎月返済していくという仕組みなので、借りすぎには注意してくださいね。

おまとめローンに通った後にこれをやってはダメ!

おまとめローンの審査に無事に通ったからといって、油断はできません。

やってしまってはNGとなる行動もあります。 おまとめローンは、通常のフリーローンとは異なり、返済専用のローンです。

そのため、プロミスのおまとめローンの審査に通った後には、いくつかの制約があるからです。

以下の行動は、やってしまうとかなり悲惨なことにもなりかねませんので、なぜやってはいけないかの理由とともによく理解しましょう。

おまとめローンを利用した後の新規借入

原則として、おまとめローンを利用した後に借金を増やしてはいけません。おまとめローン自体が、借金をなんとか返済する最後の手段だからです。借入額以内でなんとか生活するようにしましょう。

もし、おまとめローンを利用した後に、どこかの金融業者から新規借入などを行い、返済不能に陥った場合、その先に待っているのは債務整理です。

いったん債務整理が行われると、信用情報機関に異動情報が登録され、その後5年~10年はその情報が残ってしまいます。

そうなると、他のカードローンの新規契約の審査に通らないなど、新たにお金を借りられない大きな原因になります。

どうしてもお金を借りたい場合は、家族や友人などに頼み込む方がまだましですが、それもあまりお勧めの方法ではないので、とにかく借金をしないために節約などで乗り切るべきです。

新規にお金を借りたいという誘惑に負けそうな人は、全てのカードを解約するか、カード自体を物理的に処分する、親などに預かってもらうなどして、借入先に対して新規借入をすること自体を不可能にしてしまいましょう。

別業者のおまとめローンの利用

プロミスのおまとめローンを利用し始めた後、他の消費者金融や銀行カードローンなど、他社のおまとめローンやそれに類するサービスを発見し、それに申込みしたくなるかもしれません。

しかし、結論から言うと、それはやめておいた方が良いです。 あなたがプロミスにおまとめローンをしたという情報は、信用情報機関を通じて相手に筒抜けです。

つまり、審査に通る確率は絶望的に低くなります。 特に、これまでに利用実績のない金融業者の場合、おまとめローンはもちろん、フリーローンなどであっても新規申込に通らない可能性が非常に高いです。

要するに、審査に通る可能性はほぼなく、「審査落ちした」という情報だけが信用情報機関に記録されるだけで、全くの徒労に終わってしまうのです。

その時間と労力があれば、プロミスのおまとめローンの返済のためにお金を稼ぐことを考える方が現実的です。

せっかくプロミスのおまとめローンの審査に通過したのに、そのチャンスを自ら棒に振るようなことがないようにしましょう。

クレジットカードのリボ払いなどを多用

おまとめローンは主に無担保ローンを対象にしているため、自動車ローンや教育ローンなどのローンや、クレジットカードのショッピングとは基本的には別物ですが、それでもそれらのローンもできる限り減らす努力をすべきです。

特にやってしまいがちな間違いが、クレジットカードのリボ払いを多用してしまうことです。

リボ払いは便利な反面、カードの使いすぎになってしまう危険が高いです。ただでさえおまとめローンの返済でお金を切り詰めなければならない時ですので、リボ払いは利用しないようにしましょう。

信用情報を悪くする前に貸付自粛制度を利用

どうしてもそれらの行為をやってしまいそうだという人に、信用情報をこれ以上悪くする前にお勧めの制度があります。

それが、日本貸金業協会が行う、貸付自粛制度です。

貸付自粛制度とは、もしあなたが借金癖や浪費癖があることを申告することで、一定期間あなたが新たなキャッシングできなくしてしまう制度です。

登録は最短3日で完了し、登録は無料です。利用者本人だけでなく、家族も登録できます。 おまとめローンと貸付自粛制度をセットで利用すれば、早期返済にとても有効かもしれません。

銀行カードローンのおまとめローン

即日審査完了することも可能なプロミスですが、上限金利や上限借入額などで不満が生じるかもしれません。そこで、銀行カードローンを利用した、まとめローンについても紹介します。

みずほ銀行カードローン

銀行カードローンは、そもそも最初から総量規制の対象外なので借金の一本化に有利です。その中でも、みずほ銀行カードローンは、低金利で高額な融資が可能です。

| みずほ銀行カードローンの メリット | みずほ銀行カードローンの デメリット |

| ・最大限度額が800万円 ・金利が4.0%~14.0%の低金利 ・インターネットで申込可能 | ・審査に日数を要する ・残高リボルビング払いのため元本が減りにくい |

なお、以前は最大限度額1,000万円、最大金利3.5%の「エグゼクティブプラン」も選択できましたが、2017年7月以降は、新規で申し込みできなくなりました。

すでにみずほ銀行普通預金のキャッシュカードを持っていたり、なんらかのローンを利用している実績がある人におすすめの方法です。

東京スター銀行の「スターワンバンクローン」

おまとめローンを行っている銀行カードローンの中でおすすめなのが、東京スター銀行の「スターワンバンクローン」です。

東京スター銀行は、対法人ではなく対個人がメインの銀行なので、借金を一本化したい個人にはとても有利です。

| スターワンバンクローンの メリット | スターワンバンクローンの デメリット |

| ・最大限度額が1,000万円 ・金利が5.8%~14.8%の低金利 ・インターネットで申込可能 ・追加借入が可能 | ・仮審査に3日程度かかる ・自営業、パート、アルバイトの利用不可 ・返済は口座引き落としのみ |

なんといっても、おまとめローンなのに追加借入が可能というのが最大の特徴でしょう。

ただし、収入の条件などがやや厳しく、審査完了まで数週間はかかりますので、年収が200万円以上あるサラリーマン向けのおまとめローンです。

銀行カードローンの落とし穴

みずほ銀行カードローンや東京スター銀行以外にも、借金の一本化や借り換えに適した銀行カードローンは多くあります。

一見して消費者金融よりも有利なように思えますが、現実的には銀行カードローンの利用者による多重債務者が急増し、銀行カードローンの総量規制適用外の規定を撤廃すべきという議論もされています。

プロミスなどの消費者金融に比べて審査が厳しめでお金を借りられない可能性も高いことや、審査に時間がかかる等についてはすでに述べたとおりですが、銀行カードローンには、知らないとはまってしまう落とし穴もあります。

そこで、銀行カードローンの思わぬ落とし穴についても、よく把握しておきましょう。

お金をつい使い込んでしまう

銀行カードローンを利用した場合、プロミスのおまとめローンと同じか、それより有利な条件でキャッシングできるケースもあります。

その一つに、他社への返済以外にも自由にお金が借りられることがあります。でも、これはお金をつい目的外に使うこともできる、ということを意味します。

プロミスのおまとめローンなら、審査に通った後にプロミスからあなたを経由せずに、直接あなたが借金している会社にお金を支払います。

つまり、おまとめローンで借りたお金をあなたが使い込むことは事実上できません。

しかし、銀行カードローンで借り換え目的でお金を借りても、つい悪の誘惑に乗ってしまうことがあります。

以下のような誘惑に乗りやすい人や意志の弱い人は、銀行カードローンよりもプロミスのおまとめローンを選択するのをお勧めします。

- ギャンブル依存症

- お酒、遊興費その他にお金を使い込む癖がある

- 借金してでも他人におごってしまう

- 家族や同居人に上記の傾向がある

高すぎる利用限度額が思わぬ負担に

銀行カードローンの魅力に、消費者金融よりも高い利用限度額が使えることがあります。

当然審査が必要ではありますが、勤務先等の信用力が高い場合、数百万円の利用が可能になることもあります。

しかし、ここに大きな罠があります。それは、金利は雪だるま式に膨らんでいくということです。

例えば、100万円を年利10%で借りた場合、単純に考えると1年で10万円の返済金が発生することになります。

ある程度まとまった収入がある人なら、そのぐらい大丈夫と安易に借金したり、追加で借り入れしてしまうこともあるかもしれませんね。

でも、金利は複利でどんどん増えていきます。100万円借りるケースでも、2年後も3年後も10万円増えるのではなく、約11万円、約12万円というようになり、それが大きな負担になることも考えられます。

実際には、毎月きちんと返済していれば複利でもそれほど問題はないですが、返済日に遅れてしまうと遅延金利などが発生します。

そして、利用限度額が大きいと、わずかに金利が上がっただけでも大きな遅延金になることもあります。

そう考えると、プロミスのおまとめローンの限度額が300万円に抑えられているのは、現実的な数字と言えそうです。

銀行カードローンと多重債務者

銀行カードローンは、実質的には貸金業と同じようであっても、プロミスのフリーキャッシングなどとは違って総量規制の対象外です。

消費者金融ではほぼ常識となっている、50万円以上の融資を申し込む時に収入証明書を提出することや、本人確認書類の提出も、銀行カードローンの場合はそれほど厳格ではないことすらあります。

そのため、年収の3分の1を超える利用限度額が設定されることもあり、上記のように利用限度額を高額に設定できます。

個人用キャッシングにおいても、1,000万円前後の利用限度額に設定する銀行カードローンも珍しくありません。

逆に言えば、審査基準をいったん満たしてしまえば、自分の年収に見合わない巨額な借金を簡単にできてしまうことになります。

さらに、解雇などの理由で返済能力がなくなった結果、借金が返せずに多受遺債務者に陥るケースがものすごく多くなっています。

総量規制が銀行カードローンにも適用されるようになる?

貸金業法の適用を受ける消費者金融会社と異なり、銀行カードローンは銀行法の適用を受けるため、貸金業法の総量規制は対象外になります。

さらに、銀行の方も企業への融資や住宅ローンなどがなかなか伸びないことから、個人向けキャッシングに力を拡大し続け、それが審査の甘さや過剰融資にもつながっています。

2016年末には、銀行カードローン全体の貸付残高が2016年末には5兆6,000億円に達し、消費者金融全体を抜きました。

現在は銀行側の自主規制に委ねられている状態のため、日弁連などは銀行カードローンも消費者金融並みに規制を厳しくすべきという意見も出しています。

そう考えたら、安易に銀行カードローンを利用するのは危険かもしれません。

その他、知らなければ損する銀行カードローンの仕組み

その他にも、銀行カードローンには気をつけるべき特徴があります。

ある銀行カードローンでは、もし返済がされなかった場合は、銀行口座の残高から自動的に返済にあてられるという規約が定められていることもあります。

これを知らずにお金を引き出そうと思ったら残高がない、ということにもなりかねませんね。

さらに、他社借入があってその借入残高の返済が滞っている場合に、銀行側が期限を待たずに債務の整理や相殺を行えるなど、消費者金融のローンではありえない規約を設けているところもあるのです。

また、手数料が高額になるデメリットもあります。

プロミスでは、専用ATMを利用した場合やポイントを利用、さらには瞬フリなどで手数料無料で返済することも可能ですが、銀行カードローンによっては返済に手数料が必要な場合が多く、それが積み重なると、大きな金額になってしまうこともあります。

以上のような経緯から、金融庁は2017年9月から銀行カードローンに対して検査を実施し始め、審査方法や広告宣伝、融資の上限額や金利などについて改善策を行っています。

その結果、消費者保護のための施策でサービス内容が変わるなど、大きな動きがでてくる可能性もあります。

おまとめローン金利で選ぶなら【プロミス】

プロミス(※リンク先はフリーキャッシング/レディースキャッシングの申込ページです)のおまとめローンは実質年利率6.3-17.8%を採用しており、毎月一定額を返していく返済方式です。ローンカードの発行はなく、返済専用の金融商品となっています。

そのためカードローンのように利用限度額まで自由に借入を行うことはできません。

借り換えの対象となるローンは消費者金融・クレジットカードのキャッシング(無担保ローン)です。保証人や担保はいらないので、申込者本人の返済能力をもとに審査を行います。

上限金利が18.0%のサービスが多いですが、プロミスは少しばかり金利が低く設定されているので利息を抑えられますよ。

自動契約機、店頭、電話での申し込みとなっており、審査通過後は借入先にプロミスが申込者の名前で振り込み返済してくれます。

一本化すれば毎月の返済額や返済総額を抑えられるのも魅力的です。

学生やアルバイト、主婦でも借入可能

プロミスのおまとめローンは学生やアルバイト、主婦の方でも使えます。

プロミスのおまとめローンは学生やアルバイト、主婦の方でも使えます。

18歳以上74歳以下で本人に安定した収入のある方なら非正規雇用でも申し込める(収入が年金のみの方はお申込いただけません)のはうれしいですよね。(お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。また、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。)

返済期間や返済回数は担当者と相談の上、決まるので無理のないキャッシングが可能です。

返済専用のサービスなので、借りすぎを防げるのも魅力的なポイントといえるでしょう。

審査通過率で選ぶなら、ずばり【アコム】!

アコムは消費者金融の中で最も審査通過率が高く、約48%の方に融資を行っています。「貸金業法に基づく借り換え専用ローン」というおまとめローン商品を提供しており、複数ローンの借入がある方や年収の1/3以上の借入がある方におすすめの金融商品です。

プロミス(※リンク先はフリーキャッシング/レディースキャッシングの申込ページです)と同様に審査に通過すればアコムが申込者に代わって振り込み返済をしてくれます。

アコムの場合は自分自身で振込返済することもできるので、自分で返済したい方はその旨を伝えて、精算書類を提出しましょう。

みなし貸金業者の借入も一本化できる

貸金業法が施工される前は上限金利が29.2%となっており、非常に高い金利が適用されていました。アコムでは貸金業者(みなし貸金業者も含む)の借入をまとめられるので、すでに契約しているローンが高金利の場合は一本化することで返済総額を安く抑えられますよ。

貸金業法が施工される前は上限金利が29.2%となっており、非常に高い金利が適用されていました。アコムでは貸金業者(みなし貸金業者も含む)の借入をまとめられるので、すでに契約しているローンが高金利の場合は一本化することで返済総額を安く抑えられますよ。

月々の負担も大幅に減らせられるので、毎月の返済が苦しいという方はぜひ活用してみてくださいね。

多重債務を効率的に返済するなら【アイフル】

アイフルのおまとめMAXは貸金業者だけでなく、銀行やショッピングリボにも利用可能です。アコムやプロミスと同じように借りたお金は他社の返済のみに充てられることが契約の条件となっています。

金利は12.0-15.0%で、下限金利は高く設定されていますが、上限金利が他社のサービスと比べて低く設定されているので、少額の利用を考えている方にはぜひおすすめしたいサービスです。

おまとめローンの中では審査通過率が高く、銀行カードローンと変わらない金利で利用できるためオススメのおまとめローンとなっています。

アイフルのおまとめMAXでは毎月決められた金額を返済する

アイフルのおまとめローンでは毎月同じ金額を返済する方式を採用しています。

アイフルのおまとめローンでは毎月同じ金額を返済する方式を採用しています。

そのため返済計画が立てやすく、無理のない利用ができるでしょう。

返済期間は最長10年(120回)となっており、担保や連帯保証人はいりません。

複数の借入があると毎月返済するのが面倒ですが、一本化すれば返済は1ヶ月に一度だけです。

銀行引き落としにしておけばATMに行く必要もないので、手軽に利用できるのも魅力的ですよね。

銀行やショッピングリボの返済にも利用可能

プロミス(※リンク先はフリーキャッシング/レディースキャッシングの申込ページです)やアコムでは銀行の借入やショッピングリボに対しておまとめローンを利用できませんでしたが、アイフルの場合はこれらを対象に融資を受けられます。

プロミス(※リンク先はフリーキャッシング/レディースキャッシングの申込ページです)やアコムでは銀行の借入やショッピングリボに対しておまとめローンを利用できませんでしたが、アイフルの場合はこれらを対象に融資を受けられます。

しかし銀行やショッピングリボをまとめるには「貸金業法施行規則第10条の23第1項第1号」に基づき借換えをする必要があります。

これはカンタンに説明すると”顧客に一方的に有利になる借り換え”のことです。

消費者金融の中ではショッピング枠の借金もまとめられる唯一のサービスなのでクレジットカードの返済に困っている方は活用してみてくださいね。

三井住友銀行カードローンなら収入証明書不要で300万円まで借りられる

ここまで消費者金融のサービスを紹介してきましたが、銀行カードローンに借り換えるという方法もあります。

ここまで消費者金融のサービスを紹介してきましたが、銀行カードローンに借り換えるという方法もあります。

銀行系なら総量規制対象外で金利も低く、本人確認書類だけで申し込み可能です。三井住友銀行カードローンなら300万円まで収入証明書不要で三井住友銀行の普通預金口座を持っていなくても申し込めます。

即日融資にも対応しているので、返済日まで時間がない方でも気兼ねなく利用できますよ。

利用用途自由で最短30分審査

三井住友銀行カードローンはおまとめローン専用の金融商品ではないため利用用途自由です。

三井住友銀行カードローンはおまとめローン専用の金融商品ではないため利用用途自由です。

カードローン商品のため限度額まで自由に借り入れでき、提携ATMを使って借り入れや返済ができます。申込から最短30分で審査結果がわかるのもありがたいですよね。

しかしおまとめローンや借り換え目的で利用する場合は高額融資になるケースが多いので時間に余裕を持って申込しましょう。

普通預金口座・キャッシュカードをお持ちの方ならWEB完結可能

アコムやプロミスはインターネット申込ができませんが、三井住友銀行カードローンならスマートフォンやパソコンからいつでも申し込めます。

アコムやプロミスはインターネット申込ができませんが、三井住友銀行カードローンならスマートフォンやパソコンからいつでも申し込めます。

アイフルもネット申込に対応しているので、手軽に利用できるのは魅力的ですよね。

三井住友銀行の普通預金口座を持っている方ならインターネット上ですべての手続きを完了でき、すでに持っているキャッシュカードがローンカードとして使えます。

実質カードレスで利用できるため、自動契約機や店舗に行く時間がない方でも安心です。

金利は4.0-14.5%となっており、低金利で借りられるのも魅力。審査通過率は低めですが、保証会社がSMBCコンシューマーファイナンス株式会社なので過剰に心配する必要はないでしょう。

今回紹介した各社のサービスは下記の通りです。

| プロミス | アコム | アイフル | 三井 住友銀行 | |

| 借入限度額 | 300万円 | 300万円 | 500万円 | 800万円 |

| 実質年率 | 6.3-17.8% | 7.7-18.0% | 12.0-15.0% | 4.0-14.5% |

| 担保 | 不要 | 不要 | 不要 | 不要 |

| 連帯保証人 | 不要 | 不要 | 不要 | 不要 |

| 必要書類 | ・本人確認書類 ・収入証明書類 ・他社借り入れの状況が確認できる書類 | ・本人確認書類 ・収入証明書類 (借入希望額が300万円を超える場合) | ||

| 遅延損害金 | 20.0%(実質年率) | |||

(※プロミスのリンク先はフリーキャッシング/レディースキャッシングの申込ページです)

おまとめローンは正しく活用すれば返済総額を安く抑えられます。それぞれの金融機関が独自に審査を行うため、100%審査に通る基準はお伝えできませんが、過去に延滞経験がなく、無茶な借り入れでなければ借りられる可能性は十分にあります。

最低返済金額が安くなる・利息の負担が小さくなる等のメリットがある金融商品なので、多重債務に困っている方はぜひ活用してみてくださいね。

[af_txt001]

[af_promis][af_acom][af_mobit]

| |

|  |

|  |

|  |

|  |

|  |

| |

| |

| |

| |

| |

| |

| |

| |