他社借入から見る!プロミスの借り入れ審査を徹底分析

すでに借金があるけど、今日中にお金が必要になった!というときもありますよね。カードローンの審査において他社借入は重要な審査項目となっています。

ここでは他社借入がプロミスの審査にどのような影響を及ぼすかをまとめているので、ぜひ参考にしてください。

5件を超える多重債務は審査落ち!

カードローンの審査において重要視されるのは借入件数です。

カードローンの審査において重要視されるのは借入件数です。

同じ500万円の借入でも1件から500万円借りていると、5件から100万円ずつ借りている方では前者の方が審査に通りやすいというわけですね。

1件の借入限度額が高額である=「返済能力がある」と認められていることになります。つまり金融機関側にとって安心できるユーザーというわけです。

件数だけでなく総量規制にも要注意!

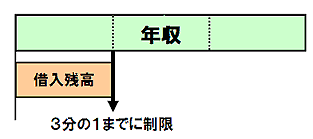

プロミスやアコムといった消費者金融には年収の1/3までしか借りられないという借り入れ制限があります。

プロミスやアコムといった消費者金融には年収の1/3までしか借りられないという借り入れ制限があります。

すでに借入総額が年収の1/3に到達している場合、新しい融資を受けられないので注意してくださいね。

総量規制に含まれる金額は消費者金融での借り入れだけでなく、クレジットカードのキャッシング枠も含まれます。

住宅ローンやフリーローン、銀行カードローンは含まれないので、自分自身がいくらまで借りられるのか計算してから申し込むようにしてくださいね。

少額の借り入れを希望すれば審査がスムーズに終わる

借入希望額と審査通過率には大きな影響がありませんが、審査時間に関しては大きな差があります。

借入希望額と審査通過率には大きな影響がありませんが、審査時間に関しては大きな差があります。

プロミスでは50万円を超える借り入れに対しては厳しくチェックする傾向にあり、他社借入がある方は尚更です。

一方で10万円程度の少額融資を希望する場合スムーズに審査が終わります。50万円を希望して利用限度額10万円になった方と最初から10万円を希望していた方では、後者の方が早く借りられるというわけですね。

そのため借入希望額は最小限にとどめておくことをおすすめします。

プロミスの審査では他社借り入れはバレる?

プロミスに申し込む際、他社借入件数と借入金額は申告しなければいけません。この事からも他社からの借入状況は審査に影響することが伺えます。

中には借入件数や金額を実際よりも少なく申告される方もいますが、他社借入件数や金額を隠したりごまかすことは不可能です。

虚偽申告は即刻審査落ちとなる可能性が高いですから絶対にやらないほうが良いです。

他社借入件数はごまかしきれない情報の1つですので、虚偽申告が通ることはまずありません。

なぜ他社借入件数や金額は嘘を見抜かれてしまうのか?その理由は個人信用情報機関の存在にあります。

個人信用情報機関とは、カードローンやクレジットカードの利用記録を管理する機関です。現在、日本にはJICC・CIC・全銀協の3つの個人信用情報機関があります。カードローン会社はいずれかの個人信用情報機関に加盟しています。

| カードローン会社 | CIC | JICC | 全銀協 |

| プロミス | ○ | ○ | ☓ |

| アコム | ○ | ○ | ☓ |

| アイフル | ○ | ○ | ☓ |

| SMBCモビット | ○ | ○ | ☓ |

| 三井住友銀行 カードローン | ○ | ○ | ○ |

上記のようにカードローン会社は個人信用情報機関に加盟しており、申込したり利用したりするとその記録が個人信用情報機関に記録される仕組みとなっています。これを信用情報と言います。

プロミスは申し込み者の信用情報をもとに融資の判断をしますので、他社借入件数や金額は必ずチェックされます。

そのため、他社借り入れをごまかすことは不可能なのです。

個人信用情報機関は信用情報を共有している

それぞれの個人信用情報機関は個人の信用情報を共有しています。そのため、JICCはCICと全銀協の情報を知ることができますし、その逆も然りです。

たとえば、プロミスはJICCとCICに加盟していて全銀協には加盟していません。

そのため、全銀協に記録されている信用情報は知られることはない、と思うかもしれませんがそうではありません。

それぞれの個人信用情報機関は信用情報を共有していますので、全銀協に記録されている信用情報も知ることができてしまうのです。

だからこそ、他社借入件数や金額はごまかせないのです。

プロミス審査申し込み前に抑えるべき「他社借り入れ」とは?審査の影響は?

プロミスに申し込むとき、他社借り入れはどこまでかけばよいのか考えてしまいますね。

他社借り入れには何が含まれるのか?他社借り入れはどれぐらい審査に影響するのか?この2点について解説していきます。

他社借り入れとは

プロミスに他社借入件数と金額を申告する際、次のようなことを考えてしまう方が多いのではないでしょうか?

- 車のローンがあるけどどうしよう

- 住宅ローンは他社借り入れに含まれるの?

- 教育ローンも申告しないとダメ?

プロミスなどのカードローンに申し込むのは初めてでも、既にローンを組まれている人は多いかと思いますので、そのような人達は恐らく上記のような疑問を抱くことでしょう。

「申込なら少ないほうが良いだろう」と考えてしまい、果たしてそれが虚偽申告にならないかと不安にもなるでしょう。

嘘は審査に悪影響を及ぼすのであれば、いっその事、車や住宅ローンも書いたほうが良いだろうとなるのか判断が難しいですね。

しかし、車や住宅ローンを申告すれば完全に総量規制を超えてしまいますので契約できず、プロミスからお金を借りることができません。

結論を言えば、他社借り入れはローンの種類によって申告するのとしなくて良いものがあります。

銀行カードローンは申告しなくて良い

他社借り入れの記入欄には「貸金業者からの借り入れを記入してください」と注意書きがされています。

銀行は貸金業者ではありませんので、銀行カードローンを利用していても他社借り入れとして申告する必要はありません。それに銀行が行う貸し付けは総量規制の対象外ですから、プロミスが契約する上限金額には含まれません。

銀行カードローンだけでなく住宅ローンや自動車ローン、教育ローンも申込時に申告する必要はありません。

クレジットカードはキャッシング枠を申告する

クレジットカードには「ショッピング枠」と「キャッシング枠」がありますが、総量規制に含まれるのはキャッシング枠だけです。

クレジットカードを発行する信販会社は貸金業者にあたりますので、貸金業者からの借り入れに含まれ、総量規制の対象となります。

しかし、ショッピング枠のみ利用している場合は割賦販売法が適用されるので、貸金業法は関係ありません。

貸金業法が適用されなければ、銀行融資と同じように総量規制は適用されません。

クレジットカードをショッピング枠のみ利用しているのであれば他社借り入れを申告する必要はないです。

ただし、キャッシング枠を利用している場合は貸金業法が適用されますので、総量規制の対象となりますので、必ず申告しましょう。

プロミスは他社借り入れがあっても審査通過できる

プロミスは他社借り入れがあると審査に通らないと思っている方もいますが、そんなことはありません。

確かに他社借り入れは審査に影響しますが、それだけで審査落ちになるわけではありません。他社借り入れがあってもプロミスの審査を通過することは可能です。

とは言え他社借り入れが多いと審査落ちの可能性が高くなるのは間違いありません。

他社借り入れが多いと「多重債務者」と判断される可能性が高いです。

多重債務者は借金を借金で返している可能性が高く、十分な返済能力を有していないと判断されやすいです。

プロミスは申し込み者の返済能力をもとに融資判断しますので、返済能力がないと判断されると審査は通りません。

他社借り入れは何件目までOKなの?プロミス審査の通りやすさを検証

他社借入件数が何社までOKなのかという疑問には、基準が各社で異なりますので一概には答えられません。

また、どのカードローン会社も明確な基準を公表していませんので「プロミスでは借入件数が○件以上なら審査落ち、○件以下なら審査通過できる」といった回答はできません。

他社借入件数はゼロが理想ですが、1社借り入れがあるから審査落ちになるということはありません。

他社借り入れが2件以下ならプロミスの審査通過の可能性あり

一般的にカードローン審査に影響する借入件数は3件目からとされています。他社借入件数が2件以下であれば、信用情報に異動情報が記録されていない限り他社借り入れが原因で審査落ちになる可能性は低いです。

プロミスが定めている条件をクリアできているのであれば、自信を持って申し込みしましょう。

他社借り入れが3件以下はプロミスの審査に通るのはやや厳しい

他社借り入れ件数の評価が分かれるのが3件目からです。プロミス以外の大手消費者金融でも他社借り入れ件数3件までは審査に通るとしているところが殆どですが、銀行カードローンだと審査通過は難しいです。

不安な場合はプロミスの「3秒簡易診断」を受けてみると良いでしょう。

他社借入件数が4件以上はプロミスの審査に通らない

他社借入件数が4件以上になると、プロミスの審査は間違いなく無理でしょう。当然他のカードローンも絶望的です。

借入件数が4件以上ある方は、どれか1つでも完済して借入件数を減らす必要があります。プロミスに申し込む前に少しでも他社借入状況を良くしておかないと審査通過は無理です。

他社借り入れと多重債務との違いを理解しよう

プロミスの審査において他社借り入れ状況が厳しくチェックされることは間違いないですが、他社からの借入があるからと言って、多重債務に陥っているというわけではありません。

あくまで、プロミスから見て、融資しても安心かどうか、という判断基準で他社借り入れ状況をチェックするという意味で理解しましょう。 そこで、他社借入と多重債務の違いをはっきりさせておきましょう。

複数の金融機関から融資を受ける共通点

他社借入も多重債務も、共通しているのは複数の金融機関から融資を受けている点です。このことから、両者が混同されやすいのです。 とはいえ、両者には明確な違いがあります。

なぜなら、多重債務とは「複数の金融機関から融資を受け、返済が困難になっている状態」のことを指すからです。

つまり、複数の金融機関からの融資を受けていても、問題なく返済できると思われる場合は、多重債務ではありません。

プロミスが他社借入を厳しくチェックするのは、他社借り入れをしている人の一定割合が多重債務に陥っていると考えるからです。

こんな場合は多重債務と判断されるかも

(全国銀行協会資料) では、どのような場合にプロミスの担当者から多重債務と判断されるのでしょうか?

普通に考えると、多額の借金がある、たくさんの金融機関からの借入がある、長期間にわたって借金がなくなっていないなどが考えられますが、それを具体的にどのように判断するか、その基準は以下の通りです。

信用情報機関に異動がある

信用情報機関についてはすでに述べましたが、消費者金融会社やカードローン会社などの利用記録を管理する機関です。

プロミスも、CICとJICCの2つの信用情報機関に加盟しています。CICとJICCは複数の異動情報を相互共有しているため、プロミスの融資状況を含む、ローン全般の記録や、過去の債務整理などの記録はお互いに行き来しています。

プロミスは新規契約時に最短25分で審査結果がでますが、なぜそんなに速く審査が行われるのか分からないと、不思議に思われたことはないでしょうか?

その秘密は、信用情報機関への速やかな照会が行われるからです。 異動情報があると、プロミスだけでなく他の消費者金融でキャッシングサービスを受けることは、事実上不可能になってしまいます。

異動情報の例

| 種類 | 内容 | 適用例 |

| 延滞・遅延 | 約定返済日から一定期日経過しても入金されない | ・返済期日から61日以上(3ヶ月以上)延滞している |

| 債務整理 | 借金の返済が不能または過払い金を請求した | ・任意整理 ・個人再生 ・自己破産 ・特定調停 |

| 代位弁済 | 保証会社または連帯保証人による返済 | ・自分で借金を返せずに、連帯保証人に返済してもらう |

| 強制解約 | カード等の強制解約 | ・借金を長期的に延滞し、カード会社がカードを強制解約する |

総量規制を超えている

プロミスは、貸金業法の適用を受け、総量規制が当てはまります。

年収の3分の1を超えてしまうと、プロミスからそれ以上の借り入れができず、その他の消費者金融やクレジットカードのキャッシング枠も利用できません。

ところが、この総量規制はクレジットカードのショッピング枠や銀行カードローン、その他住宅ローンや教育ローンなどは適用外です。

つまり、プロミスとは別枠で総量規制を大きく超える借り入れを行うことも可能なのです。 でも、そのような状態は信用情報機関には把握されています。

貸金業法には抵触していなくても、多重債務だと思われても仕方がないかもしれません。

返済が困難だと客観的に思われる

返済はどう考えても無理だろう、と思われる場合もあるでしょう。

年収がある程度はあるはずなのに、身なりが極端にみすぼらしかったり、病気やけが・障害等がある、年齢的に難しそう、軽薄そう、なども判断の基準になり得ます。

もちろん、人は見た目などで判断できないものですが、多重債務に陥る人のある程度のパターンはあります。

プロミスは無担保・無保証人で融資するのが仕事ですが、その分、相手を見る目が肥えています。例え対面ではなくても、ネット情報や電話の応対などからある程度の判断を行います。

チェック項目例

| タイプ | 傾向 | 多重債務に陥る原因 |

| 自制心の 欠如 | 感情のコントロールができない 情緒不安定 | ギャンブル依存 転職を繰り返す |

| 楽天家 | 無計画な借り入れ 計画性の欠如 | レジャー・遊興費 ブランド品 |

| 逃げ癖 | 困難から逃避 他人を頼らない | 生活費の工面 借金の長期延滞 |

計画的な返済ができそうにない

特に上記チェック項目の楽天家タイプに多いのが、計画的な返済ができないことです。

いくつかの消費者金融会社で「ご利用は計画的に」というキャッチフレーズを用いていますが、これは、日本民間放送連盟という団体が、消費者金融に対して課している自主規制のようです。

そのように注意喚起しないと、無計画にキャッシングを繰り返す人が多いことの裏返しでしょう。

多重債務に陥って、初めて返済困難に陥っていることに気づく人も、かつてにくらべると減少傾向にあるものの、まだまだ多いのが実情です。あなたはそのようにならないようにご注意ください。

なぜプロミス審査で他社借り入れがチェックされるのか?

収入が安定していて属性に問題がなくても他社借り入れが原因で審査に落とされてしまうことがあります。

プロミスでも審査では他社借入状況はチェックしますし重視されます。

なぜ他社借入状況が重視されるのか、その理由は他社借入状況を見ることでその人がどれだけお金に困っているのかが分かるうえに、他社への返済実績を見るためです。

他社でお金を借りている期日までに返済できていない人に「お金を貸してほしい」と言われて、素直に貸す人はまずいないでしょう。

理由は「信用できないから」ですね。

プロミスでも同じことが言え、複数社から借り入れしていてそのうえ返済がきちんとできない人にカードローンを使わせようとは思わないのです。

他社借り入れがあってもプロミスの審査に通るには

他社借り入れがあるという方に、プロミスの審査で気をつけてほしいポイントをご紹介します。

総量規制に抵触していないか

プロミスなどの消費者金融は利用者の年収3分の1を超える貸付ができません。借入件数が何件かに関係なく現時点で借入額が年収3分の1ギリギリ、または超えている場合は審査通過はまず無理です。

ここで注意してほしいのが、プロミスは審査の際1社あたりの借入額ではなく、すべての借入先の合計額が年収3分の1であることが重要です。

たとえば、年収300万円の人であれば借り入れ合計額が100万円以下でないとプロミスで借り入れできません。

遅れずきちんと返済できている

他社借り入れは必ずしも審査に悪影響を及ぼすとは限りません。実は他社借り入れが有利に働くこともあります。それは一度も滞納せずきちんと返済し続けている場合です。

他社借り入れがあっても、毎月定められて額をきちんと返済している優良な利用者であれば、他社借り入れが逆に審査に良い影響を及ぼすこともあるのです。

各カードローンやクレジットカードの利用履歴は個人信用情報機関を通して共有されており、プロミスの審査もこちらをもとに行われます。

携帯電話やスマホの分割払いも含め、全くお金を借りたことがない人の信用情報はまっさらで何も記録されていません。

一見すると信用情報になにもない方が良い様に思えるかもしれませんが、審査する側としては「お金を貸してもきちんと返してくれる人なのか」を判断するのが難しいです。

これに対し、他社借り入れがあったとしても、きちんと期日を守って返済できているという記録がついている人のほうが安心して貸付できる人物と判断され審査に有利になるのです。

もちろん、総量規制に達するほど大きな額を借りている場合は別です。

しかし、異動情報が記録されていたり、申込ブラックをしているなど信用情報に問題がないのであれば、他社借り入れがあるからと言って変に不安になる必要はありません。

逆に他社借り入れの返済を延滞したことがあるとプロミスの審査通過は難しいです。

プロミスの審査基準は貸したお金をきちんと返してくれるかどうかですので、一度でも延滞したことがあれば信用は落ちますし、プロミスの返済も遅れるかもしれないと判断されてしまいます。

その結果、融資しないほうが良い人物と判断され審査落ちになってしまいます。

他社借り入れは「金額」よりも「件数」が重要

他社借り入れは金額と件数を申告しますが、実は件数のほうが重要視されます。

総量規制に達している場合は融資を受けられませんが、たとえ総量規制に達していなくても件数が多いと審査落ちしてしまう可能性が高いです。

たとえば、下記2人の申し込み者がいるとします。

- Aさん:他社借入件数4件、借入額80万円

- Bさん:他社借入件数1件、借入額110万円

この場合、プロミスの審査に有利なのはどちらでしょうか?

Bさんのほうが借入額が多いから、Aさんのほうが審査に有利と思われるかもしれませんが、ほとんどの場合、Bさんが選ばれます。

その理由は、Bさんのほうが1社あたりの信用が大きいからです。

通常、カードローン会社はある程度の信用がないと利用者の借入枠を増やすことはありません。つまりBさんは借入先から110万円を貸してもいいだけの信用があるということです。

これに対し、Aさんは借入額は少な目ですが、1社あたり20万円程度の借り入れしかありません。

Aさんは、「信用されていないから1社から少額ずつしか借りられない。信用度が低いからAさんに貸付するのは止めておこう」と判断される可能性が高いです。

もしも、現在の他社借入がAさんのような状況であればプロミスの審査に通るのは難しいでしょう。

プロミスで借りたいのであれば、完済できるものを完済してしまってから申込むことです。借入件数を減らせば、プロミスの審査通過の可能性はグッと上がります。

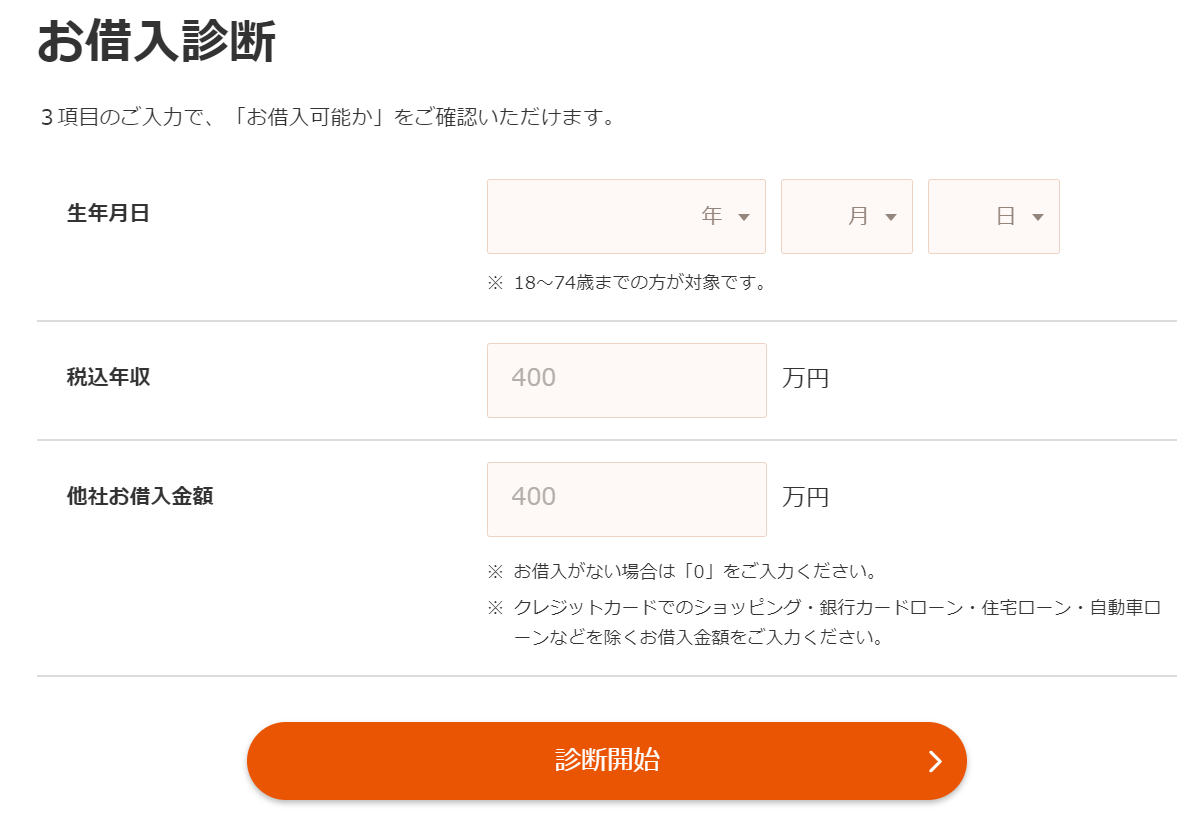

プロミス審査申込する前に「3秒診断」を試してみよう

プロミスには3つの項目を入力するだけで融資可能かどうかを診断してくれる「3秒診断」というサービスがあります。

簡易的なものですから本審査の結果を保証するものではないですが、現在の他社借入状況で融資の可能性があるかどうかの目安にはなりますので、審査申込する前に試してみることをおすすめします。

入力する項目は「生年月日」「年収」「現在の他社借入金額」の3つです。

融資の可能性がある場合は「ご融資可能と思われます」と診断結果がでます。

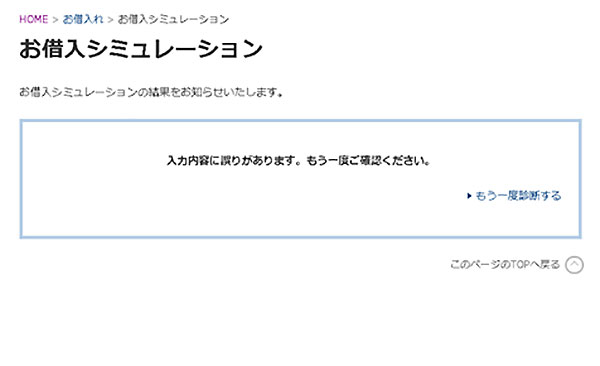

逆に融資が難しい場合は「ご入力いただいた内容だけでは判断することができません」とでます。

3秒診断の結果が思わしくなかった場合、原因として考えられるのは年収と他社借入金額のバランスが悪いということです。年収3分の1以上他社借り入れがあると問題ありと判断されます。

ただし、結果はあくまでも「判断できません」と出るだけで融資できませんとはなりません。3秒診断では信用情報の照会も行いませんので正確な診断結果を表示することができないからです。

プロミス3秒診断でチェックされるのは収支のバランス

プロミスの3秒診断は簡易的なものです。住所や勤務先などは伝えていませんし、個人信用情報機関に照会も行いませんので「この人にお金を貸しても問題ないか」の判断ができません。

ただし、他社借り入れが年収3分の1を超えていれば借り入れできる見込みは低いと判断になるので、一度3秒診断で試してみてはどうですかという意味合いのものです。

プロミスからお金を借りられるかを知りたい時に便利なプロミス3秒診断で問われる「生年月日」「年収」「現在の他社借入金額」の3つについて、詳しくみておきましょう。

「生年月日」は年齢条件が厳しく問われる

生年月日は、必ず18歳以上74歳以下でないといけません(収入が年金のみの場合は申込不可)。(お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。また、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。)仮に、18歳未満または75歳以上の年齢を入力すると、上記のように「入力内容に誤りがあります。もう一度ご確認ください。」と表示されます。

「年収」は複数の収入を合算しても良い?

「年収」の欄は、サラリーマンや公務員などで収入源が1つの場合は、その給与を入れれば良いので、楽でしょう。

では、サラリーマンでも副業している場合や、アルバイトやパートを掛け持ちしている人、自営業で複数の収入がある人などはどのようにすれば良いでしょうか?

3秒診断の段階では、それらを合算しても、問題ないでしょう。

ただ、実際の審査においては、借り入れ希望金額によっては収入証明書の提出が求められるため、きちんと収入証明できる内容のものにする方が良いです。

また、一番収入の多いメインの収入源の収入証明書のみを求められることもあります。

そこで、ついつい複数回3秒診断をやってしまいそうになりますが、プロミスの3秒診断は1日2回までに制限されています。正確な情報のみを入力すべきでしょう。

3秒診断の「他社借り入れ」の内訳

最後の他社借り入れは、全くない場合や、銀行カードローン・住宅ローン・自動車ローン・クレジットカードのショッピング枠のみの場合は「0」を入力します。

つまり、ここで記載するのはその他の金融機関から借りている無担保ローンの合計です。消費者金融で借りているお金はほぼ全て記入しましょう。

例外として、アコムマスターカードでショッピング枠を利用している分は入れなくてもいいです。

また、クレジットカードのキャッシング枠は無担保ローンなので、これも入れなければなりません。 その合計金額を概算で入れましょう。

他社借り入れがあるときは銀行カードローンに借り換えが有効!

プロミスやアコムなど消費者金融で借り入れがあるときは銀行カードローンで一本化するのがおすすめです。

プロミスやアコムなど消費者金融で借り入れがあるときは銀行カードローンで一本化するのがおすすめです。

総量規制対象外ですし、上限金利も低いのでおまとめローンとして活用するにはぴったりといえるでしょう。

また収入証明書不要で100万円まで借りられるのも大きな魅力です。三井住友銀行カードローンやオリックス銀行カードローンにいたっては300万円まで収入証明書不要でお金を借りられます。

各社の公式サイトには借入診断もあるので、自分が借りられるか一度確認してみるのもよいでしょう。

銀行のおまとめローンやカードローンは総量規制対象外

銀行が提供するサービスはすべて総量規制対象外となります。消費者金融のサービスに比べて高額融資に繋がりやすいのも魅力です。

銀行が提供するサービスはすべて総量規制対象外となります。消費者金融のサービスに比べて高額融資に繋がりやすいのも魅力です。

三井住友銀行カードローンなら最短30分審査となっており、即日融資や土日の融資にも対応しています。

おまとめローンという金融商品はありませんが、普通のカードローンをおまとめローンとして使えるので、一本化するならぜひ活用してほしいサービスです。

プロミスのおまとめローンも総量規制対象外

借り入れを一本化するために銀行カードローンやおまとめローンを利用するのは有効ですが、審査が厳しめだったり、即日融資に対応していないなどのデメリットもあります。

そこで、プロミスで借り入れを一本化する方法を活用しましょう。それは、プロミスのおまとめローンを利用する方法です。

「プロミスでおまとめローンを利用したら、簡単に総量規制を上回ってしまうのでは?」という心配はご無用です。なぜなら、おまとめローンは総量規制の対象外だからです。

おまとめローンが総量規制対象外になるのはなぜ?

なぜプロミスのおまとめローンが総量規制の適用を免れるのか不思議かもしれません。でも、貸金業法には、「総量規制例外貸付」という条項があります。

それによると、申込者にとって一方的に有利な借り換えに関しては、総量規制を超えても構いませんよ、ということになっています。

そもそも総量規制は、お金を貸す側の貸しすぎを取り締まる制度です。

しかし、おまとめローンはお金を貸す側の方が借金の肩代わりをする制度なので、ある意味貸す側にとって損を強いるものです。

だから、まとめた金額が利用者の年収の3分の1を超えても許されているのです。 また、そもそも総量規制の対象から除外されている「総量規制除外」の貸付もあります。

これは、最初から総量規制に加えなくても良いと貸金業法に定められているので、参考までに知っておくと良いでしょう。

| 総量規制例外貸付として認められる例 | 総量規制除外貸付として認められる例 |

(おまとめローンはこれに当たる)

|

|

プロミスのおまとめローンはスピード審査

プロミスのおまとめローンは、なんと言ってもスピード審査が魅力です。

金利は実質年率6.3%~17.8%で、銀行カードローンよりは高めかもしれませんが、他の消費者金融に比べると有利になる可能性があります。

そして、銀行カードローンで即日のおまとめローンはまず無理ですが、プロミスならおまとめローンもスピード審査が可能です。

複数の金融機関への返済額に追われて四苦八苦していて、少しでも早く借り入れを一本化したい人にはプロミスのおまとめローンはおすすめですね。

ただし、いったんプロミスのおまとめローンの審査にとおった後に、他のおまとめローンに乗り換えることはできませんので、ご注意ください。

プロミスのおまとめローンの申込み方法

プロミスのおまとめローンは、通常のフリーローンに比べ、申込み方法が限定されています。

フリーローンでは、ウェブサイトのみでの申し込みや、スマホのアプリローンを使った申込みが可能ですが、おまとめローンは自動契約機でのみ申込みが可能です。

ですので、審査自体はスピーディーですが、実際にプロミス店舗に足を運ぶ必要があることには注意が必要です。

自動契約機に行くときは、運転免許証やパスポートなどの身分証明書を必ず持って行きましょう。

健康保険証のみでは本人確認が完了しません。健康保険証に加え、住民票があれば、本人確認が可能です。

住民票はコンビニで発行することも可能ですが、自治体によって対応が異なる上、マイバーカードが必要など、手続きがなにかと面倒です。

ただ、土日でも住民票が発行できるので便利です。 また、源泉徴収票などの収入証明書類も必要です。

50万円以上の借り入れで必要ですが、おまとめローンの場合は50万円を超えるケースの方が多いでしょうから、まず確実に必要になります。

借入件数が減れば融資を受けられる可能性が高まる

借入金額も重要な審査項目ですが、借入件数が多いと審査に落ちやすくなります。

借入金額も重要な審査項目ですが、借入件数が多いと審査に落ちやすくなります。

ちなみに借入残高が少額でも1件の借入となるので、新しく融資を受けたい方は残高が少ないカードローンから完済して借入件数を減らすようにしましょう。

借入件数が減れば融資を受けられる可能性が高まりますよ。このほかにも在籍確認の電話が繋がらなくて審査に落ちるケースがあるようです。

貸金業者にカードローンの申し込みをしたら、電話がかかってくるかもしれない旨を伝えておきましょう。

アイフルやアコムのように消費者金融が運営するフリーキャッシングなら問題ありませんが、おまとめローンとなるとそうはいきません。

在籍確認の電話が省略されるケースはほとんどないので、内緒で借りたい方は事前に対応してくださいね。

プロミス初回限度額は50万円以下!限度額は審査で決まる

プロミスを利用するうえで限度額は重要です。もちろん何に使うかなど利用目的にもよりますが、限度額は多いに越したことはありません。

プロミスの限度額は一律で決まっているわけではなく、利用者それぞれに個人差があります。

プロミスの限度額はどのように決まるのか見ていきましょう。

プロミスの初回限度額は審査で決まる

プロミスの限度額は審査によって決められます。

審査では申し込み者の返済能力をはかる過程で、限度額はその返済能力を超えない範囲内で決定します。

プロミスは利用者が支払う利息で収益を得ています。そのため、利用者にはできるだけたくさんのお金を借りてほしいという意図があります。

そのため、申し込み者が少額の限度額を希望した場合でも、可能な限り高額な限度額を設定します。

もちろん、返済能力が低いと判断されれば希望額よりも少ない額しか設定されません。

プロミスは収入証明書なしで50万円を借りられる

プロミスの審査を受けるには本人確認書類の提出が必須です。基本的には運転免許証かパスポートがあれば大丈夫です。

提出方法もスマホで撮影してアップロードするだけですので簡単です。ただし、条件によっては収入証明書の提出も必要になります。

プロミスへの借入希望額が50万円を超える場合、もしくは他社借入額とプロミスでの借入希望額の合計100万円を超える場合は収入証明書を提出しなければいけません。

収入証明書を提出しない場合、プロミスで設定可能な限度額の上限は50万円となります。つまり50万円までなら収入証明書の提出なしでも借りられるということです。

プロミスで借りられるのは年収3分の1まで

収入証明書を提出しなかった場合の限度額の上限は50万円ですが、これは誰でも50万円まで必ず借りられるというわけではありません。

大前提としてプロミスが個人に貸付できるのはその人の年収の3分の1までです。プロミスは貸金業者であるため貸金業法の総量規制が関係しています。

貸金業者とは、国に正規の登録をして貸金サービスを行う業者のことを言います。

消費者金融、クレジットカード会社などが貸金業者に該当します。貸金業者は貸金業法という法律が適用され、その中には総量規制というお金を貸すためのルールがあるのです。

年収が300万円の人であれば100万円まで、年収600万円の人であれば200万円まで、年収が150万円であれば50万円が上限ということです。

ただし、年収の3分の1以下なら無条件で借りられるわけではなく、大抵は総量規制いっぱいまで借りられることはありません。

上記で挙げた例で言えば年収150万円の人はプロミスから50万円を借りられる可能性は低いということです。

プロミスの利用限度額が高いのはどの職業?

プロミスでは職業や雇用形態が理由で審査落ちする可能性は低いです。パートやアルバイトであっても収入が低めでも安定していれば融資を受けることは可能です。

ただし、利用限度額に関して言えば職業や雇用形態によって有利不利は少なからずあります。

具体的にどのような職業は利用限度額が高めで、逆にどのような職業は利用限度額が少な目になるのでしょうか?

利用限度額が高めになる職業・雇用形態は「公務員」や「正社員」です。特に公務員は不況の煽りを受けない誰もが認める安定した職業です。

たとえ勤続年数が半年未満と短くても、他社借り入れが多くても利用限度額に影響する可能性は低いです。

公務員の次に有利なのが正社員です。多少のマイナスポイントであれば利用限度額への影響は少ないです。

公務員や正社員に比べて利用限度額の評価が低くなるのが「契約社員」「アルバイト」です。

主な理由は、年収が低い、労働時間によって減収が変動するリスクがある、契約期限が切れると失業するリスクがあるなどが挙げられます。

また公務員や正社員と違い、他社借り入れがある、年齢が高め、扶養家族がいるとなると利用限度額は更に下がってしまいます。

自営業もプロミスの利用限度額は低くなりやすいです。下手すれば契約社員やアルバイトよりも限度額が低くなります。

自営業は常に失業のリスクと収入が安定しないリスクが大きいため評価は低くなります。

プロミスの利用限度額は後から増額される?

基本的にプロミスの初回限度額は高くないです。公務員や大企業の社員でなければ初回の利用限度額は50万円以下で落ち着く可能性が高いです。

しかし、初回の利用限度額が低めだったとしても利用していくうちに増額されるケースがあります。

プロミスの限度額を増額するには

プロミスで増額するには増額審査を通過しなければいけません。

新規申込時よりも審査基準は厳しくなっており、基本的には「プロミスの契約が6ヶ月以上」「プロミスと他社の返済を延滞していない」事が条件です。

契約して間もない人、返済を延滞したことがある人は限度額の増額は難しいでしょう。

今後、プロミスで増額を考えている方は毎月遅れずに返済すること、ある程度利用期間が経過してから申込むことを意識してください。

プロミスの増額審査で非常に重要なのは信用情報に異動情報が記録されていないことです。

プロミスだけでなく他社ローンを利用している方は、そのローンの返済を延滞・滞納している時点で増額審査には通らないです。

プロミスを増額するから他社ローンは関係ないと考えてしまう人もいますがそれは大きな間違いです。

信用情報で他社ローンの返済状況もしっかりチェックされますので、他社ローンの返済もしっかりこなしていきましょう。

プロミスで50万円以上の増額審査は厳しい

プロミスは限度額50万円までは比較的すんなり増額していくことができます。しかし、50万円を堺に増額が見送られるようになることが多いです。

プロミスは収入証明書不要のラインが50万円であることに関係があります。

収入証明書がひつようになるということは、それだけ審査基準が厳しくなるので簡単に増額できなくなるからです。

むやみに増額審査に申込むと減額される恐れもありますので、50万円を超える増額は慎重に行いましょう。

30日間無利息サービスを利用しよう

プロミスは、利用限度額50万円以下なら審査に通りやすいので、無事に在籍確認も終了し、審査に通ったら「30日間無利息サービス」を利用しましょう。

これは、最初にプロミスでキャッシングした翌日から30日以内に、借りたお金を完済すれば、利息が0円になるサービスです。

手数料がかからない取引方法を指定すれば、1円も損することなく、まとまったお金を手にすることができるのです。

ただし、1回限りしか利用できませんし、いったんプロミスを解約して再度30日無利息サービスを利用することもできません。

初回利用日翌日から30日は無利息キャッシングが可能

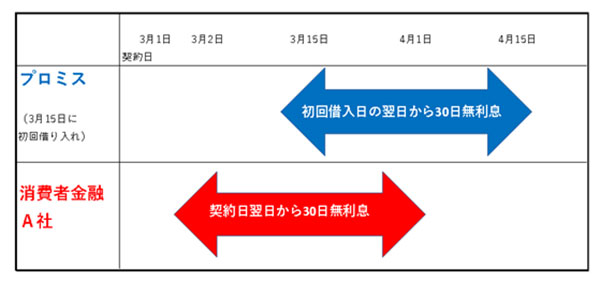

プロミスの無利息キャッシングで注目すべき点は、「初回利用翌日から」の部分です。 他のカードローン会社でも、一定期間の無利息サービスを行っているところもあります。

ところが、契約条件をよく読まないと、せっかくの無利息キャッシングの恩恵を十分に受け取ることができません。

例えば、他の某大手消費者金融会社で30日無利息サービスがありますが、「契約日の翌日から30日間無利息」です。

プロミスは「初回利用日の翌日から30日間無利息」なのと比較すると、プロミスの方が自分の好きなタイミングで借り入れできる分、良心的ですね(下図参照)。

期間内は何度でも無利息

また、30日の無利息期間内であれば、利用限度額を超えない限り何度でもお金の出し入れが可能です。

残りの無利息期限や手数料にさえ気をつければ、有効なお金の運用が可能です。 例えば、上図の例で、プロミスで利用限度額が30万円だとしましょう。

3月15日に20万円、3月20日にさらに10万円借り、3月31日に給料を使って15万円返済したとします。

でもまたお金が必要になり、4月1日に10万円借りることが可能ですし、さらに5万円キャッシング枠も残っていますので、追加借り入れが可能です。4月15日になるまでに完済すればOKです。

30日が経過した場合の利息はどうなる?

30日の無利息期間内に完済すれば金利はいっさいかかりませんが、借り入れがあって無利息期間を1日でも過ぎれば、その日の分から金利がかかります。

ただ、それまでに完済した借入金額に対しては、利息がかかりません。

例えば、初回借り入れ日の翌日から30日の期間内に30万円のキャッシングを利用し、25万円を返済した場合、31日目以降は残高5万円分の通常利息が、借入日数分かかります。

プロミスポイントを使って手数料も節約できる

30日無利息期間中でも、プロミス提携ATMを使えば、通常は手数料が必要です。でも、プロミスポイントサービスを利用するとこで、実質手数料も無料にすることが可能になります。

プロミスポイントは以下の方法で貯めることができます。

| ポイントをもらう条件 | 獲得ポイント | 回数 |

| 「プロミスポイントサービス」新規申込み | 100ポイント | 初回のみ |

| プロミスWEBページログイン | 10ポイント | 毎月1回 |

| 「プロミスからのお知らせ」確認 | 5~20ポイント | 対象となるお知らせ確認時 |

| 収入証明書の提出 | 160ポイント | 提出ごと |

| ご返済お知らせメール | 1ポイント | 毎月末 |

| 取引確認メール | 1ポイント | 毎月末 |

| ウェブ書面受取 | 1ポイント | 毎月末 |

このうち、プロミスポイントサービス新規申込み時の100ポイントは、すぐにもらうことができます。

この100ポイントの内、40ポイントを使って、「提携ATM無料サービス」を利用することができます。 この提携ATM無料サービスは、申込日から翌月末日まで、プロミス提携のATM使用手数料が無料になります。

プロミスと提携しているATMは、セブン銀行やローソンATMなどのコンビニで使えるATMの他、ゆうちょ銀行ATM、三井住友銀行ATMなど多彩です。

つまり、この提携ATM無料サービスを使うことで、無料期間の30日ずっとATMを無料で使い放題にすることもできるのです。

ログインの方法に慣れられる

ATM手数料無料を利用して、カードの使い方に慣れるのも良いですが、プロミスのウェブサイトやスマホのアプリローンのログインや使用方法に慣れることもできます。

ログインにはWeb-IDとパスワードまたはカード番号とカード暗証番号を入力する必要がありますが、いざ必要になった時に「あれ、パスワードって何だったっけ?」と戸惑わないためにも大切です。

プロミスの側としても、この無料期間に利用し、プロミスの利用を多く体験してもらうことで、将来のキャッシングに役立ててもらおうという考え方なので、遠慮せずに必要なお金を利用しましょう。

ただ、借りすぎて30日以内に返済しきれないことにならないように注意しましょう。

特にスマホのアプリローンは、カードレスでキャッシングができる便利なアプリですので、ぜひ積極的に利用しましょう。ただし、セブン銀行ATMにしか対応していないので、お間違えのないように。

返済実績を確実に積もう

また、借入をして確実に期日内に返済をする、その地道な返済実績を積むことは、あなたの信用情報を高めることにつながります。

すでに述べたように、信用情報の実績は、信用情報機関にすべて蓄積されていきます。

将来その信用の積み重ねがどのように役に立つか分かりませんので、利息を支払う必要がないノーリスクでの実績の積み重ねにもぜひ活用しましょう。

プロミス借り入れ審査に関する疑問にお答え!

プロミスの借り入れ審査に関する疑問にお答えします。

他社借り入れがあると絶対に審査に通らないわけではありません。審査は総合的判断によって決まりますので、他社借り入れがあっても審査通過はできます。

ただし、借入件数が3件以上あったり総量規制ギリギリまで借りていると審査に通るのは難しいでしょう。

総量規制のルール上年収3分の1以下であれば貸金業者から借り入れは可能です。

しかし質問者様の場合、総量規制いっぱいまでとはいきませんがギリギリのラインまで借りてしまっていますので、審査落ちする可能性のほうが高いです。

借入件数が多い=信用されていないと判断されるからです。1社から高額な借り入れをするにはその会社からそれ相応の信用を得ている必要があります。

たとえば1社から100万円借りているのと4社から合計で100万円借りているのでは、前者のほうが信用度が高いといえます。

同じ100万円の借り入れであっても、後者は審査落ちする可能性が高いのです。

他社借入状況は個人信用情報機関をみれば嘘だとバレます。ウソがバレると審査落ちになりますのでごまかすのは絶対に止めましょう。

借りすぎには気をつけて!適度な利用を心がけよう!

他社借り入れがあると返済が滞ってしまいがち。

他社借り入れがあると返済が滞ってしまいがち。

自転車操業的に借金が膨れ上がれば、どうすることもできなくなります。

新しくカードローンに申し込むときは返済計画を立ててから申し込むようにしてくださいね。

プロミスは最短25分で融資を受けられる魅力的なサービスです。適度な利用を心がけてお金のやりくりに生かしてくださいね。

[af_txt001]

| |

|  |

|  |

|  |

|  |

|  |

| |

| |

| |

| |

| |

| |

| |

| |