キャッシング、カードローンの審査を受ける人のために審査突破のポイント

銀行系キャッシング・消費者金融系キャッシングともに審査の流れはどこも同じです。ここでは、はじめてキャッシング、カードローンの審査を受ける人のために審査基準突破のポイントについて解説したいと思います。

まず、安心いただきたいのが、申し込みを行った人で基本的にこの人は絶対NGな属性というのはありません。

しかし、申込者によっては審査上、借入(融資)が難しい人たちがいるのも事実です。それでは、どういう人がお金を借りるのが難しいかと言いますと「収入の無い無職」「信用情報機関に事故歴がある」「他社の借入件数が5件以上」の人は可能性が低くなります。

収入の無い無職の場合は、そもそも収入が無いわけですから、借入契約を行っても返済ができないわけですから「審査落ちする可能性が高い。」というのはご理解いただけるかと思います。

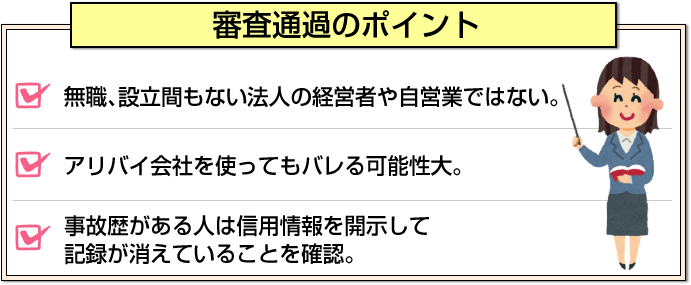

また、審査通過の可能性が低い属性としては、会社を設立して間もない法人の経営者もしくは、それに準ずる経営陣。また、実態が無く裏付けの取れない個人事業主なども該当します。

なぜかと言いますと、キャッシングの審査では、年収、勤続年数、勤務先情報が審査に密接に影響します。特に勤務先の裏付けが取れない場合は、かなり厳しいです。

帝国データバンクに登録されている法人であれば、問題ありませんが営業年数が短い場合は、登録されていることが稀だと思います。

では、商業登記簿を取って裏付けを取ればいいのでは?と思われる方もいらっしゃるかと思いますが、そもそもキャッシングの審査ではコスト(経費)が発生する裏付け調査は原則実施しません。

例えば、商業登記を取得する際、オンライン請求で500円、書面請求で600円かかります。たかが、1件の借入申込みの裏付け確認で数百円と言えども、コストをかけることはできない。これは、銀行系カードローン、消費者金融系カードローンに関係なくどこも同じです。

むしろ、設立間もない法人の代表者よりも勤続年数が長いアルバイトの方がカード発行されやすい傾向にあります。

むしろ、設立間もない法人の代表者よりも勤続年数が長いアルバイトの方がカード発行されやすい傾向にあります。

その他、やや不利な属性の方としては、タクシー運転手、風俗、水商売、露天商等ですが、審査通過のポイントはあります。

例えば、水商売の人であれば、在籍している店が法人形態であれば、その会社名で申込むことがポイントです。

例えば、水商売の人であれば、在籍している店が法人形態であれば、その会社名で申込むことがポイントです。

その際、店側に事情を説明して勤務先の裏付けを取るため在籍確認(電話確認)の連絡があるので、その場合は必ず本人につないで欲しい。などと一言伝えておけば問題ないでしょう。

アリバイ会社を使っても確実にバレます。

現役時代、風俗や水商売の人でアリバイ会社を記載して申込みしてきた人が何名もいますが、私の場合は100%見抜いていました。

どうやってアリバイ会社か?を見抜いていたかと言いますと、アリバイ会社の場合、電話トークマニュアルに「〇〇さんという人は、いらっしゃいますか?」という電話がかかってきたらとにかく、「外出しています。」と答えなさい。と決まっています。

例えば、同じ職場で勤務している方で、隣のフロアの田中さん宛に在籍確認の電話があったとしたら、「少々お待ち下さい。」と言って数十秒くらい席を離れて田中さんの行動予定表を見て「取引先での商談のため外出している。」というのを把握してから、電話をかけてきた相手先に伝えます。

一方、アリバイ会社の場合、「田中さん」という人の面識もなく、どのような目的で相手が電話をしているのか?を全く把握できていないため、とにかく「外出しています。」という受け答えしかできません。

私の場合、アリバイ会社っぽい受け答えだとわかった時、違う名前でもう一度アリバイ会社へ連絡します。

私の場合、アリバイ会社っぽい受け答えだとわかった時、違う名前でもう一度アリバイ会社へ連絡します。

その際、同じ受け答えであれば、クロと見なし虚偽の申込みと見なして審査に落としていました。

これは、裏付けを取ったことがある人にしかわからないかも知れませんが、アリバイ会社の場合、「とにかく対応が不自然」というのが特徴です。

推奨はしませんが、どうしても完全犯罪?を成し遂げたい人は、知り合いの女性などに事情を説明して、在籍確認の際に自然な受け答えが出来れば、審査通過の可能性が高くなります。

虚偽の申込みを行うことのデメリット

アリバイ会社などの虚偽申込みを行うことによるデメリットをもう一つ紹介します。それは、JICCなどの個人信用情報機関に申込情報が残ってしまい、他の金融機関に申し込んでも自動審査(簡易審査)の段階で審査落ちする可能性が高くなります。

どういうことかと言いますと、WEB完結申込とPRしているカードローンに申し込んだとします。この時、信用情報センターに照会をかけ他社の借入れ状況、利用限度額、延滞がどのくらいあるのか?さらにそこに返済しているのか?という「管理照会」と個人信用情報機関に照会をかけた段階で履歴が残る「貸付照会」この2つがあります。

前者の「管理照会」は記録に残りませんが「貸付照会」が記録として残ります。JICCでは申込みに関する情報として申込み日から6ヶ月記録されることになります。

1社目がダメで他社に申し込んでもこの申込情報が残っていることで、「キャッシングの申込みをしたこと自体がわかってしまいます。」

さらに成約情報が無い場合、他社で審査が落ちたことがわかってしまいます。そうなると、審査上かなり不利になります。

さらに成約情報が無い場合、他社で審査が落ちたことがわかってしまいます。そうなると、審査上かなり不利になります。

従って、アリバイ会社を使って虚偽の申込みを行うことは、リスク以外のなにものでもない。ということはご理解いただけましたでしょうか。

信用情報機関に事故歴があるケース

それでは、最後に個人信用情報機関の事故歴について解説したいと思います。信用情報機関のJICCに登録される事故(正確には異動参考情報と呼びます)といっても大きく分けると8種類あります。

| 内容 | 登録期間 |

|---|---|

| 1.延滞、元金延滞、利息延滞 | 延滞継続中 |

| 2.延滞解消 | 解消日から1年 |

| 3.債権回収 | 発生日から5年 |

| 4.債務整理 | 発生日から5年 |

| 5.破産、特定調停、民事再生 | 発生日から5年 |

| 6.保証履行 | 発生日から5年 |

| 7.保証契約弁済 | 発生日から5年 |

| 8.連帯保証人弁済、カード強制解約 | 発生日から5年 |

細かい用語の解説は別の機会に行いますが、延滞解消を除けば、事故情報は5年登録されます。なお、総量規制が実施されるまでは、異動参考情報として登録されていたとしても、2の延滞解消程度であれば商品によっては、融資していた時期もありましたが現在はどこも厳しいと思います。

従って、事故歴がある人は、必ずご自身の信用情報を照会して、記録が消えていることを確認してから申込みしてください。

[af_txt001]

[af_promis][af_acom][af_mobit]

| |

|  |

|  |

|  |

|  |

|  |

| |

| |

| |

| |

| |

| |

| |

| |