クレジットカードとカードローンとの審査の違いとは?

カードローンの審査にパスした人でも、クレジットカードの審査に落ちる場合があります。今日は、クレジットカードとカードローン審査の違いについて解説したいと思います。

クレジットカードの審査で落ちる主な理由としては、以下の4つが挙げられます。

- 申込者の属性(収入、勤続年数)がクレジットカード会社の審査基準を満たしていない。

- 個人信用情報に延滞などの事故情報が記録されている。

- クレジット契約などの利用履歴(クレジットヒストリー)が無い。

- ショッピング枠、キャッシング枠が目一杯のため総枠規制を受けている。

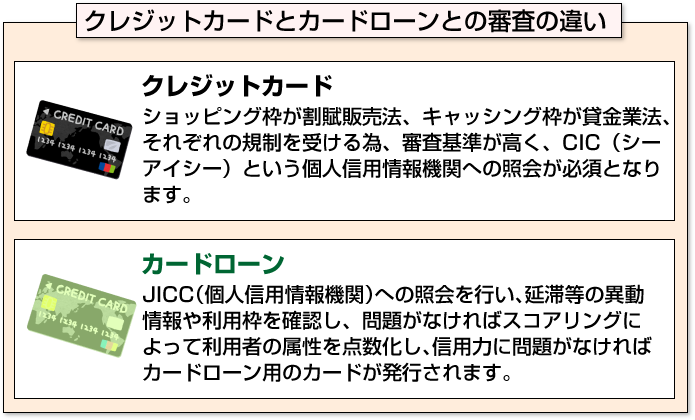

クレジットカードとカードローン審査との大きな違いは、クレジットカードの場合は、ショッピング枠が割賦販売法、キャッシング枠が貸金業法それぞれの規制を受けるため正直クレジットカードの審査基準の方が高いです。

クレジットカード会社は割賦販売法によって、クレジットカードの申込みがあると、CIC(シーアイシー)という個人信用情報機関への照会が必須となります。

これは、オリコやアプラスの信販会社だけでなく、楽天等の流通系、JCB等の銀行系に関係なくクレジットカードの審査・発行を行っている全ての会社が対象になります。

CICでは、カードローン枠、申し込み情報、利用状況、利用限度額を照会して問題無いようであれば、スコアリングと言って申込本人の年収、勤務先、家族構成、居住形態(持家or賃貸)を点数化して合計値を出します。

その際、カード会社の審査基準を満たしていればカードが発行される流れとなります。現在は、機械による簡易審査が主流ですので、信用情報の照会~スコアリングまでものの数分で終了するケースが多いです。

各項目の点数ならびに合計点数で何点以下が足きりになるのか?については、金融機関によって異なります。

クレジットカードの場合は、審査難易度が銀行系・独立系>信販系>流通系>消費者金融系となっており銀行系・独立系が最も難易度が高い部類に入ります。

一方、最も取得しやすいクレジットカードとしては、消費者金融系となります。現在、消費者金融はアコムのみがMasterCardを発行しており、カード難民の駆け込み寺的な存在としても有名です。

さて、カードローンの場合は、CICではなくJICCという個人信用情報機関へ照会を行い延滞等の異動情報や利用枠を確認し問題なければクレジットカードと同様、スコアリングによって利用者の属性を点数化し、信用力に問題なければカードローン用のカードが発行されます。

審査の流れ自体は、クレジットカードもカードローンもそれほど、大きな違いはありませんが、なぜクレジットカードの方が取得難易度が高いかと言いますと、前述の3.クレジット契約などの利用履歴(クレジットヒストリー)が無いとカード発行の可能性が相当低くなります。

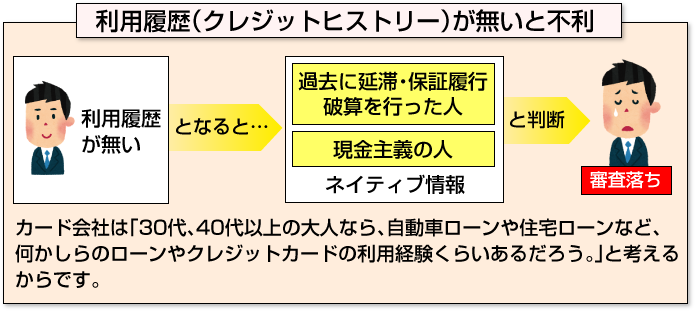

なぜ、利用履歴(クレジットヒストリー)が無いと不利なのでしょうか?

カード会社では「30代、40代以上の大人だったら自動車ローンや住宅ローンを含む何かしらのローンやクレジットカードの利用経験くらいあるだろう。」と思うからです。

この利用履歴(クレジットヒストリー)が無いことが信用情報でわかると、カード会社では「現金主義の人」もしくは「過去に延滞・保証履行・破産を行った人」このどちらかだと見なされます。

前者はご理解いただけると思いますが、なぜ後者だと見なされる可能性が高いかと言うと、破産情報等のネガティブ情報は、契約中あるいは契約終了後5年間記録されるからです。

従って、元破産者などが信用情報が綺麗な状態になった頃を見計らって申し込みしたのではないか?とカード会社が疑うことになります。

特に30代以上でクレジットヒストリーが無い場合にこの可能性を疑われます。クレジットカードの場合もカードローン同様、審査に落ちた場合、申込情報として6ヶ月記録されますので、カード選びは慎重に行って欲しいです。

一番賢い選択肢としては、審査難易度が最も低い消費者金融系(アコムACマスターカード)が良いと思います。

その他クレジットカードの方がカードローンよりも審査難易度が高い理由

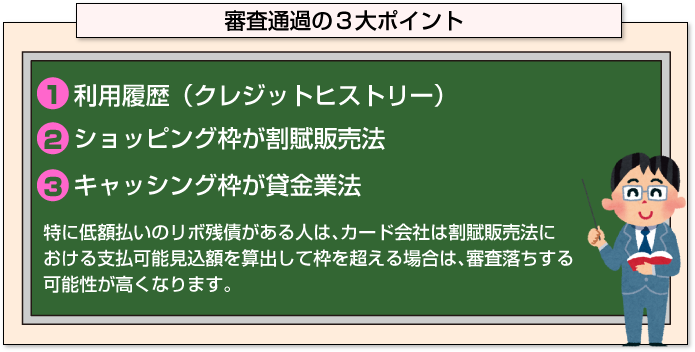

上述の利用履歴(クレジットヒストリー)以外で、クレジットカードの方が難易度が高い理由としては、ショッピング枠が割賦販売法、キャッシング枠が貸金業法の双方の規制を受けるからです。

特に低額払いのリボ残債がある人は、カード会社は割賦販売法における支払可能見込額を算出して枠を超える場合は審査落ちする可能性が高くなります。

また、キャッシング枠については、利用残高が総量規制の3分の1に抵触していなくとも、借入残高があると、審査上不利です。特に、複数枚カードを所持している人で「低額払いのリボ残債がある。」「キャッシングの借入残高がある。」人は要注意です。

純粋にお金のみを引き出したいのであれば、カードローンの方が金利も安いですし、審査も柔軟です。消費者金融系、銀行系カードローンに関係なくカードローン専用のカードが発行されるでしょう。

わざわざクレジットカードを持つ必要ってあるの?と個人的には思いますが、どうしてもクレジットカードが欲しい人は、審査難易度の低いカードを1枚持っておきクレジットヒストリーを蓄積し信用力を高めてから、お目当てのカードを持つ作戦が有効です。

[af_txt001]銀行カードローンなら総量規制対象外

[af_promis] | |

|  |

|  |

|  |

|  |

|  |

| |

| |

| |

| |

| |

| |

| |

| |