カードローン審査では嘘をつくまでもない!

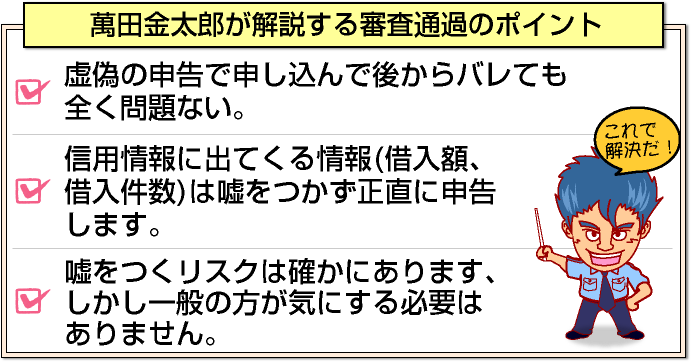

後述しますが、カードローン審査で年収額や勤続年数の嘘をついてバレたところで、何のおとがめも受けません。

後述しますが、カードローン審査で年収額や勤続年数の嘘をついてバレたところで、何のおとがめも受けません。

「だからと言って、積極的にウソをついてください。」というわけではありません。

なぜなら、カードローン審査は、皆さんが考えているほど審査難易度が高いわけではないからです。

まずは、嘘の情報であれこれ悩む前に「ありのままの自分」で借入診断(簡易審査)をしてみましょう。

審査の際、嘘(虚偽)をついてバレたらどうなりますか?

アコムなどの消費者金融会社へカードローンを申込む際、虚偽申告をすることは当然よくありません。

アコムなどの消費者金融会社へカードローンを申込む際、虚偽申告をすることは当然よくありません。

例えば実際の資金使途がギャンブルであったとしても、本人から「借りたお金はギャンブルに使いました!」と自己申告しない限り絶対わかりませんし、勤続年数などの属性情報についても健康保険証を確認するわけでもないのでわかりません。

確かに契約事項内のカードローン規約には、「虚偽の申告があったことが判明した際、期限の利益を失うことで、約定返済日等、一切関係なく融資金の全額を返済(一括返済)する。」と記載されていますが、実際に適用されることは皆無です。

審査通過率と審査スピードで選ぶならアコム

嘘に対するペナルティはカードの利用停止程度

※消費者金融会社に15年在職していましたが、全額返済が適用されたケースを私は1度も見たことがありません。デメリットとしては、カードの利用停止くらいでしょう。

期限の利益喪失約款がありますが、約款にうたっていても「一括での返済は無理ですね。」と言えばそれで終わりです。

返済できない人に対して強く迫ることは公序良俗に反しますので、大手企業であれば絶対に行いません。

また、自宅に押しかけることもありませんので、堂々と「一括で返済することは難しいです。」と伝えることが重要です。

私は消費者金融会社出身ですが、これは金融機関が銀行系(オリックス銀行カードローンやみずほ銀行カードローン)になっても同様です。

銀行カードローンも実際の審査実務は、保証会社(アコム、SMBCコンシューマーファイナンス(プロミス)等)へ委託しています。つまり、虚偽に対する考え方は銀行も消費者金融も同じということです。

カードローン審査で多い嘘とバレる理由

カードローン審査で特に多い嘘は次の3つです。

- 年収、収入

- 勤務先情報

- 他社借り入れ状況

上記4つの項目で嘘をつく人が多いですが、いずれも審査の段階で嘘を見抜かれる可能性大です。

年収・収入をごまかす

年収や収入が多ければ審査に有利なだけでなく限度額を高く設定してもらいやすくなります。たくさんお金を借りたい人ならばついつい嘘をつきたくなる項目と言えるでしょう。

年収の嘘は「収入証明書」を提出することでばれます。多くのカードローンは限度額50万円以上で収入証明書を提出しなければいけません。

収入証明書を提出しなければ嘘はばれない?

利用限度額が50万円以下なら基本的に収入証明書の提出が不要です。だからといって年収の嘘がばれないわけではありません。

カードローン会社は、これまでの申し込み者のデータから、おおよその年収を推測しています。あきらかに推測した年収と大きく違えば審査担当者が不審に思い、収入証明書の提出を求めますので結局のところばれてしまうわけです。

カードローンは年収が高くないと審査に通らないと勘違いしている人が多いですが、決してそんなことはありません。

カードローンの返済は数千円程度からですので、毎月無理なく返済できるだけの収入があればそれでOKです。仮に月収が10万円程度でも審査通過の可能性は十分にあるのです。

勤務先情報で嘘をつく

「職場の同僚にカードローンを利用していることがばれたくない」という理由で勤務先を偽って申し込む人は多いです。

「職場の同僚にカードローンを利用していることがばれたくない」という理由で勤務先を偽って申し込む人は多いです。

また、職場バレだけでなく水商売など人には言いにくい仕事をされている人も勤務先情報で嘘つくケースが多いです。

勤務先情報の嘘は「在籍確認」ですぐばれます。

大抵のカードローンは勤務先へ直接電話して申込者の在籍の有無を確認します。

実際に勤めていない会社を申告すれば嘘だということはすぐにばれます。電話口で「そんな人はいません」と言われて終わりです。

SMBCモビットのWEB完結申込なら電話連絡なし

職場バレが怖いのであれば「電話連絡なし」で申し込めるカードローンを検討しましょう。

たとえば、大手消費者金融のSMBCモビットのWEB完結申し込みはすべての手続をWEBとメールだけで完結可能です。電話連絡一切不要で利用することができます。

他社借り入れ状況

他社借り入れは件数も金額も少ないほうが審査に有利です。そのため、実際の件数や金額よりも少なめに申告する方は多いです。

他社借り入れ状況は審査でもっともばれる項目です。と言うのも、ローンの利用状況は個人信用情報機関に登録されており、カードローン会社は審査時に必ずこの機関に照会をかけてチェックするからです。

信用情報を見れば、申込者が何社からいくら借り入れしているのか?いとも簡単にわかってしまうわけです。

借り入れ件数が2社以下なら審査通過できる?

他社借り入れがあると診査に不利ですが、借り入れ件数が2社までなら審査通過はそれほど難しくありません。

ただし、借入金額が総量規制に抵触しているとそれだけで審査落ちになることもありますので注意してください。

カードローン審査で嘘がばれるとどうなるの?

審査中に嘘がバレたら即打ち切り

カードローンの審査中に嘘がバレた場合は、その時点で審査は打ち切りです。

つまり審査落ちです。 カードローンは無担保・無保証であるため、「お金をいくら貸すか」「そもそも貸しても大丈夫なのか」を申し込み者の信用で判断するしかありません。

嘘をつけば当然信用なんてしてもらえませんから、お金を貸して欲しいと言われても貸す訳にはいかないのです。

正直に申告していれば審査通過できていたかもしれないという可能性も十分ありますので、もったいないです。

審査後に嘘がバレたら・・・逮捕される可能性もある

嘘の情報で契約して借り入れした後に嘘がバレた場合、3つの罰則が考えられます。 まずカードローンは強制解約になります。

借り入れ可能枠が残っていたとしても一切追加の借り入れはできなくなります。 次に借入残高の一括返済の要求をされます。

たとえば借入残高が100万円であれば、100万円を一括で返済してくださいと要求されるということです。

一括で返せないから分割でお願いしても応じてはくれません。 最後に法的手段です。一

括返済の要求を無視し続けるとカードローン会社は法的手段を取ります。裁判所から訴状が届き、これを無視すれば財産の強制差し押さえになってしまいます。

また「詐欺未遂罪」「詐欺罪」に問われれる可能性もあり、10年以下の懲役です。

【要注意】カードローン審査は記入ミスでも嘘扱いになる

故意にウソをつこうと思ったわけでなくても、申告内容に間違いがある場合はカードローン会社からすれば虚偽申告です。

カードローン会社側は故意についたウソなのか記入ミスなのか判断がつかないからです。

記入ミスを防ぐ4つのポイント

申込みフォームの入力が終わったら必ず見直しをしましょう。見直しのチェックポイントは次の4つです。

- 住所

- 電話番号、メールアドレス

- 職種、業種

- 他社借り入れ

住所は郵便番号検索機能で入力するのがおすすめです。入力するだけで自動で住所が表示されますので、手動入力するよりもミスが少ないです。

入力ミスで特に多いのが電話番号やメールアドレスです。自分の携帯電話の番号だけでなく勤務先の電話番号の間違えにも注意しましょう。

勤務先の電話番号を間違えてしまうと在籍確認できず審査落ちになる可能性も考えられます。

申し込み者の中には他社借り入れはどれを申告すればいいのかわからないという人もいるのではないでしょうか?

カードローン申し込みにおいて他社借り入れに含まれるものと含まれないものを、下記の表にまとめていますので参考にしてください。

| 他社借り入れに含まれるもの | 他社借り入れに含まれないもの |

| ・カードローン ・フリーローン ・クレジットカードのキャッシング枠 ・自動車ローン ・教育ローン ・ブライダルローン | ・住宅ローン ・奨学金 ・クレジットカードのショッピング枠 ・スマホや家電の分割払い ・身内や友人からの借金 |

住宅ローンなどの有担保ローンは他社借り入れに含まれません。 銀行カードローンは総量規制対象外であるため、消費者金融に申し込む場合は他社借入には含まれないことが多いです。

これに対して、銀行カードローンに申し込む場合は、銀行カードローンの借り入れも他社借り入れとして申告するケースが多いです。この点は間違えやすいので十分に注意してください。

嘘に対して自分を責める必要は一切ない

誠実な人ほど良心の呵責として自分を責める人もいるかもしれませんが、一切気にする必要はありません。

誠実な人ほど良心の呵責として自分を責める人もいるかもしれませんが、一切気にする必要はありません。

仮に「利用用途をレジャーで申告しているのに実際はギャンブルや株式投資に使っていた。」ということが、担当者にわかったとしても法的にペナルティが課されるということは一切ありません。せいぜい、担当者と口喧嘩する程度です。

従って、自己申告以外でわかりようがない嘘については、問題ありません。

生真面目な方で「勤務先の従業員数が160人なのに500人と申告してしまいました。問題ありませんか?」というったご質問を受けることがありますが、全く問題ありません。

勤務先情報に関しては、名称、住所、所属部署、電話番号のみしか詳しく見ません。他は参考程度です。

限度額が大きい優遇商品を申し込む際は要注意

なお、借入限度額が大きい金利優遇商品を申し込む際は、収入証明書(給与明細や所得証明書など)の提出が必須となりますので、収入を申告する際はご注意ください。

なお、借入限度額が大きい金利優遇商品を申し込む際は、収入証明書(給与明細や所得証明書など)の提出が必須となりますので、収入を申告する際はご注意ください。

実際にあったケースですが仮審査時に申告した年収と実際の源泉徴収票に記載されている収入で数十万のズレがあった場合、店長時代に限度額を下げて決済したことがあります。

また、限度額50万円までの借入れについては、収入証明の提出が不要なのですが、「歳相応の収入を申告する」ことが重要です。

例えば、工場勤務で20歳の派遣社員が勤続7年、年収600万円というのは、カード会社も不審に思います。

基本的に定職についていて安定した収入のある人であれば、問題ありませんが、世間の常識と噛み合わない自己申告を行うことが無いようくれぐれも注意してください。

選ぶなら審査通過率の高いカードローン

借入状況のウソだけはNG!その理由とは?

このように書いていると借入れをするために、いくらでも嘘をついても構わないと思われるかもしれませんが、実は、「虚偽の申告をしても確実にバレる情報」は絶対に嘘をついてはいけません。この種の嘘については審査落ちの原因になります。

まず、真っ先に挙げられるのが借入状況(件数と金額)です。キャッシングやカードローンを申込みした際に、まず自動審査を実施し、個人信用情報機関へ照会をかけることで、他社借入の利用状況や返済能力の確認を行います。

借入状況のウソは信用情報から確実にバレる

信用情報機関へ照会を行うと、契約者の以下のような情報がわかります。

信用情報機関への照会でわかること

- 借入残高

- 借入先

- 返済額

- 返済情報

- 利用限度額(与信枠)

- 勤務先情報

- 金融事故情報

従って、現在の①借入件数、②借入額について、嘘をついたところで、確実にバレます。

消費者金融や信販会社をはじめとする貸金業者は、貸金業法の総量規制によって年収の1/3までしか貸し出せない決まりになっています。貸金業法に違反すれば罰則の対象となるため、既存の借入状況についは重要な審査対象となっています。

これは、正直に申告するようにしてください。ただし、信用情報に出ない借入れは、申告の必要はありません。

勤務先のウソも在籍確認でバレる

また、虚偽の勤務先申告も在籍確認電話によってバレます。審査担当者が勤務先への在籍確認を行った際、「Aという者は当社には在籍していません。」となれば、審査基準を満たしていないことになりますので、カード発行される可能性が極めて低くなります。

また、虚偽の勤務先申告も在籍確認電話によってバレます。審査担当者が勤務先への在籍確認を行った際、「Aという者は当社には在籍していません。」となれば、審査基準を満たしていないことになりますので、カード発行される可能性が極めて低くなります。

会社への電話連絡を乗り切るため、在籍を偽造する偽装会社(いわゆるアリバイ会社)を利用する人もいますが、確実にバレますのでやめましょう。

よくインターネット上のQ&Aサイト上に嘘の申告を行うと信用情報に記録されるといった書き込みがありますが、そのような事実は一切ありません。

カードローン審査に嘘の会社を装う「偽装会社」は使っちゃダメ!知らないとヤバイ法律の話

カードローン審査で必須となるのが「在籍確認」です。

「申し込み者が申告した会社に本当に勤めているのか」を確かめるためのもので、これをクリアしないとカードローンを利用することはできません。

しかし、中には無職で収入がない方や、勤務先を申告したくないという方もいるかと思います。

そのような方が「アリバイ偽装会社」を利用するケースが増えています。

そのような方が「アリバイ偽装会社」を利用するケースが増えています。

結論を言えば、アリバイ偽装会社を利用することは嘘の情報を申告することになり法律違反になる可能性があるのでおすすめしません。

ここではカードローン審査で偽装会社を利用するとどうなるのか詳しく解説していきます。

そもそも偽装会社とは?

偽装会社とは、利用者がその会社で働いているように見せかけるサービスを提供している会社です。

働いて見せかける会社自体は架空のもので、利用者が様々な業種・職種から選べるようになっています。

偽装会社のサービス内容

偽装会社の主なサービス内容は次のとおりです。

- 電話対応

- 在籍証明書の発行

- 収入証明書の発行

- 郵便物転送サービス

電話対応は偽装会社の代表的なサービスとも言え、実際にカードローン審査に利用する人が多いです。

利用者あての電話がかかってきた場合は「ただいま外出しております」と伝えて電話を切ります。

カードローン審査の在籍確認では、申込者本人が電話応対しなくてもいいので、これで在籍確認をクリアできてしまうというわけです。

どんな人が偽装会社を利用するのか?

偽装会社を使ってカードローン審査に申込むのは審査に不利になりやすい職業に就いている方が多いです。

- 自営業

- 水商売

- パート、アルバイト

- タクシー運転手

- 無職

カードローン審査は安定収入がないと通らないことから、一般的に収入が不安定とされる職に就いている方が利用する傾向にあります。

偽装会社を使ってカードローン審査に申し込むのは違法?

偽装会社への登録自体は違法になりません。しかし、偽装会社を使ってカードローン審査に申し込むと「詐欺未遂罪」にあたります。

- 偽装会社を使って嘘の会社を申告する

- 偽装会社を使って在籍確認をクリアする

- 偽装会社発行の収入証明書を提出する

いずれのケースも詐欺未遂罪に該当します。そして、仮に契約した場合は「詐欺罪」が成立します。

偽装会社を使うということはカードローン会社から騙して借り入れすることを前提としているため、それによって損害を負わせてしまえばカードローン会社から損害賠償を請求される可能性もあります。

偽装会社を使ってカードローンを利用するのはリスクしかない

上記で説明したとおり偽装会社を使ってカードローン審査に申込むと、最悪の場合詐欺罪に問われます。

上記で説明したとおり偽装会社を使ってカードローン審査に申込むと、最悪の場合詐欺罪に問われます。

しかし、偽装会社の利用はこれ以外もリスクがあります。

破産の免責が下りない

たとえば、偽装会社を利用して契約したカードローンの返済ができなくなったため、破産手続きしたとします。

裁判所に破産の申立をして、免責を許可してもらうことで返済をチャラにすることができますが、偽装会社を利用した場合免責を許可されない可能性が高いです。

つまりただの破産者となり、返済は残るということです。

個人情報の漏洩

実際に偽装会社を利用した方たちの体験談を見ると「違法業者からの勧誘が来るようになった」「変なDMが頻繁に来る」といったものが多く見受けられます。

つまり個人情報が流出しているということです。 偽装会社は限りなく黒に近いグレーなサービスを提供している会社ですから、個人情報が流出するのも何ら不思議ではありません。

利用停止、一括返済、強制解約を求められる

カードローン契約後に偽装会社の利用がバレた場合、「カードローンの利用停止」「支払い残高の一括返済」「強制解約」を求められます。

強制解約は金融事故情報の1種で、信用情報に5年間記録が保管されます。いわゆるブラックリスト入りとなるので、事故情報が残っている間はカードローンやクレジットカードを利用することはできなくなります。

他人名義でカードローン審査に申込むのも嘘と同じ!絶対ダメ

自分の名義ではカードローン審査に通らないから他人名義で申し込もうと考えている人もいるのではないでしょうか?

いわゆる「名義貸し」ですが、カードローン審査では絶対やってはいけないことです。 ここでは名義貸しでカードローン審査に申込む恐ろしさについて解説していきます。

大前提!名義貸ししなくてもカードローン審査は通る!

大前提として、カードローンは名義貸しなんかしなくても審査通過が可能です。

大前提として、カードローンは名義貸しなんかしなくても審査通過が可能です。

カードローンの審査はもの凄く厳しいと考えている方は意外と多いですが、そんなことはありません。

特に消費者金融のような個人向け融資のみを行なっているところは積極的に貸し付ける姿勢です。

安定収入があり信用情報に傷がない限りは、審査通過の可能性は誰でもあるのです。

専業主婦は消費者金融に申し込めない

専業主婦は自身に収入がないため消費者金融に申し込めません。そのため、夫の名義で申し込みしようと考えるかもしれませんが、名義貸しは犯罪ですので絶対やめましょう。

銀行カードローンであれば専業主婦の申し込みも可能です。配偶者に安定収入があれば夫名義でなくても申込むことができます。

名義貸しでカードローン審査に申込むのは犯罪

実際、他人名義でカードローン審査に申し込みする人は少なくないです。 同居している家族なら、必要書類や印鑑を用意するのは簡単だからです。

実際、他人名義でカードローン審査に申し込みする人は少なくないです。 同居している家族なら、必要書類や印鑑を用意するのは簡単だからです。

そのため、子供や夫の名義を使ってカードローン審査に申し込んでしまう人もいるのです。

しかし、名義貸しは結局のところ「嘘の情報」で申込んでいるわけですから審査落ちする可能性が高いです。

審査落ちする条件を持っている方や、直近でカードローン審査に落ちてしまったという方は他人名義でカードローンに申し込もうと考えがちです。

名義貸しは審査落ちするだけでなく、詐欺行為にあたりますので犯罪です。嘘の情報で申込むわけですからカードローン会社を騙しているにほかならないのです。

同意があれば名義貸しはOK?

同意があれば名義貸ししても良いのでしょうか?

相手が同意した上で名義貸ししたのであれば、トラブルになる確率は低くなるでしょう。

しかし、万が一返済できなくなったら責任をもつのは名義を貸した相手です。名義貸ししてくれた相手に迷惑をかけることに変わりはないのです。

その際、名義人が受ける被害は次の3つです。

- カードローンの利用停止

- 一括返済

- 金融事故情報の登録

名義貸しが発覚した時点でカードローンは利用不可となります。

誰が名義人になりすましていたのかがカードローン会社はわからないため名義人に責任を負わせるしか手立てがありません。

嘘をついてお金を借りているわけですから、そんな人にこれ以上お金を貸す訳にはいかないのです。

また、名義貸しで返済トラブルを起こした場合も金融事故情報が登録されるのは名義を貸した本人です。

名義人は当面の間ローンを組んだりクレジットカードを作ることができなくなってしまいます。

名義貸しは大きなトラブルのもと!自分の信用でカードローンに申し込むこと

名義貸しは大きなトラブルのもとです。なにかトラブルがあれば名義人に迷惑をかけることになります。

名義貸しは大きなトラブルのもとです。なにかトラブルがあれば名義人に迷惑をかけることになります。

そもそも他人名義を使ってまでカードローンで借り入れすること事態間違っています。きちんと自分の名義でカードローンに申し込むようにしましょう。

カードローン審査で嘘はダメ!不安なら大手消費者金融に申し込もう

審査が不安だからこそ嘘の情報でカードローンに申し込むのだと思いますが、ここまで説明してきたとおり嘘はばれます。

嘘がばれれば即審査落ちしますし、その後のカードローン審査にも悪影響を及ぼしてしまいます。

嘘をつかず正直に申告するのが1番ですが、どうしても審査が不安なのであれば審査が柔軟な大手消費者金融のカードローンに申し込むのがいいでしょう。

大手消費者金融は審査通過率が高いから嘘つく必要なし!

大手消費者金融のカードローンは「嘘をつかないと審査通過できない」ほど審査は厳しくありません。

大手消費者金融では自社カードローンの審査通過率を公表しており、いずれも40%~50%台となっています。

申し込み者の2人に1人は審査通過できている計算になります。 実際の利用者データでも、パート・アルバイトの非正社員や年収200万円以下の人が多く見受けられます。

「正社員じゃないと無理」「収入が少ないから落ちる」というのは大きな勘違いです。 大手消費者金融は新規貸し付けにかなり積極的ですので、審査に不安にならず正直に申告しましょう。

選ぶなら審査通過率の高いカードローン

[af_acom][af_aiful]正直に申告しても審査には通る

嘘をつく人は、既存借入があって、さらに新規で借入したいものの審査に不安があるからだと思います。

しかし、他社からの借入があっても新規カードローンの審査には十分通過します。1~2件であれば、ほぼ気にする必要はありません。

他社借入状況で重要なのは、借入金額よりもむしろ件数です。約定日通りに延滞なく返済していることが重要ですが、2件までの借入であれば、許容範囲です。

| 借入件数 | 審査時の評価 |

| 1件 | 気にする必要は全くない |

| 2件 | 約定日通り返済していれば気にする必要は全くない |

| 3件 | 要注意 |

| 4件 | 属性が悪ければ審査通過は厳しい |

| 5件 | 新規借入はほぼ不可能 |

嘘をつくリスクについても言及しておきます。

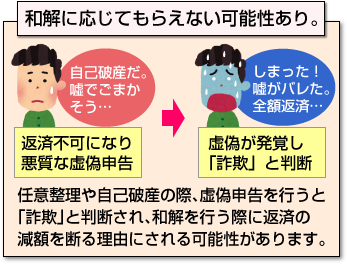

万が一返済ができなくなり任意整理や自己破産の実施を検討した際、虚偽の申告を行うと「詐欺」だと言われ、和解を行う際に返済の減額を断る理由にされる可能性があります。

万が一返済ができなくなり任意整理や自己破産の実施を検討した際、虚偽の申告を行うと「詐欺」だと言われ、和解を行う際に返済の減額を断る理由にされる可能性があります。

法的措置やその会社独自のペナルティが課されることはないと言及しましたが、返済が滞った際のリスク要因にはなります。

[af_txt007]

[af_promis]

| |

|  |

|  |

|  |

|  |

| |

| |

| |

| |

| |

| |

| |

| |