キャッシングの返済が一番楽な業者はどこ?人気の各サービスを徹底比較!

キャッシングを利用する上で重要なのが、いかに返済しやすいかということです。

ここでは人気の金融機関(アコム、プロミス※プロミスはSMBCコンシューマーファイナンスのブランドです。

ここでは人気の金融機関(アコム、プロミス※プロミスはSMBCコンシューマーファイナンスのブランドです。

SMBCモビット、アイフル、三井住友銀行、みずほ銀行、オリックス銀行)の金利や返済方式、最低返済額等を比較して、どのキャッシングが返済しやすいのかまとめてみました。

金利が低いのはどこ?

キャッシングの金利(実質年率)を比較してみると、以下のようになります。

| アコム | 実質年率3.0%~18.0% |

|---|---|

| プロミス | 実質年率4.5%~17.8% |

| SMBCモビット | 実質年率3.0%~18.0% |

| アイフル | 実質年率4.5%~18.0% |

| 三井住友銀行 | 年4.0%~14.5% |

| みずほ銀行 | 年2.0%~14.0%※ |

| オリックス銀行 | 年3.0~17.8% |

※住宅ローンのご利用で、本カードローンの金利を年0.5%引き下げます。引き下げ適用後の金利は年1.5%~13.5%です。

100万円未満の金利を比較してみると、消費者金融はプロミスの17.8%が低く、他は18.0%になります。

銀行ですと、オリックス銀行はプロミスと同じ17.8%ですが、三井住友銀行は14.5%、みずほ銀行は14.0%と、非常に低く設定されています。

50万円借りた場合、金利18.0%ですと1日あたりの利息は246円、1ヶ月で7,397円ですが、14.0%ですと1日あたり191円、1ヶ月借りた場合の利息は5,753円です。

50万円借りた場合、金利18.0%ですと1日あたりの利息は246円、1ヶ月で7,397円ですが、14.0%ですと1日あたり191円、1ヶ月借りた場合の利息は5,753円です。

返済のことを考えると、やはり利息が少ない方がよいですよね。

金利で考えるなら、業界トップクラスの低金利であるみずほ銀行になりますが、みずほ銀行ではさらに金利が低くなる可能性があります。

みずほ銀行の返済方法は?

みずほ銀行の返済方法は、基本的に口座引落しとなります。みずほ銀行の返済用普通預金口座から毎月10日に、前月10日の利用残高を元に算出した金額を引き落とします。

返済方式は、残高スライドリボルビング方式の元利定額方式ですが、契約状況に応じて2つのパターンがあります。

2012年7月31日以降に契約を締結・変更し、かつ利用限度額が200万円以上の場合は…

| 利用限度額 | アップする返済額 |

|---|---|

| 100円以下の場合 | 1万円 |

| 100万円超200万円以下の場合 | 2万円 |

| 200万円超300万円以下の場合 | 3万円 |

というように、100万円ごとに1万円ずつ返済額がアップします。

上記に該当しない方は…

| 利用限度額 | アップする返済額 |

|---|---|

| 50円以下の場合 | 1万円 |

| 50万円超100万円以下の場合 | 2万円 |

| 100万円超150万円以下の場合 | 3万円 |

というように、50万円ごとに1万円ずつ返済額がアップします。

貸越残高を全額返済したい場合は、みずほ銀行の窓口で手続きする必要があります。

プロミスの返済方法は?

消費者金融の中で一番金利が低いのはプロミスです。

消費者金融の中で一番金利が低いのはプロミスです。

プロミスの返済方式は、みずほ銀行や三井住友銀行と同じく残高スライド元利定額返済方式ですが、最低返済額があらかじめ決まっているわけですなく、最終的な借入残高に対して一定の利率をかけて最低返済額を算出するという違いがあります。

プロミスの最低返済額は…

| 借入残高 | 最低返済額 |

|---|---|

| 30万円以下の場合 | 借入残高×3.61%(返済回数は最長36回) |

| 30万円超100万円以下の場合 | 借入残高×2.53%(返済回数は最長60回) |

| 100万円超の場合 | 借入残高×1.99%(返済回数は最長80回) |

です。

返済額の1,000円未満は切り上げます。もしも借入残高が10万円の場合、10万円×3.61%=3,610円であり、1,000円未満切り上げですので、最低返済額は4,000円になります。

| 借入残高 | 返済額 |

|---|---|

| 30万円の場合 | 13,000円 |

| 100万円の場合 | 26,000円 |

| 150万円の場合 | 30,000円 |

注意したいのは、ただの借入残高ではなく「最終借入後残高」(最後に借りた時の残高)によって最低返済額が決まるという点です。

追加借入すると、その分借入残高が増えて最低返済額も高くなります。反対に追加借入せずに返済だけ進めた場合、最終借入後残高は変わりませんので、最低返済額も変わりません。

最後に借りた金額が10万円であれば、返済が進んで借入残高が5万円になっても1万円になっても、最低返済額は4,000円のままということです。

少々返済の負担がかかるかもしれませんが、その分早く返済できます。

プロミスの提携ATMで返済する場合、銀行ATM、ローソン、ミニストップ、ファミリーマートの提携ATMで返済する場合、返済手数料が無料になるのでお得です。

ポイントを貯めれば、その他のATM利用手数料を無料にすることもできます。銀行休業日でもATMを利用すれば、銀行の営業日と関係なく24時間365日返済できます。

アコムの返済方法は?

大手消費者金融としてプロミスと比較されるアコムですが、返済方法ではプロミスと大きな違いがあります。

大手消費者金融としてプロミスと比較されるアコムですが、返済方法ではプロミスと大きな違いがあります。

アコムの返済方式は定率リボルビング方式であり、借入金額に一定の割合をかけて毎月の最低返済額を算出します。

利用限度額が30万円以下の場合、最低返済額は「借入金額×4.2%」です(返済回数は最長31回)。10万円借りた場合は、月4,200円返済すればいいわけです。

| 利用限度額 | 最低返済額 |

|---|---|

| 30万円超100万円未満の場合 | 借入金額×3.0%(最長51回) |

| 100万円超の場合 | 借入金額×2.0%~3.0%(最長51~80回) |

10万円借りた場合、前者は3,000円、後者は2,000円~3,000円の返済となります。

ここまでならプロミスと似ていますが、「定率リボルビング方式」では借入残高の減少に応じて、最低返済額も減少するという点です。

返済当初の負担が大きく、徐々に減少していくという形になります。当初の負担が大きいため、返済総額自体は他社の「残高スライド元利定額方式」で返済した場合よりも安くなる可能性がありますが、返済期間が長期に及びやすいというデメリットがあります。

返済回数というのは、最終借入日から数えて最長9年7か月・1回~100回ということですが、「定率リボルビング方式」で最低返済額だけを支払い続けると、所定の返済回数を大きく超えてしまう場合もあります(返済回数はあくまで目安ですので、契約違反にはなりません)。

ある程度返済が進んだら一括返済してしまうことをおすすめします。

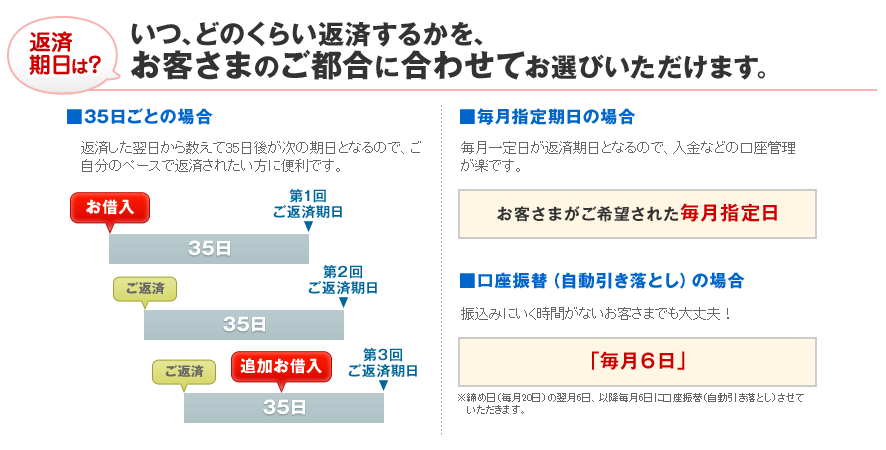

また、アコムの返済期日は指定日だけじゃなく「35日ごと」も選択できます。35日ごとですと、通常よりも返済期間に少々余裕がありますが、返済期日を忘れてしまう可能性もあります。

しかし、アコムのeメールサービスを利用すれば、返済日の3日前、当日、返済期日後の3つのタイミングで返済を知らせてくれるサービスがあります。メールが来れば、うっかり忘れの心配もありません。

SMBCモビットの返済方法は?

最終借入後残高が…

| 最終借入後残高 | 返済額 |

|---|---|

| 10万円以下の場合 | 4,000円 |

| 10万円超20万円以下の場合 | 8,000円 |

| 20万円超30万円以下の場合 | 11,000円 |

というように決められています。

全体的に約定返済額が低く設定されており、返済の負担がかかりにくいというメリットがあります。それでいて「最終借入後残高」ですので、プロミス同様、SMBCモビットも返済がサクサク進みやすいです。

SMBCモビットは実店舗がないため、店頭での返済はできませんが、ATM返済、銀行振込、口座振替での返済が可能です。

ただし、SMBCモビットで口座振替するためには、三井住友銀行または三菱UFJ銀行の普通預金口座を指定口座にする必要があります。

SMBCモビットはセブン銀行ATMなど提携ATMが全国に約12万台(2022年4月現在)ありますので、ATM利用しやすいというメリットがあります。

アイフルの返済方法は?

アイフルは元利定額方式であり、SMBCモビットと同様に借入後残高に応じて最低返済額が決まっていますが、返済方法が「サイクル制」か「約定日制」かによって返済金額が異なります。

アイフルは元利定額方式であり、SMBCモビットと同様に借入後残高に応じて最低返済額が決まっていますが、返済方法が「サイクル制」か「約定日制」かによって返済金額が異なります。

「約定日制」では自分の好きな返済日を指定し、毎月同じ日に返済していく方法であり、「サイクル制」では35日ごとの返済となります。

サイクル制の方が、返済金額が若干高くなります。

たとえば…

| 借入後残高 | 返済額 | |

|---|---|---|

| 10万円以下の場合 | 約定日制 | 4,000円 |

| サイクル制 | 5,000円 | |

| 10万円超20万円以下の場合 | 約定日制 | 8,000円 |

| サイクル制 | 9,000円 | |

| 50万円の場合 | 約定日制 | 13,000円 |

| サイクル制 | 15,000円 | |

| 100万円の場合 | 約定日制 | 26,000円 |

| サイクル制 | 30,000円 |

35日ごとの返済ですと、返済期間が長引く場合もありますが、「返済日の翌日から35日後」ということですので、早く返済すると次回の返済日もそれだけ早くなります。

アイフルではサイクル制の返済額が高めですので、「早く返済したものの次回の返済額が用意できない!」ということがないように注意しましょう。アイフルもアコム同様、返済日の3日前にメールで通知してくれるサービスがあります。

まとめ

金利を重視するなら、みずほ銀行か三井住友銀行がおすすめです。

みずほ銀行の方が金利は低いですが、三井住友銀行は消費者金融並みに最低返済額が低いので、資金に余裕のない方にも向いています。

オリックス銀行は、銀行カードローンの中では金利が高い方ですし、消費者金融と比較すると最低返済額が高めですが、提携ATMの手数料無料という魅力があります。

プロミスは消費者金融の中では金利が低く、最低返済額も10万円の借入で4,000円、50万円では13,000円と返済しやすい金額になっています。

一部のコンビニATMでは返済手数料が無料になるのもポイントです。

SMBCモビットとアイフルはプロミスと返済システムが似ており、10万円借りた時の最低返済額もSMBCモビットは4,000円、アイフルは4,000円~5,000円と、ほぼ変わりません。もっと返済を楽にしたいという場合は、アコムがおすすめです。

アコムで利用限度額30万円超の場合、10万円借りても最低返済額は3,000円です。最初に返済額が大きく徐々に減少していくというシステムですので、後半の返済が楽になります。

ただし、返済期間が伸びやすいので、余裕が出来た時に一括返済することを忘れないようにしましょう。

| |

|  |

|  |

|  |

|  |

|  |

| |

| |

| |

| |

| |

| |

| |

| |