キャッシングの保証会社とは?審査はどうなる?

銀行カードローンの利用条件には、年齢や収入などの条件の他にも「保証会社の保証を受けられる方」という一文があります。

銀行カードローンの利用条件には、年齢や収入などの条件の他にも「保証会社の保証を受けられる方」という一文があります。

消費者金融の利用条件にはこの一文はありません保証会社とは一体何なのか、審査にどのような影響があるのでしょうか。

保証会社とは?

保証会社とは、保証人の会社版です。キャッシングは基本的に無担保・無保証人であり、自分で保証人を探してくる必要はありません。

しかし、銀行がキャッシングを行うにあたって、それではリスクが高いという判断から、利用者に対して保証会社の保証を受けることを要求しています。

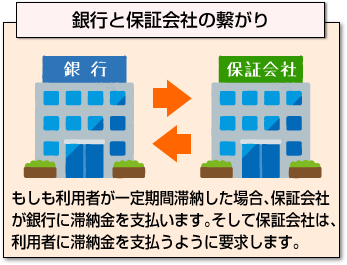

もしも利用者が一定期間滞納した場合、保証会社が銀行に滞納金を支払います。そして保証会社は、利用者に滞納金を支払うように要求します。

この仕組みによって、銀行は損をしないシステムになっています。

保証会社も、銀行から手数料を受け取るので、損失をペイすることができますが、その手数料というのは利用者が支払う利息の一部であり、保証料金が金利の一部に上乗せされていることになります。

保証会社も、銀行から手数料を受け取るので、損失をペイすることができますが、その手数料というのは利用者が支払う利息の一部であり、保証料金が金利の一部に上乗せされていることになります。

保証会社の保証を受けるということは、保証会社が審査するということです。

一般的には、保証会社が審査した後に銀行も審査して、最終的な決断を下すという形式になっています。

そのため、消費者金融よりも審査に時間がかかりますが、保証会社に審査を丸投げしているケースもあるといいます。

銀行カードローンによっては、2社以上の保証会社を使用しており、どちらかの保証会社の審査に通ればOKという場合もあります(申込手続きは1社分だけです)。

2社以上使用することで、審査スピードが上がり、審査の待ち時間が少なくなります。

ただし、保証会社はそれぞれ審査基準が異なりますので、同じ条件の人が同じ銀行に申込んでも、審査結果が異なるというケースも出てきます。

保証会社の審査基準とは?

保証会社の多くは、キャッシングのノウハウ豊富な大手消費者金融やクレジット会社です。

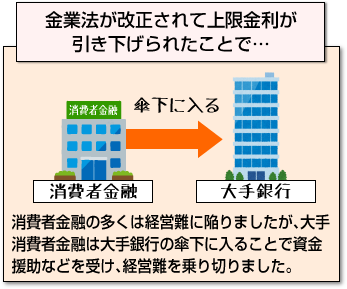

貸金業法が改正されて上限金利が引き下げられたことで、消費者金融の多くは経営難に陥りましたが、大手消費者金融は大手銀行の傘下に入ることで資金援助などを受け、経営難を乗り切りました。

そのような経緯から、アコムやプロミスなどの大手消費者金融が、親会社あるいはグループ企業である銀行の保証会社として審査を請け負っています。

「銀行系カードローン」とは、そのように銀行傘下の消費者金融を指す場合が多く、必ずしも銀行系=銀行カードローンというわけではありません。

「銀行系カードローン」とは、そのように銀行傘下の消費者金融を指す場合が多く、必ずしも銀行系=銀行カードローンというわけではありません。

「アコムやプロミスの審査に通過するなら、銀行カードローンも楽勝」と思われるかもしれませんが、通常は銀行の審査も入りますので、審査基準は高めになっています。

また、消費者金融やクレジット会社が保証会社となることで、銀行以外のローン履歴もチェックされてしまうというデメリット(銀行側にとってはメリット)もあります。

保証会社の信用情報とは?

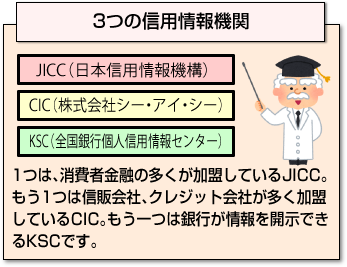

日本には指定信用情報機関が2つあります。1つは、消費者金融の多くが加盟しているJICC(日本信用情報機構)、もう1つは信販会社、クレジット会社が多く加盟しているCIC(株式会社シー・アイ・シー)です。

日本には指定信用情報機関が2つあります。1つは、消費者金融の多くが加盟しているJICC(日本信用情報機構)、もう1つは信販会社、クレジット会社が多く加盟しているCIC(株式会社シー・アイ・シー)です。

貸金業者は、このどちらかに加盟することが義務付けられており、JICCとCICの間では、個人信用情報(本人を識別するための情報や契約内容等)と申込情報を交流するFINEという仕組みがあります。

銀行はKSC(全国銀行個人信用情報センター)の情報を得ることができますが、JICCとCICに加盟することができず、情報交流も事故情報と本人の申告情報に限られています(CRIN)。

そのため、今までは消費者金融で多重債務に陥っている人が、銀行の審査をくぐり抜けたというケースもありましたが、現在のシステムではそのようなラッキーは見込めません。

ちなみに、保証会社がJICCやCICの情報を閲覧できるからといって、銀行も保証会社を通じて、JICCやCICの情報にアクセスすることはできません。

金融機関が個別に信用情報を取引することも禁止されています。

総量規制はどうなる?

保証会社は消費者金融やクレジット会社でも、運営しているのは銀行ですから、銀行法が適用されます。

つまり貸金業法は適用されず、総量規制の対象外となります。

そのため、年収の3分の1以上の高額融資を受けられる可能性がありますし、収入証明書類の提出を求める金額も、銀行が独自に設定することができます。

そのため、年収の3分の1以上の高額融資を受けられる可能性がありますし、収入証明書類の提出を求める金額も、銀行が独自に設定することができます。

50万円以上の高額融資を受けたい方にとっては、銀行カードローンは手続きが簡単になります。

一方、専業主婦のように収入のない方も、銀行カードローンなら審査に通る可能性があります。

銀行によっては専業主婦NGというケースもありますが、反対に専業主婦に対して積極的に融資している銀行もあります。

銀行によっては専業主婦NGというケースもありますが、反対に専業主婦に対して積極的に融資している銀行もあります。

ただし、専業主婦の場合、返済は配偶者の収入からということになりますので、なるべく配偶者と相談してからカードローンに申込むことをおすすめします。

特に生活費不足で悩んでいる場合は、一時的に借金で補填しても、収支のバランスを劇的に見直さない限り、すぐにまた資金不足に陥ってしまいます。

[af_txt001]

[af_promis][af_acom][af_mobit]

| |

|  |

|  |

|  |

|  |

|  |

| |

| |

| |

| |

| |

| |

| |

| |