カードローン審査が通らない理由は何ですか?

カードローン審査が通らない理由として最も多いのが①信用情報機関にブラックなどの事故情報が記録されている。②勤務先や勤務先での雇用形態、勤続年数③年収④資金使途この4つです。

勤続年数に自信がなければプロミスがお勧め

プロミスの場合、自社の与信で企業情報を評価します。例えば、帝国データバンクにのっていて会社の評点が60以上は上場に関係なく優良企業として認められます。勤続年数に自信が無い人は、プロミスも悪くありません。

まず、②と③が弱いと返済能力の無い人とみなされ、お金を貸せないということになります。ですので、②と③の全てが金融機関の審査基準を満たしていない人は、勤続年数を長めに申告(勤続10ヶ月⇒勤続1年)する。

収入証明の提出が不要な範囲内とする

また、収入証明の提出が不要であれば、審査に通過するための収入を申告(消費者金融系の場合、総量規制の関係上、借入希望金額を収入の3分の1以内に収める)することが重要です。

④は別のページでも言及してますが、例え資金使途がギャンブルでも必ずレジャーと申告してください。

①多重債務者の債務整理などの金融事故や延滞情報が信用情報機関に記録されていると当然、審査落ちします。

よく事故情報のことを皆さんよく事故情報とかブラック情報と呼んでいますが、正確には「異動情報」と呼びます。

JICCやCICの個人信用情報機関に異動情報が記録されていると、審査に通過する可能性は、ほぼ絶望的です。

異動情報とは、融資先への返済が3ヶ月以上滞った場合や保証履行や債務整理を行うと、発生から5年を超えない期間登録されます。

当然、これらの情報があると審査落ちするのですが、中には問題のない異動情報もあります。

インターネット上には、全ての異動情報が審査に影響すると、記述されているサイトを見かけますが、決してそんなことはありません。

審査が不安な人はココがおすすめ

どんな異動情報であれば、問題ないのでしょうか。

審査に影響を受けない異動情報とは、「氏名変更」のことを指します。

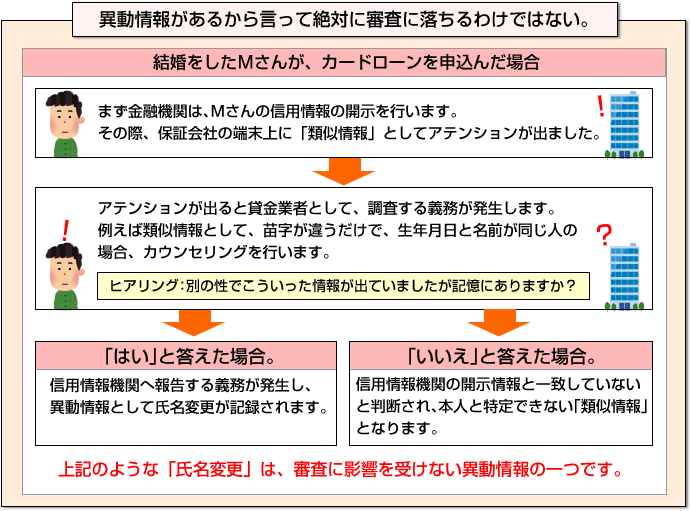

「氏名変更」とは、どのような時に登録されるかと言いますと、結婚や養子縁組後に銀行カードローンを申し込んだ際に金融機関は信用情報の開示を行います。

その際、保証会社の端末上に「類似情報」としてアテンションが出ます。このアテンションが出ると貸金業者として、調査する義務が発生します。

例えば類似情報として、苗字が違うだけで、生年月日と名前が同じ人の場合、カウンセリングを行います。「別の性でこういった情報が出ていましたが記憶にありますか?」などのヒアリングを実施します。

そこで、確認が取れれば、信用情報機関へ報告する義務が発生し、異動情報として氏名変更が記録されます。

ヒアリングの結果「身に覚えが無い。」場合は、別人として与信を行います。

信用情報機関の開示情報は、氏名・生年月日・自宅、携帯、勤務先の電話番号この3つの情報が完全一致していることが原則となりますが、一致していなければ、本人とは特定できない「類似情報」となります。信用情報については、こちらのページでも詳しく解説しています。

審査が不安な人はココがおすすめ

氏名変更した人でとにかくカードローンを利用したい人へ

「旧姓でカードローンの返済が滞ってしまい事故歴があります。それ以来、他社の与信が全くダメです。

「旧姓でカードローンの返済が滞ってしまい事故歴があります。それ以来、他社の与信が全くダメです。

結婚によって姓が変わり住所、本籍も変わりました。この状態で新規でカードローンを申し込みたいです。

何かアドバイスをお願いいたします。」以前このようなご質問をいただきました。

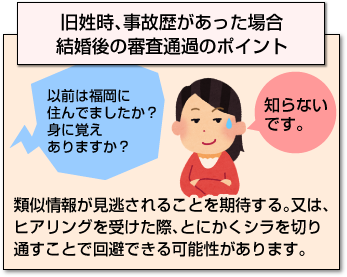

通常は、結婚で姓が変わっても、結婚前の類似情報が出るため、与信の際に「類似情報が見逃される。」ことを期待するか。

身に覚えがないといってシラを切り通すことも有効

金融機関からのカウンセリング時に「別の氏名で類似情報が出ています。以前、福岡に住んでいらっしゃったようですが、身に覚えありますか?」などの質問を受けた際には、とにかくシラを切り通す。この2つしか回避する方法はありません。

私が現役時代は、与信は流れ作業に近い状態でしたので、類似情報はクリアな文章ではなく、情報が非常に細かく入っており、非常に見づらかったのを記憶しています。

現在は、各社の審査業務は正社員ではなく、派遣や契約社員が中心となって行っている場合が多いため、与信の経験が浅い人であれば、見逃される可能性も否定できません。

事実、結婚前に事故歴がある人でも、結婚後、普通にカードが作れている人もいます。この場合、与信の際に類似情報を見落としていた可能性が高いです。

お勧めとしては、限度額が高ければ高い程、与信も厳しくなる傾向にありますので限度額が低めのカードを作り利用&返済実績を築くことで優良利用者と認識されます。

これによって、限度額も上がり金利が低い優遇商品の利用が可能になります。

信用情報に出ない借入情報であれば審査通過の可能性が高いです。

信用情報にブラック情報が記録されているとカードを作成できない可能性が極めて高いですが、カードローン各社が加盟している信用情報機関を把握することで、審査通過の可能性がグンとアップします。

信用情報にブラック情報が記録されているとカードを作成できない可能性が極めて高いですが、カードローン各社が加盟している信用情報機関を把握することで、審査通過の可能性がグンとアップします。

残念ながら事故などのブラック情報は、CRINといってCIC,JICC,全銀協(KSC)の3社によって情報共有されていますので、隠しようがありませんが、借入情報は共有されていません。

例えば、全銀協(KSC)のみに加盟している金融機関であれば、CICやJICCに記録されている借入情報が出ないため審査通過の可能性が高くなります。

また、逆にJICCのみしか照会しない金融機関であれば、CICと全銀協(KSC)の借入情報が出ないことになります。

[銀行系]

- みずほ銀行カードローン・・・全銀協

(オリコ保証・・・JICC,CIC) - 三井住友カードローン・・・全銀協

(SMBCコンシューマーファイナンス(プロミス)保証・・・JICC,CIC)

[消費者金融系]

- アコム・・・JICC,CIC

- プロミス・・・JICC,CIC

銀行系の場合は、審査とカード発行業務を保証会社が行っており、実質的には、3社加盟しているため、借入情報が審査の足かせになる人には、あまりお勧めできません。

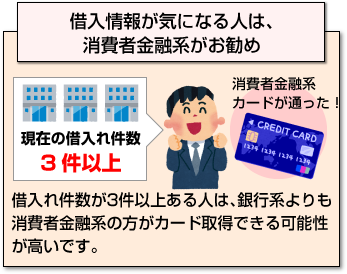

消費者金融系は、JICCとCICのみの場合がほとんどですので、全銀協のみに記録される借入情報の場合、JICCとCICには表示されません。

全銀協のみに記録される借入情報としては、代表的なのは住宅ローンです。延滞歴がある人は、CICとJICCにも情報共有されるので隠しようが無いですが、CICとJICCにローン情報が出なければ、自己申告しなければわかりません。

また、消費者金融系の場合、CICとJICCに加盟している場合が多いですが、実務上はJICCのみを参照する場合が多く、JICCでの借入が5件以上の場合、CICを参照します。

従って、借入情報が気になる人は、消費者金融系をお勧めします。目安としては、借入れ件数が3件以上ある人は、銀行系よりも消費者金融系の方がカード取得できる可能性が高いです。

[af_txt007]アコムを既に申込みした人は以下のカードローンもお勧め

[af_aiful]

[af_acom]

| |

|  |

|  |

|  |

|  |

| |

| |

| |

| |

| |

| |

| |

| |