私は大手消費者金融会社で15年もの間、与信(審査)から融資金の回収に至るまで、カードローンにまつわるありとあらゆる業務に携わってきました。

私は大手消費者金融会社で15年もの間、与信(審査)から融資金の回収に至るまで、カードローンにまつわるありとあらゆる業務に携わってきました。

言ってみれば業界の全てを知り尽くしていますので、このホームページをご覧いただければ、カードローン審査に落ちる可能性が激減するはずです。

よくご自身の年収、職業、勤続年数、自宅の居住年数などをQ&Aサイトなどに投稿して相談している方がいらっしゃいますが、はっきり言いまして無意味です。

なぜなら、カードローン各社の審査基準は、絶対に公(おおやけ)になることはなくトップシークレットだからです。

多くの回答者が自分自身がカードローン審査に通過した経験談を回答しているに過ぎないため情報に対する信憑性が低いです。

また、中には、元業界関係者もいるようですが与信(審査)の専門部署に在籍していない限り、一般的な回答となります。正直、私から見ると、「的を得た回答になっていない。」というのが率直な感想です。

このページでは、審査通過率100%を目指すために、元業界人しか知り得ない。審査を通過するためのノウハウについて余すことなくお伝えしたいと思います。

それでは、現在ご自身が利用を検討(利用したい)と思っている金融機関は「銀行系」あるいは「消費者金融系」のどちらに該当しますか。

一口にカードローンといっても「銀行系」「消費者金融系」によって審査基準が異なります。

銀行系カードローンの審査基準とは?

まず、銀行系から解説しますと銀行系の場合は、貸付限度額が年収の3分の1までという総量規制の影響を受けませんので、枠が一杯だかれ借りられない。という心配はありません。

しかし、銀行系の場合、年収に占める年間の①返済率、②借入件数、③信用情報機関に異動情報(事故情報)が記録されている。

この3つのどれかに抵触すると審査に落ちる可能性が極めて高くなります。

それでは、順番に解説したいと思います。

①返済率とは、担保がある住宅ローンを除いた既存の借入額(キャッシング、ブライダルなどの目的別ローン、自動車ローン等)の年間返済額が現在の収入に対して何%を占めているのか(返済率あるいは返済負担率と呼びます)?によって「カードローンの限度額が決まる。」ことと「既に規定の返済率を超えているため審査に落ちる。」この2パターンに分かれます。

ではこの返済負担率の上限が何%に達していると審査に落ちるか?と言いますと35%~40%程度に設定している銀行が多いです。

例えば年収350万円の人で、あれば返済率35%で122万円(月約10万円)、返済率40%で140万円(月約12万円)を返済していれば、審査に落ちます。

経験上、既存借入れの年間返済率は、30%未満までには抑えておきたいところです。

なお、この返済率によって、必ずしも希望する枠のカードが発行されるわけではありません。この返済率が枠に影響します。

例えば、年収350万円、返済率20%で70万円(月約6万)の借入がある場合、返済率35%で122万円(月約10万円)となりますので、月4万円程度の返済であれば枠が付与されることになります。

三井住友銀行カードローンの場合、毎月の約定返済額が40,000円でしたら300万円~350万円以下の枠が付与されます。

従って、銀行系カードローンを希望する際は、既存借入を含めた年間返済率が35%~40%に届いていないか?を確認することが非常に重要です。

次に②借入件数について解説します。銀行系の場合は、他社借入れ(キャッシングやカードローン)が4件以上の場合、否決される可能性が極めて高くなります。10万、20万程度の少額借入でしたら返済するなどして、件数を減らしてください。

最後に③信用情報機関に異動情報(事故情報)が記録されている場合は、即審査落ちとなります。日本には、3つの個人信用情報機関があります。

銀行系は、全銀協(KSC)、日本信用情報機構(JICC)、シーアイシー(CIC)の3機関とも照会し延滞などの異動情報(ブラック情報)があると即審査に落とされます。

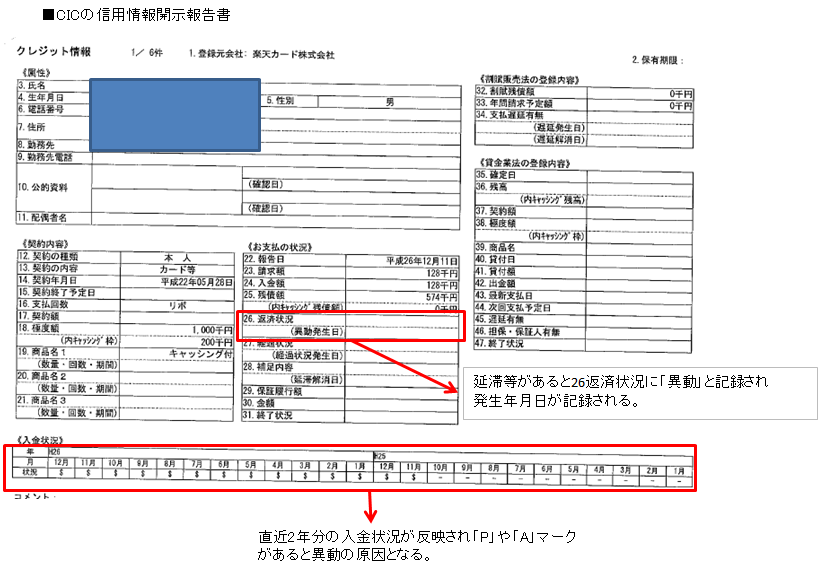

参考までに以下は私の開示報告書となります。

▲画像をクリックすると拡大します。

ちなみに、私は延滞等の異動情報はありませんので、情報開示を行うと赤枠で囲っている場所に異動情報が表示されます。

この異動情報がある状態で銀行系カードローンを申込みしても、審査に落ちますので後から紹介する消費者金融系を申込むようにしてください。

なお今の状態が不安な人であれば、一度情報開示されることをお勧めします。

この3条件をクリアできた方は、基本的にどこに申込みいただいてもOKなのですが、より確実性を追求すればPR活動を積極的に行っている銀行が狙い目です。

特にCMや交通広告など派手な露出を行っている銀行は新規顧客を積極的に確保したい思惑があるため、狙い目です。逆に地味な地銀系の方が審査基準が厳格なため利用しない方が無難です。

消費者金融系カードローンの審査基準とは?

消費者金融系カードローンの審査基準は、①まず総量規制(年収の3分の1)に抵触していないか?が非常に重要です。

例えば、申告年収300万円で100万円の借入れ(枠のみは問題無し)がある人は、この段階で即審査落ちとなります。

ただし、総量規制に関する既存借入れに含めなくても良い借入れもあります。クレジットカードを使ったショッピング、銀行系カードローン、住宅ローン、自動車ローンは対象外とされます。

これらの借入れを除いた残高が年収の3分の1に到達していないか?を確認してください。例えば、年収300万円で借入れ残高50万円の場合、付与される枠としては50万円となります。

よく世間では、総量規制の影響を受けない銀行系カードローンの方が審査通過しやすいと言われています。

確かに銀行系の場合は、総量規制の影響を受けないため大き目の限度額を希望する人には、最適だと思います。

しかし、銀行系は前述の通り、どんなに収入が高い人でも返済負担率が35~40%に達していると審査に落ちますし、信用情報に事故情報があれば、瞬殺となります。その場合は、消費者金融系のカードローンの取得をお勧めしたいです。

次に②借入件数(キャッシングやカードローン)については、銀行系同様4件以上の場合、否決される可能性が高くなります。少額の借入は、返済するなどして、3件以内程度にまとめてください。

最後に③の信用情報機関に異動情報(事故情報)が記録されている場合ですが、消費者金融系は、銀行系とは違って、延滞などの事故歴があるからと言って必ずしも審査に落ちるとは限りません。

入金状況を表すP(請求額の一部が入金された)や(指定日に入金がなかった)」が数個あっても、既に延滞が解消されていれば、取得できるカードローンがあります。

みんなの疑問にお答えします。

収入の無い無職の方は、そもそも返済できないはずですので、無職の方でも何かしらの定収があることを前提で回答します。

三井住友銀行カードローンは、限度額300万円以内までであれば、収入証明書の提出が不要です。みずほ銀行は200万円以内であれば、収入証明の提出が不要です。

消費者金融系であれば、希望限度額50万円、希望限度額と他社借入残高の合計が100万円まであれば、収入証明の提出が不要です。

これによって、「自己申告通りの属性」で審査されることになります。

まず、異動情報がありますと「銀行系」の場合は、即審査落ちとなりますので「消費者金融系」のカードローンをお勧めします。

収入証明の提出が不要な限度額の範囲内でしたら、そもそもわかりようがありません。ただし、嘘をついても絶対にわかる内容(既存借入や延滞歴)については、虚偽の申込みを行うと心証を悪くします。

その場合、審査に落ちる可能性が高くなるため注意が必要です。

残念ながら勤続1ヶ月では審査落ちとなる可能性が高くなりますので、収入証明の提出が不要な範囲で申込みするようにしてください。

その際は、勤続年数は1年(理想を言えば3年)以上と申告するようにしてください。

[af_promis][af_acom][af_mobit]

| |

|  |

|  |

|  |

|  |

|  |

| |

| |

| |

| |

| |

| |

| |

| |