社内ブラックリストでも借入れ可能な金融機関とは?

今日は、個人信用情報機関にブラック情報(事故情報)や属性に問題が無くても審査に落ちるケースが非常に多く見られます。

今日は、個人信用情報機関にブラック情報(事故情報)や属性に問題が無くても審査に落ちるケースが非常に多く見られます。

審査落ちの原因が実は「社内ブラック(自社ブラック)」だったという相談が非常に多く寄せられましたので、本日は社内ブラックがキャッシングやカードローンの審査に及ぼす影響について解説したいと思います。

延滞などで迷惑をかけた会社には記録が残る

「社内ブラック(自社ブラック)」とは、以前何かしらの事情で借入れ先の金融機関へ迷惑をかけてしまったことが原因で社内情報上のブラックリストとして登録され、今後その会社のサービスを申込みしても門前払いとなることを指します。

社内ブラックになるのは、以下のような場合です。

社内ブラックになるケース

- クレジットカード等の強制退会

- 自己破産などで免責を受けた場合

このような場合には、当時迷惑をかけた会社のデータベース上に社内ブラック情報として記録されます。

この場合、破産免責などで迷惑をかけた会社に申込みしても審査に落ちることになります。CICやJICCなどに異動情報(ブラック情報)がなくてもです。

社内ブラックになってしまった場合には、迷惑をかけていない会社に申し込むか、社内ブラックに優しい会社に申し込むことをオススメします。

同じブラックでも、個人信用情報機関に延滞等の異動情報や債務整理、自己破産を行った際の事故情報については、個人信用情報が審査に占めるウェイトとは?で解説しています。

同一グループの場合は情報が共有されるって本当?

それでは、迷惑をかけた会社が同一グループに存在しているとどうなるのでしょうか?

それでは、迷惑をかけた会社が同一グループに存在しているとどうなるのでしょうか?

例えば、SMBCグループを例に取ると、カードローンを発行している金融機関として以下の3社があります。

SMBCグループの3社

- 三井住友銀行

- SMBCコンシューマーファイナンスのプロミス

- SMBCグループのSMBCモビット

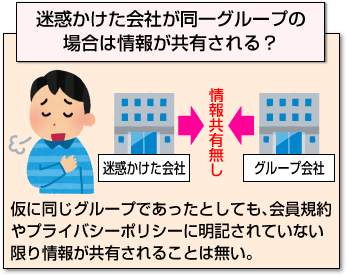

仮に、破産免責の際に三井住友銀行に迷惑をかけた場合、プロミスやSMBCモビットに申込みしても「社内ブラック」として情報が共有されているのでしょうか?

結論:同じグループでも情報共有されることはない

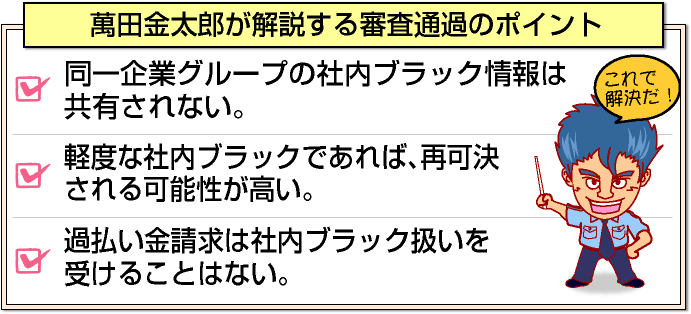

答えは「No」で情報共有はされません。仮に同じグループであったとしても、会員規約やプライバシーポリシーに明記されていない限り情報が共有されることはありません。

社内ブラック情報は減りつつある

従って、同一グループであっても、「社内ブラック情報」が共有されることはありません。

それでは、なぜ審査に落ちてしまうかと言うと、喪明けの方は、一気に壮大な多重申込みを行ったことで、砕け散っている現実があります。

その場合は、申込みブラックとして処理される可能性が高いため、申込ブラックが審査を受ける際の注意点とは?で解説していますので、そちらを参照してください。

社内ブラックに優しいカードローン

自社ブラックでもローンカードやクレジットカードを発行してもらう方法

それでは、一度社内ブラックになると、迷惑をかけた金融機関は絶対に利用してはいけないか?というとそうでもありません。

それでは、一度社内ブラックになると、迷惑をかけた金融機関は絶対に利用してはいけないか?というとそうでもありません。

社内ブラックになっても復活の希望はある!

私見となりますが、近年は個人情報保護法が厳格化されて、会社も顧客情報という絶対に外部流出してはならない秘密に属する顧客の信用情報を長期間保持することにコストとリスクが大きくなっている事実があります。

目新しい例で言いますと、ベネッセ等の漏洩事件は決して他人事ではありませんし、いくら社内情報といっても開示に応じなければならない法律の規定があります。

従って、社内で保持できる情報は極力スリム化し、申込者のクレジットヒストリーや信用に関するものについては、個人信用情報機関のデータを活用する。というのがリスクマネジメントの主流になりつつあります。これによって、社内ブラック情報が減りつつある事実があります。

私が現役時代は、「同一会社への再申込は、最低でも1年は待ってください。」と指導しておりましたが、半年で良くなったのは、まさに個人信用情報の記録によって、可否判断を行う会社が増えたことを意味します。

これによって、社内ブラックに該当するような迷惑行為であったとしても復活の可能性があることを意味します。

JCBで社内ブラック経験のある私もクレジットカード取得ができた

経験上、社内ブラックも程度によります。

信用情報が良好(ブラック情報が削除)であり、属性に大きく問題がなければ、延滞による強制解約程度であれば、可決される可能性が高いです。

ただし、残念ながら破産などの免責を受けた場合は、重度の社内ブラックとして社内情報として半永久的に残る可能性が高いです。

私事で大変恐縮ですが、学生時代JCBカードを2度延滞してしまい、強制解約となった経験がありますが、10数年以上経過した現在、JCBカードを3枚取得しています。社内ブラックも程度によると言えるのではないでしょうか。

さて、社内ブラックの取り消しについては、復権処理として「自社のネガティブ情報を消す処理」を行うことでカード発行が可能になります。

社内ブラックに優しいカードローン

過払い請求は社内ブラックにならない

過払い金請求すると社内ブラックに記録として残りますか?というご質問をいただくことがよくあります。

過払い金請求すると社内ブラックに記録として残りますか?というご質問をいただくことがよくあります。

特にアコムやプロミスなど過去に消費者金融を利用していた方の中には、過払い金請求によって利息の払い戻しを受けたという人も多いと思います。

私が勤めていた消費者金融会社では、社内ブラック扱いにはしていませんでした。

むしろ、今まで以上に積極的にお付き合いを行っていたくらいです。詳しくは、過払い請求をすると審査に通りにくくなるの?で解説しています。

中には過払い請求を社内ブラック扱いするクレカ会社も…

しかし、私が知り得る限りでは、過払い金請求を行うと、「2度とカードが作れません。」と言うクレジットカード会社があるようです。

これについては、企業倫理やモラルに関する問題だと思うのですが、過払い請求を理由に社内ブラック扱いするとは、元業界人として非常に由々しき問題だと思います。

利用者からしてみれば、法的にも適正な行為を行ったに過ぎないにも関わらず「過払い請求=自社にとって不利益をもたらす利用者=社内ブラック」という図式が成り立っているのでしょう。

このケースはクレジットカード会社の例ですが、少なくともこのサイトに掲載しているカードローン会社は、過払い金の請求行為を社内ブラックとしている会社はありませんので、安心してお申込みいただきたいです。

[af_txt007]

[af_acom]

| |

|  |

|  |

|  |

|  |

| |

| |

| |

| |

| |

| |

| |

| |