アコムの審査を徹底解説

アコムの申込みが最も多い理由

アコムと言うと消費者金融のイメージが強く、かつては「あまり良い印象」がありませんでした。

アコムと言うと消費者金融のイメージが強く、かつては「あまり良い印象」がありませんでした。

「強引な取り立てが行われるのではないか?や消費者金融なので安心できない。」等、不安をお持ちの方がいらっしゃるのも事実です。

また、「個人信用情報機関に変な書き込みをされる。」等の都市伝説まであり、正直イメージが良くないのは事実です。

皆さんは、東京三菱UFJ銀行が発行している銀行系カードローンのバンクイック、北海道銀行、山形銀行、足利銀行、第四銀行、北陸銀行、静岡銀行、十六銀行、百五銀行、滋賀銀行、auじぶん銀行、セブン銀行 等の銀行系カードローンの審査基準をクリアするためには、アコムもしくはグループ内のエム・ユー信用保証の保証契約を締結できないと借入できないのはご存知でしょうか?

つまり、貸出資金の出所は、これらの金融機関ですが、実際の審査ならびに与信業務はアコムが行っています。

アコムが契約者の連帯保証人になるため、契約者が延滞等の金融事故を起こすと、アコムが契約者に代わって当該金融機関に弁済することになります。

従って、三菱UFJフィナンシャル・グループのカードローンや地銀系カードローンを利用するには、アコムの承認が無い限り、利用限度額が10万円のカードローンすら発行されないことになります。

従って、銀行等の提携先金融機関の保証業務を行う際は、最悪、「利用者の借金の肩代わりをしなければならない。」という非常に重い責任をアコムは担っています。

従って、冒頭の「個人信用情報機関に変な書き込みをされる。」や「消費者金融だからイメージが悪い。」等は都市伝説以外の何物でもありません。

現在アコムは、自社での貸し出しや銀行系カードローンの与信業務に関するノウハウによって、審査スピードは大手の中でも断トツに早く、即日融資はもちろん、全国340箇所のアコム店舗やの利用が可能です。

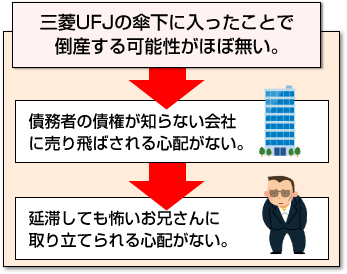

また、三菱UFJ銀行の傘下に入ったことで、単独で倒産する可能性がほぼ無いのが特徴です。

実際、独立系で数千億円規模にも上る過払い金等の借金償還を抱えている某大手よりは健全ですし、債務者の債権が知らない会社に売り飛ばされる可能性も無いと思います。

実際、当サイトからの申込みNo1のカードローンですが、審査に不安な人は、「審査突破コツ」があります。最後まで是非、ご覧ください。

アコム審査の流れを徹底解説!

専業主婦の場合は配偶者に安定収入があっても借入はできませんが、主婦本人に安定収入があればパートアルバイトでも借入が可能なので、多くの人が手軽に借入可能な消費者金融業者といえるでしょう。

借入限度額は800万円までと大きな借入額を誇っている上、申込方法や借入方法も手軽のため、消費者金融会社の中でもよい口コミが多い金融業者となっています。

しかし、いくら条件のよい消費者金融系カードローンやキャッシングだったとしても、審査に落とされてしまっては元も子もないですよね?

そこで、審査の流れを把握し、もったいない落ち方をしなくてもいいように対策を立てておきましょう。

申込前に確認すべきことが5つある

それはアコムを利用する場合に同意しなければ申し込みができない確認事項です。

《アコムの申し込み時に確認と同意が必要な5つの項目》

- 個人情報の取り扱いについて

- 指定信用情報機関への登録・利用

- ACメールサービスの利用規約について

- 電磁的交付利用について

- AC会員規約について

インターネット申込の場合、申し込みのボタンをクリックすると、最初にこれらの確認を求められますし、ネット意外の申し込みの場合にも確認が必要な項目となります。

申し込みフォームや申込書に記入する前に、しっかりと内容を確認してから同意をする必要があります。

特に重要な信用機関への登録と利用の項目

これらの項目のうち、「2.指定信用情報機関への登録・利用」とは、審査の根幹に関わる部分ですので、しっかりと知っておく必要があります。

この項目への同意が意味するところは、あなたの信用情報をチェックし、登録利用しますよという意味合いです。

信用情報は、株式会社日本信用情報機構(JICC)や株式会社シー・アイ・シー(CIC)、全国銀行協会の全国銀行個人信用情報センターなどに記録されており、このうちアコムはJICCとCICが指定機関となっています。

これらの信用情報機関には借入金額や取引情報などの借入状況だけでなく、申し込み記録などの申込情報も登録されています。

また、延滞情報や異動情報などの事故情報も記録されていますので、返済情報も含めたあなたの金融個人情報が載っています。

アコムでは、信用情報を照会し、あなたが事故記録のあるブラックリスト者でないかや信用情報に記録のないスーパーホワイトではないかなど、借り入れ状況や金融事故情報などをしっかりとチェックしています。

もちろんこれらのチェックは貸金業者であれば、大手消費者金融や銀行系消費者金融、中小消費者金融にかかわらず、どこの金融会社もしっかりとチェックしています。

ちなみに、金融事故を起こした場合には、同じ保証会社からの借入はできなくなりますので注意が必要です。

申込に必要な事項をしっかりチェック

申込時には本人確認書類を提出した上で、「お客様情報」「ご自宅状況」「お勤め先状況」「他社借り入れ状況」などを記載し、希望融資額を申込みをする必要があります。

「お客様情報」には個人名のほか、生年月日や独身か既婚などの情報を記載し、「ご自宅状況」には居住年数や居住の種類のほか、住所や電話番号、携帯電話などを記載します。

「お勤め先状況」には、会社名や社員数、収支などだけでなく、給料日などの記載も必要です。

「他社借入」がある場合には件数と借り入れ金額の総額を記載します。

また、希望限度額の項目で、あなたの借入希望額を書いたからといって、かならず希望額どおりに借りれるとは限りません。

だからといって嘘の情報を書いて、審査に有利にしようと思うと、簡単にバレてしまいますので正直に記載しましょう。

オペレーターが親切に対応

ネットなどの体験談を見ていると、担当者の対応はサービス精神にあふれ、とても親切なようです。

申し込み内容を確認したあと、審査が始まります。

ここで職場に在籍確認の電話が入りますが、時折無職の人が就労しているように見せかけるため、アリバイ会社を利用して審査を通そうとするケースがあるようですが、アコムはアリバイ会社を対象したリストアップをしているため、簡単にバレてしまいます。

これらの行為をすると審査通過はできませんので気を付けましょう。

アコムは他社と比べて審査に通りやすいって本当?

アコムは無理のない金利で、返済日どおりにキッチリと返済額分を返していれば、安心して利用できる消費者金融です。

自動契約機などが配備されているので借り入れ方法も返済方法も手軽な上、急ぎの場合はすぐに銀行口座に振り込んでくれます。

複数社の借入がある場合には総量規制対象外となるおまとめローンが活用できるなど、そのサービスは多岐に渡ります。

審査に通らない人の6つの特徴を徹底検証

1.安定収入がない人

安定収入がない人は審査に通りません。

そもそもこれは申し込み条件を満たしていないため、審査通過はほぼ不可能といえるでしょう。

もしも現在安定収入がない場合には、アルバイトやパートを含め、なんらかのお仕事をする必要があります。

2.アコムで金融事故を起こした人

過去にアコムで金融事故を起こした人は借り入れはできません。

たとえ信用情報から事故情報が消えていたとしても、アコムで金融事故を起こしたらアコムの履歴には残っていますので、再度の借入は難しいでしょう。

3.他社借入を合わせて年収の1/3を超える借入がある人

消費者金融からの借入ルールとして、年収の1/3を超える借り入れはできません。

他社も合わせて1/3を超えられませんので、複数社からの借入がある場合には注意が必要です。

4.信用情報ブラックの人

信用情報ブラックの人も審査で落される可能性が高いといえるでしょう。

過去に金融事故を起こしたとか、個人再生や自己破産などの債務整理をした場合には数年の間借り入れは困難です。

また、金融事故を起こすのは若者が多いと思っている人がいらっしゃるようですが、高齢者でも金融事故は多々あります。

年金滞納者が高齢者になった時に収入が著しく減ってしまい、金融事故を起こしてしまうというケースや、老後資金を準備していなくて金融ブラックとなるケースもあるようです。

5.他社借入が複数ある人

他社借入が多い場合も審査で不利となります。

たとえ総量規制に引っ掛からない借入額だったとしても、借入件数が多いとリスクと見られてしまいますので、申し込みの前に借り入れ件数は減らしておきましょう。

6.申し込みブラックの人

金融事故を起こしていなかったとしても、短期間に多くの申し込みをしていると審査通過が厳しくなります。

信用情報には申し込み情報も記載されますので、短期間に複数社の申し込みがあり、しかも契約に至って無ければ、何らかのいわくがあると思われます。

不要な申し込みはなるべく控えることが重要です。

アコムの審査に通過するコツとは?

アコムは実際の利用者数ならびに認知力を含めて、他社を圧倒しています。

しかし、少なからず審査に落ちてしまう方もいらっしゃいます。以下は、実際に当サイトを運営していて実際に受けた相談をご紹介したいと思います。

正社員1年目じゃダメでしょうか?クレジットカードはキャッシング枠の限度額が0円だと作れました。

上場企業や帝国データバンクに掲載されている企業でしたら1年未満でも問題無い場合がほとんどですが、これらの企業にお勤めでない場合は、最低勤続1年はないと正直審査に不利です。

1年になるまで待つか。こちらの勤続年数が短くてもお金を借りる方法を参考にしてみてください。

以前の勤務先を記入したのですが、在籍確認で無職であることがわかったようです。

信用情報には延滞歴等のブラック情報はありません。何とか方法はありませんか?

100%融資しませんので、以前の勤務先を記載されたのだと思います。

また、勤務先情報に間違いが無いか?を必ず確認するため、勤務先への在籍確認は必須となります。

しかし「ご自身が無職だと思い込んでいる人や返済可能な無職の人も存在するのも事実です。」そういう方は、こちらのページを参照されることをお勧めします。

国民年金や社会保険等は、バイト代から捻出しており、実家にも生活費を入れています。車も所有しているため、毎月の給料がすぐに無くなります。来月旅行にいきたいため10万円必要です。借入可能でしょうか?

・22歳独身、実家暮らし。

・勤続1年10ヶ月

・月収15万円、年収換算180万円

・今回、初めてカードローン付きキャッシングを希望。

改正貸金業法に定められている総量規制(年収の3分の1)もクリアされていますし、希望の契約限度額だと収入証明書の提出も不要です。

念のためフリーター、パートのための審査通過ポイントを解説してますので、一度確認されてから申し込んでください。

消費者金融で契約する際、職業だと借入れできる可能性は少ないでしょうか。

審査通過するにあたっては受かるための属性で申し込む必要があります。基本難しいですが、受かるためのコツはあります。詳しくは、水商売(風俗、キャバ嬢)の審査通過ポイントとはを参照してみてください。

その他、ご自身の属性で審査通過が不安に人は、以下も併せて参照してみてください。

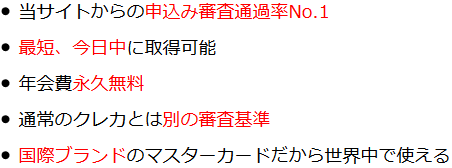

※クレカが欲しい人は以下も必見です。

ACマスターカードもおすすめ

アコムは、カードローン以外でもクレジットカードを発行しているのはご存知ですか?カードローンの場合、提携ATMにカードを挿入すれば現金が出てきます。

この現金を使ってお店で代金を支払うことになります。一方クレジットカードの場合は、カードで代金を支払います。

要するにカードで払うか?現金で払うか?たったこれだけの違いですが、その場で現金を持ち合わせていない場合は、クレジットカードの利用が非常に便利です。

このサイトを運営していますと、カードローンの審査において不安な人からの相談がかなりあります。

審査に不安な人は、クレジットカードよりもカードローンの方が審査通過の可能性が高いと思っている人が非常に多いです。

実際、クレジットカードはキャッシング枠については、貸金業法。ショッピング枠は、割賦販売法によって規制を受けます。

カードローンは、貸金業法のみの規制ですので、どうしてもカードローンよりもクレジットカードの方が敷居が高いと感じている人が多いのもよくわかります。

実際、カードローンの審査に通過した人でも、クレジットカードの審査に落ちる原因としては、割賦販売法の審査基準をクリアできなかった人も存在します。

さらにクレジットカード会社は審査過程において、クレジットヒストリーといって、過去の利用履歴を非常に重視します。

これによって、「クレジットカードを取得したことが無い人。」や「債務整理等で信用情報の履歴が無い真っ白な人。」は審査に落ちる可能性が高くなります。

なぜ、審査に落ちるかと言うと、信用情報に履歴が無いということは、「信用が無い。」ことを意味します。今まで延滞等なく支払(利用実績)がしっかりあることを審査過程で非常に重視します。

しかし、アコムが発行するクレジットカード(ACマスターカード)は、審査過程が異なります。アコムは過去の利用実績よりかは、申込者は「返済能力」があるか?を重視します。

アコム以外のカード会社は、「過去の信用」を重視するのに対して、アコムが発行するACマスターカードは、「現在の状況」を重視します。

アコム等のカードローン会社は、無担保でお金を融資します。このため、現在の収入、勤務先、勤続年数から「返済能力」があると判断されれば融資します。

この考え方は、クレジットカードの審査においても同様です。従って、ACマスターカードは、他のクレジットカードと比較すると取得しやすいと言われる所以でもあります。

アコムのカードローンに通過した人は、ACマスターカードも取得出来る可能性が極めて高いので、ぜひ申込みを検討してみてください。

現在、ACマスターカードは、キャッシングの付いていないショッピングのみのカードもあります。

実際、このサイトからアコムのカードローンに通過された方は、ACマスターカードの取得率もダントツです。ぜひ、チャレンジされることをお勧めいたします。

[af_txt001]

銀行系なら総量規制対象外

[af_promis] | |

|  |

|  |

|  |

|  |

|  |

| |

| |

| |

| |

| |

| |

| |

| |